AI制藥行業似乎正在經歷一場“冰火兩重天”。

一面是如英偉達一般的“AI狂熱者”,在一級市場高歌猛進、深入布局,僅2023年英偉達就投資了超過10家AI制藥公司。

進入2024年,英偉達在AI制藥上的傾斜更加明顯:1月初的第42屆摩根大通醫療健康年會上,英偉達宣布與安進合作建立一個名為Freyja的AI模型平臺,以加速并縮短藥物開發的周期;3月份結束的英偉達GPU技術大會上,與生命科學/醫療保健有關的會議共計90余場,首次超過了硬件、半導體、汽車等科技領域,居全行業第一。

英偉達掌門人黃仁勛更是感慨,“AI+醫藥”將成為下一個“黃金賽道”。

另一面,則是已經入局的AI制藥企業在重重壓力之下艱難度日:第一批AI設計的藥物進入臨床后遭遇大潰敗,至今拿不出一款成功上市的藥物,AI技術跌落神壇,讓曾經的追捧者們逐漸遠離;已經上市的頭部公司股價狂跌,寒潮蔓延下,一級市場也迅速收縮,投資人們出手越發謹慎,失去供血的AI制藥企業們搖搖欲墜。

就在英偉達GPU技術大會結束不久的3月底,赴港申請IPO的英矽智能更新了已過期三個月的招股書,再一次將國內僅有的兩家處于上市進程中的AI制藥公司帶入大家的視野之中,晶泰科技的招股書也即將于5月失效,國內AI制藥賽道的命運將何去何從?

掙扎中的2家明星公司

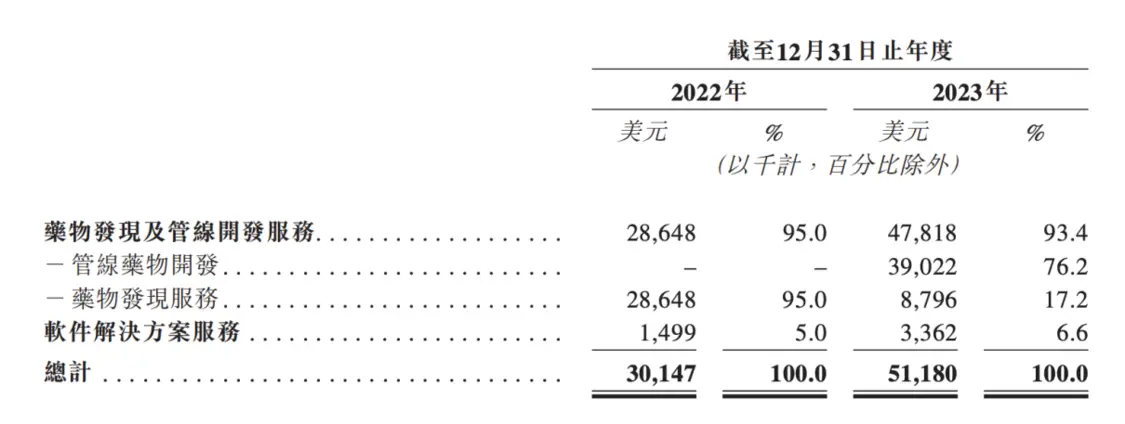

在英矽智能最新的招股書中,有一項數據值得注意:2023年度的收入5118萬美元,同比大增70%。其中,3900萬美元來自藥物開發項目對外授權,是營收的主要來源。

這得益于英矽智能2023年9月達成的首個AI藥物對外授權項目,英矽智能授予Exelixis開發和商業化ISM3091及其他靶向USP1化合物的全球獨家許可,合作首付款8000萬美元。

不久后,2024年1月,英矽智能再次與美納里尼集團("美納里尼")及其全資子公司 Stemline Therapeutics達成一項授權許可協議,美納里尼將獲得ISM5043的全球獨家開發和商業化權益,項目合作總額達5億美元,包括 1200 萬美元的首付款,以及后續開發、監管和商業里程碑。

作為國內最早的AI制藥公司之一,英矽智能在AI-biotech、AI-CRO和AI-SaaS三種商業模式上均有布局,并且以AI-biotech為核心,是這一方向的代表型公司。

在達成首個AI藥物對外授權項目之前,英矽智能的營收由AI-CRO和AI-SaaS兩部分構成。從2022年度收入來看,軟件解決方案服務僅占比5%,而藥物發現服務占比95%。2022年先后與復星、賽諾菲達成的合作,為英矽智能貢獻了AI-CRO的絕大部分收入。

到了2023年度,英矽智能的AI-biotech業務終于開始造血,管線對外授權為英矽智能帶來的3900萬美元收入,占全年總收入的76.2%。

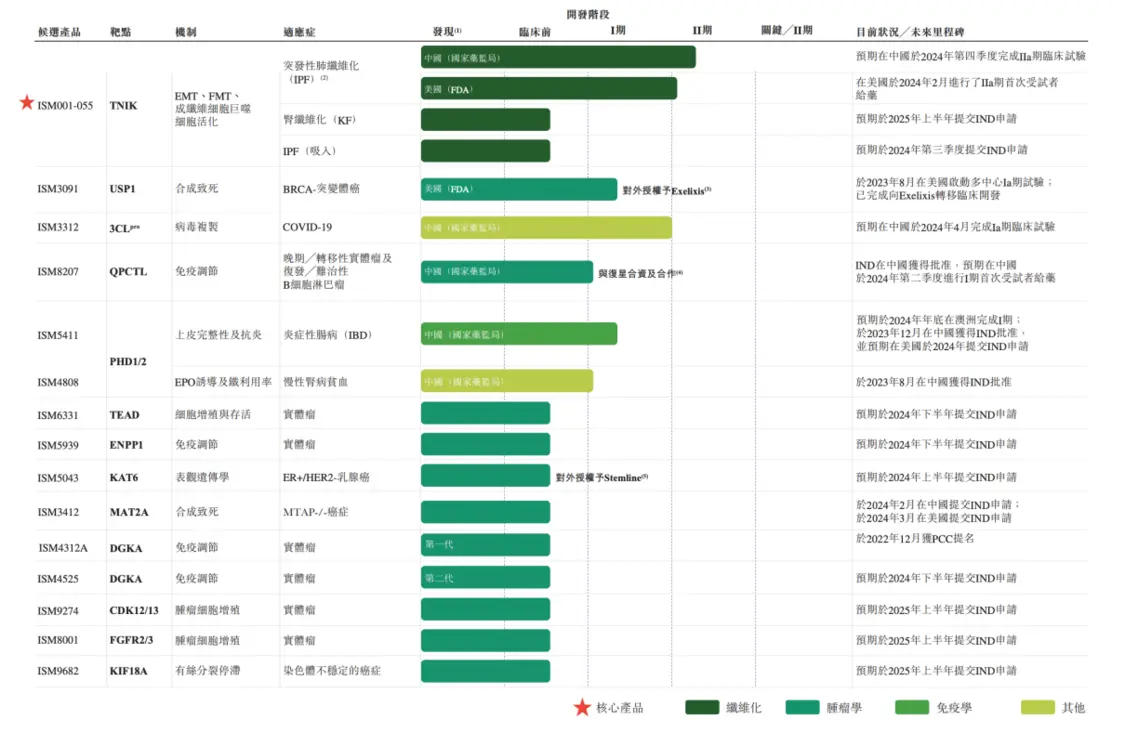

招股書還更新了英矽智能目前的管線進展,最快的已推進到臨床II期。

核心產品ISM 018_055的美國IIa期臨床試驗已于2024年2月完成首次受試者給藥;中國IIa期臨床試驗預計將于2024年第四季度完成。此外,USP1抑制劑(對外授權給Exelixis)、QPCTL小分子抑制劑(與復星醫藥合作)、口服PHD抑制劑等多款公司研發藥物也先后進入臨床階段。

(資料來自英矽智能招股書)

那么,新近達成的兩項對外授權合作,以及2023年度稍顯好轉的財務數據,是否能為英矽智能的IPO進程添一把火?

從時間上來看,比起招股書更新的日期,英矽智能與兩位合作伙伴Exelixis、美納里尼分別在2023年9月、2024年1月達成合作的時間要早得多。如果這兩項對外授權合作能夠成為英矽智能打動資本、完成募資的籌碼,早在去年就應當有所反應,而不是任由招股書失效。

英矽智能2022年完成D輪融資后,估值高達8.95億美元。

市場下行的情況下,資本對高估值愈發敏感,企業很難找到愿意接手的投資人,“企業本身估值已經很高了,這時候再繼續投錢,上市后股價一旦下跌就是穩穩的賠錢。”

一位醫療領域的資深投資人陳明(化名)坦言,現在上市不順利的公司,很大概率都是找不到投資人。

英矽智能不是唯一。另一家正處于IPO進程中的AI藥企晶泰科技,面臨的局勢也十分嚴峻。

在一級市場最繁榮的2021年前后,晶泰科技是比英矽智能更受追捧的明星項目,僅2021年度就拿到4億美金的融資,D輪融資過后19.68億美元的估值是英矽智能的兩倍有余。晶泰科技也承載著投資人更高的期待。

然而在上市這個關卡,高昂的估值卻變成了跨不過的門檻,令投資者望而卻步。

管線進展決定公司命運

2022年7月,英矽智能完成了申請IPO前的最后一輪融資,這是AI制藥一級市場最后的繁榮,自2022年下半年起,持續了兩年多的資本狂歡進入尾聲。

隨著早前在美股上市的AI制藥公司股價不斷下跌,二級市場的衰落很大程度影響了投資人們對一級市場的信心,曾經瘋狂涌入的資金又迅速離場,只剩下如英偉達、谷歌云、亞馬遜云等科技與互聯網巨頭,以及專為AI量身打造的投資機構仍在尋找新標的。

一位長期關注AI+醫療市場的投資人表示,AI制藥的市場即便再冷,也依舊會不斷出現零星的投資者,只是投資邏輯與過去不同,例如,更加青睞早期項目,以規避虧損風險。

“不論任何行業,進入低谷期后一定會孕育出新的成果,而那些嗅覺靈敏的投資人,總會發現這些新的亮點。”這位投資人認為,在當前的市場環境下,于投資者而言,選擇更具特色早期項目進行投資,并且在C輪、D輪階段退出是比較理智的做法,至少可以保住成本。

據不完全統計,2023年度國內獲得融資的31家AI制藥企業中,絕大部分都處于天使輪到A+輪階段,僅有1家公司獲得B+輪融資、2家公司獲得C輪融資。其中,全年最高融資額是深勢科技C輪融資的7億元人民幣。

在行業寒冬下仍舊能夠脫穎而出,拿下大額C輪融資的深勢科技有何特殊之處?

一位曾接觸過深勢科技的投資人介紹,深勢科技的獨特性在于其在AI for Science領域的長期研究,使公司建立起了更受認可的底層技術積累。

在這位投資人看來,投資機構評估早期項目與后期項目遵循的是不同的邏輯。對早期階段的公司而言,投資人更關注企業關鍵技術的落地性與靠譜性,能夠解決哪一領域的問題;針對后期階段的公司,則更加關注產品效果與具體的數據,“靠給投資人講故事已經拿不到錢了。”

在制藥領域,管線進展及商業里程碑就是最好的成績。

以AI+CRO為核心業務的晶泰科技,自2017年與輝瑞等大客戶達成 AI 新藥研發合作關系以來,一直未曾公布過這些客戶使用公司技術研發的藥物進入臨床試驗的消息,因此公司的AI 新藥研發技術價值受到外界質疑,上市之路也不被看好。

人們對AI制藥最大的質疑來自于,這項技術迄今沒有研發出一款真正上市的藥物,這條路徑的價值還有待探索。在真正有先行者摘到果實之前,AI藥企們或許還要度過漫長的冬季。

冬眠中的AI制藥賽道

英偉達掀起的熱潮并不能惠及所有的AI藥企,大部分公司仍舊身處寒冬之中。

一位已經完成A輪融資的AI制藥公司創始人告訴《健聞咨詢》,近期與投資機構溝通并不算順利,投資人大多表示,如果是兩年前遇到他們的項目一定會投資,但如今背負著投資回報的壓力,很難再像從前一樣毫不猶豫地出手。

國內第一梯隊的英矽智能與晶泰科技是否能度過上市的難關,也未可知。

如英矽智能與晶泰科技一般早已完成D輪融資的公司選擇申請IPO,既是為了籌集資金,也是為了應對投資人的壓力。即便明知在這個時期募集資金成功上市的希望渺茫,也不得不盡力一試,“哪怕最終過不了,在港交所掛上兩年走個流程,對投資人也算有個交代。”一位投資人這樣分析。

這批在行業繁榮期拿到過高估值的公司,難以找到落地的機會:按照原有估值上市,幾乎不可能募集到資金,沒有人會在一個明知賠錢的賭局上押注;主動砍估值則必然觸犯后期階段投資人的利益,面對強勢的投資機構,公司創始人很難在博弈中勝出,最終只能由自己背上其中的虧空,因此幾乎不可能實現。

對于大部分公司來說,當下最好的選擇是裁撤員工、暫停管線研發,主動進入冬眠期,等待行業復蘇。

自2022年起,國外AI制藥公司就相繼傳出裁員消息,2022年8月9日,Absci裁員50人;2023年5月,BenevolentAI因核心管線BEN-2293的臨床試驗失敗,宣布裁員180人,接近總人數的50%;2023年8月,BioXcel Therapeutics裁員110人,占總人數的60%;2024年1月,加拿大AI制藥公司BenchSci因計劃轉換發展重心宣布裁員70人,占總人數的17%。

一旦現金流支撐不足,即便是如Absci、BioXcel Therapeutics一般的上市公司,即便已經進入二級市場,也難逃收縮的命運。

國內企業中,據晶泰科技前員工透露,該公司也于2023年多次裁員,共計裁撤數百人,部分業務線和部門整體被裁撤。

“對企業來說,沒有資金輸入的情況下,通過裁員和暫停管線控制成本,可以最大程度減輕企業經營壓力,保住公司資產。過幾年環境好了,再東山再起。”陳明認為,這也是企業和投資機構幾方都能接受的解決方案。

只有活下來的公司才有希望穿越行業周期,當前最好的選擇是保證自己還留在牌桌上。

【來源:第一財經】