摘要

2024年4月23日晚,金融時報再度吹風央行購買國債,同時提到“不少專家提出,央行公開市場操作可以配合財政進行赤字融資”。

央行OMO買賣國債是央行調劑銀行間流動性的工具之一,投放的資金期限長,操作更加靈活,可以視作對降準的替代。

但公開市場操作過程中進行債券交易,與“赤字融資”仍有一定區別。前者是央行的流動性管理工具,后者則是央行與財政的進一步協同與配合,也已經超脫了常規利率政策調控的范疇。

當然,我們當前面臨的背景和操作的方式,與發達國家實行非常規貨幣政策有一定不同。一是貨幣政策操作仍有空間,二是未來央行開展國債操作也會是雙向的。

央行也認為,即使開展上述操作,我們依舊在堅持常規的貨幣政策操作。

但該方式仍然是赤字貨幣化的關鍵一步,也是對未來政策空間的拓展。

對于債市而言,我們暫不考慮遠期的央行雙向買賣國債,以及是否會對財政做進一步增量支持。

至少從短期來看,央行之前持有的國債似乎不能直接賣出,而是需要先從二級市場買債。央行買債可以對沖后續國債發行壓力,對于債券市場也整體偏利好。

風險提示:貨幣政策不確定性,政策理解偏誤,貨幣財政配合創新,政府債加速發行

正文

4月23日晚金融時報發布央行有關負責人接受記者采訪 ,表示“央行在二級市場開展國債買賣,可以作為一種流動性管理方式和貨幣政策工具儲備”,同時“不少專家提出,央行公開市場操作可以配合財政進行赤字融資”。什么是央行買賣國債?OMO買賣國債與“赤字融資”是否相同?未來怎么看?

1. 什么是央行買國債?

央行不能從一級市場買入國債,但在開展公開市場操作時可以進行現券交易,在二級市場買賣國債。

根據《中國人民銀行法》 第二十九條,中國人民銀行不得對政府財政透支,不得直接認購、包銷國債和其他政府債券。

但現券交易是央行公開市場業務債券交易的方式之一,可以在二級市場買賣國債。“從交易品種看,中國人民銀行公開市場業務債券交易主要包括回購交易、現券交易和發行中央銀行票據···現券交易分為現券買斷和現券賣斷兩種,前者為央行直接從二級市場買入債券,一次性地投放基礎貨幣;后者為央行直接賣出持有債券,一次性地回籠基礎貨幣。”

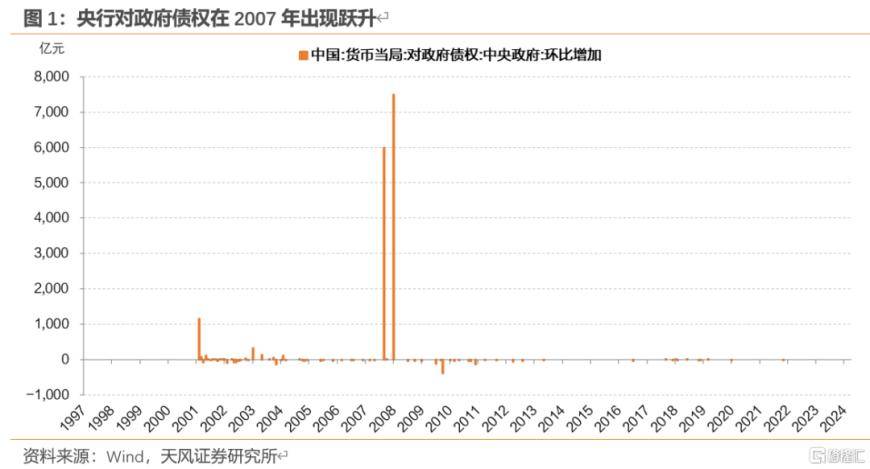

央行購買國債,具體體現為央行資產負債表中的對政府債權,其科目下記錄的是由于歷史原因沉淀的少量余額,具體而言是央行持有的特別國債。

該科目最大變動發生在2007年特別國債發行期間,央行對政府債權項目跳躍式上升,(外匯占款科目減少相應金額,不對基礎貨幣產生影響)。2007年發行1.55萬億特別國債,2000億元人民幣債券通過銀行間市場公開發行 ,其他向農行定向發行,隨后農行向央行轉讓特別國債 ,財政部則用2000億美元向央行購匯,購買中央匯金公司的全部股權,并將上述股權作為出資,注入中投公司。

2. 公開市場操作交易國債與“赤字融資”是否相同?

央行OMO買賣國債是央行調劑銀行間流動性的工具之一,投放的資金期限長,操作更加靈活,可以視作對降準的替代。

在結構性流動性短缺的貨幣政策操作框架 下,伴隨商業銀行資產負債表擴張,法定準備金需求會天然增加,伴隨2015年以后外匯占款流入速度放緩,央行需要根據貨幣擴張的速度階段性降低準備金率,對沖銀行因存款增加而需要補繳的法定準備金。

但一方面是準備金率依舊是信號意義較強的工具,且操作頻率相對較低;另一方面是準備金率逐漸走低,未來空間愈發局促,因此為“在央行公開市場操作中逐步增加國債買賣”提供了必要性。

“在結構性流動性短缺框架下,央行保持適當的法定準備金率水平,即可使銀行體系的存款增長自動帶來法定準備金需求的增加,維持貨幣市場壓力,央行通過投放流動性來有效調控市場利率,維護貨幣市場利率在合理區間運行···

在始終保持結構性流動性短缺的前提下,根據貨幣政策調控需要和存款增長帶來法定準備金需求增加的速度,適時適度調整法定準備金率,實現結構性流動性短缺的貨幣政策操作框架。”

——2020年貨幣政策執行報告增刊

但公開市場操作過程中進行債券交易,與“赤字融資”仍有一定區別。前者是央行的流動性管理工具,后者則是央行與財政的進一步協同與配合,也已經超脫了常規利率政策調控的范疇。

2019年央行國際司課題組的研究《天下無免費午餐》,將貨幣政策分為利率政策(MP1)、非常規貨幣政策(MP2,指量化寬松、負利率等)、貨幣政策財政化(MP3,指央行代行財政支出或直接支持個人支出、直接提振總需求,方式包括赤字貨幣化、量化寬松等)、MMT(財政政策貨幣化,指財政擔任央行職能、財政政策是調節經濟的最主要工具)。

文中同時指出,“財政部通過發行國債融資,同時央行在二級市場購買國債(量化寬松)。相比赤字貨幣化,其不同之處有三點:一是基礎貨幣只是暫時增加,長期看不增加貨幣供給;二是政府償債負擔增加,央行不會永久持有債務并展期;三是政府發債需考慮市場容量和規模限制。”

當然,我們當前面臨的背景和操作的方式,與發達國家實行非常規貨幣政策有一定不同。一是貨幣政策操作仍有空間,二是未來央行開展國債操作也會是雙向的。

央行也認為,即使開展上述操作,我們依舊在堅持常規的貨幣政策操作。

但該方式仍然是赤字貨幣化的關鍵一步,也是對未來政策空間的拓展。

“貨幣政策面臨零利率下限約束、經濟陷入流動性陷阱、財政面臨債務上限約束等也是動用MP3和MMT的前提。”

——央行國際司課題組

“未來央行開展國債操作也會是雙向的。還要看到,一些發達經濟體央行在常規貨幣政策工具用盡情況下,被迫大規模單向買入國債來實現貨幣政策目標,而我國堅持實施正常的貨幣政策,人民銀行買賣國債與這些央行的量化寬松(QE)操作是截然不同的。”

——央行有關負責人接受金融時報采訪

對于債市而言,我們暫不考慮遠期的央行雙向買賣國債,以及是否會對財政做進一步增量支持。

至少從短期來看,央行之前持有的國債似乎不能直接賣出,而是需要先從二級市場買債。央行買債可以對沖后續國債發行壓力,對于債券市場也整體偏利好。

“中國人民銀行持有的普通國債規模極小,甚至可以忽略不計,因此無法有效地直接在公開市場上進行國債的買賣。”

——2015年央行 肖萌《中國貨幣當局資產負債表分析》

風險提示:貨幣政策不確定性,政策理解偏誤,貨幣財政配合創新,政府債加速發行

注:本文來自天風證券股份有限公司2024年04月24日發布的《如何看待OMO與“赤字融資”?》,報告分析師:孫彬彬,隋修平

來源:券商研報精選