聲明:本文來自于微信公眾號 表外表里(ID:excel-ers),作者:赫晉一 張冉冉,授權轉載發布。

數據支持 | 洞見數據研究院

二季度財報季過后,快消品行業“哀鴻一片”。

·休閑零食龍頭之一鹽津鋪子,營收和凈利潤雙雙負增長;

·有“醬油茅”之稱的海天味業,營收同比環比雙下滑,毛利率更是達3年內最低水平;

·零售巨頭永輝超市,單季度大幅虧損12億,要知道其2020全年凈利潤才18億;

......

業績大跌涉及的賽道和企業不斷擴大,輿論嘩然之下,似乎達成了一種共識——快消品行業上半年集體表現不佳,乃社區團購沖擊所致。

這種擔憂,和此前社區團購在消費端,瘋狂“打價格戰、搶流量”的做派,讓市場“心有余悸”有關。

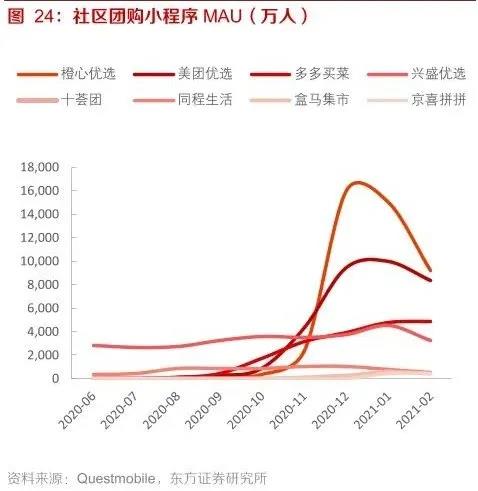

不過,值得注意的是,從去年底開始,隨著政策監管的持續收緊,社區團購已經由“瘋狂擴張”進入“冷靜發展”期。如下圖,各平臺的小程序用戶,都有大的衰減。

基于此,本文將從社區團購和快消行業自身兩方面,弄清楚快消品零售行業當下的業績得失,究竟是為何。

社區團購到底影響了啥?

輿論對“社區團購”的焦慮情緒主要集中在快消品領域里,關于“吃食”的賽道。原因在于,生鮮、食品是社區團購渠道消費的大頭。

如下圖,2020年通過社區團購購買過生鮮、糧油調味、零食飲料的消費者分別有48.9%、45.3%、41.8%,占據前三位。

有觀點認為這樣一來,必然會分流市場,對食品快消行業的傳統渠道造成沖擊。

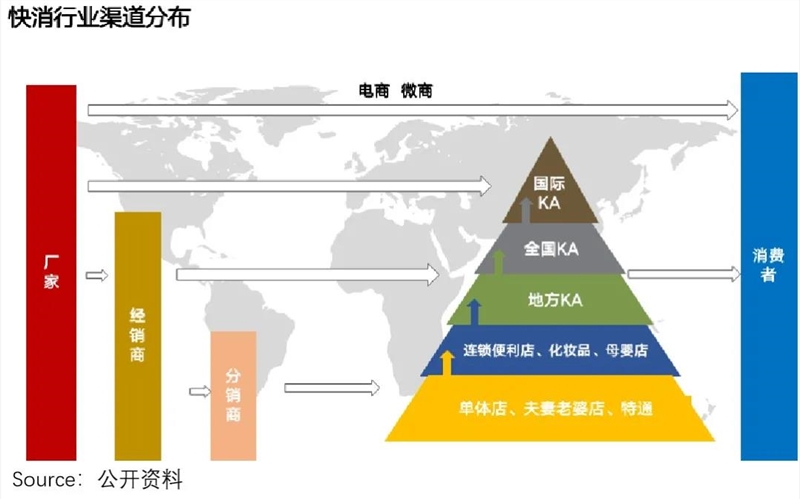

那么,事實是否如此呢?我們通過對傳統渠道(也就是線下)的兩大類KA商超和經銷渠道,進行具體分析來看看。

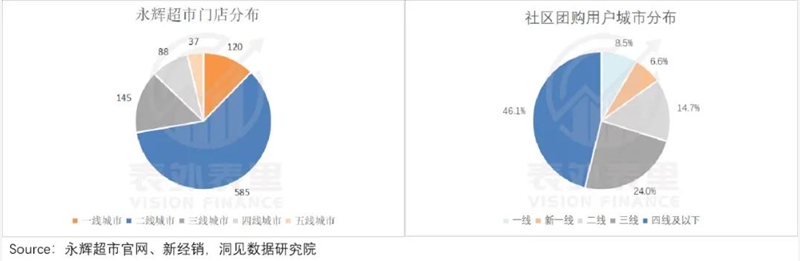

就KA商超渠道來說,目前很多大型商超如沃爾瑪、永輝超市等,其門店渠道多集中在一二線城市。以永輝超市為例,官網數據顯示,其一二線城市的門店占比達到70%以上。

而社區團購主打下沉市場,用戶70%都來自三四線及以下市場。

(以叮咚買菜為代表的前置倉模式,以盒馬鮮生為代表的倉店一體模式,主要布局一二線城市,其也屬于生鮮電商,而和社區團購不一樣。)

可以看到,兩者區域市場分布重心完全相反,目標用戶重合度很低。交集不大之下,社區團購對KA商超渠道的影響也自然有限。

甚至,在一二線城市,大型商超自己正在嘗試推行這種模式。

比如,永輝2021年5月份改設倉儲店,并將倉儲店品類與線上APP“永輝生活”的SKU1:1打通,以獨家定制版的社區團購模式,引導線下超市回流。

與KA商超相比,匯聚地方商超、品牌零售、夫妻店等模式的經銷渠道,由于遍布全國,且在低線市場有相當大的覆蓋率,和下沉的社區團購渠道更容易沖突,具體到產品端,邏輯為:

·糧油調味品類:在C端屬存量市場的剛需產品,若社區團購渠道的銷量增加,意味著其他渠道銷量會相應減少。

·零食飲料品類:需求彈性較大,購買的便利程度,會明顯影響到采購量。比如,湊單滿減時,可能順手就加了一包薯片,但平時可能不會為了這個跑一趟商店。

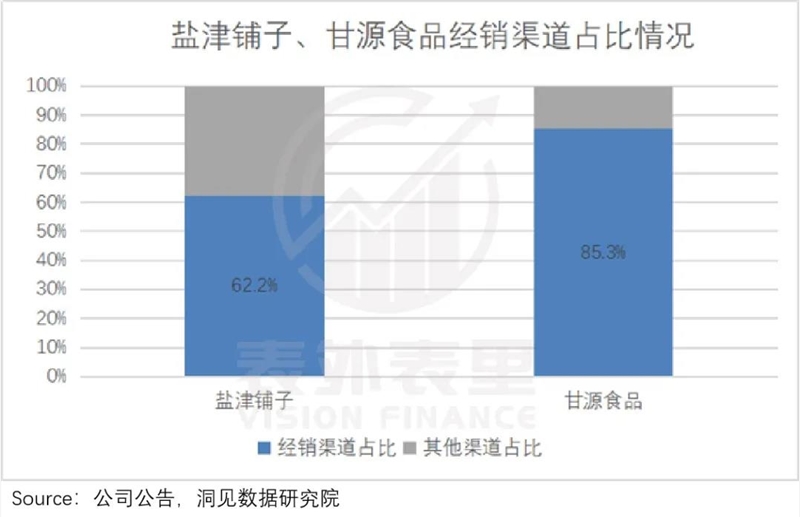

基于此,對休閑零食品類來說,線下經銷渠道占比重的話,確實會有較大的影響。比如,以線下經銷為主的鹽津鋪子和甘源食品,都有一定反饋印證。

據鹽津鋪子2021年半年度業績預告:公司低估了社區團購等新零售渠道對傳統商超渠道的影響,上半年公司在商超渠道人員推廣、促銷推廣等相關市場費用投入過多(有冗余),但商超渠道銷售收入增長及渠道業績都未達預期。

甘源食品在8月份的投資者關系活動中也表示:公司商超渠道占比較高,受商超客流下降影響較大等,上半年銷售收入沒有達到公司既定預期。

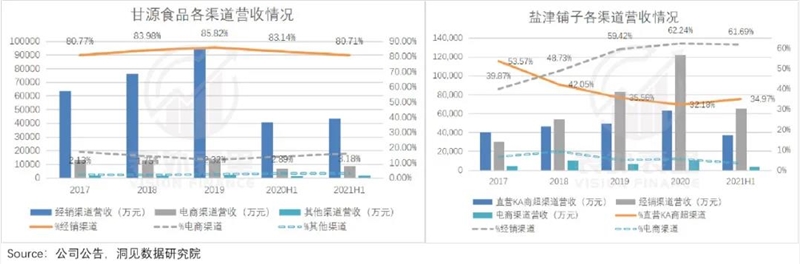

如下圖,從甘源食品和鹽津鋪子的各渠道業績看,傳統經銷渠道的營收占比,都有所下滑;相比之下,KA商超渠道影響不大,甚至鹽津鋪子的直營KA商超渠道占比有提升。

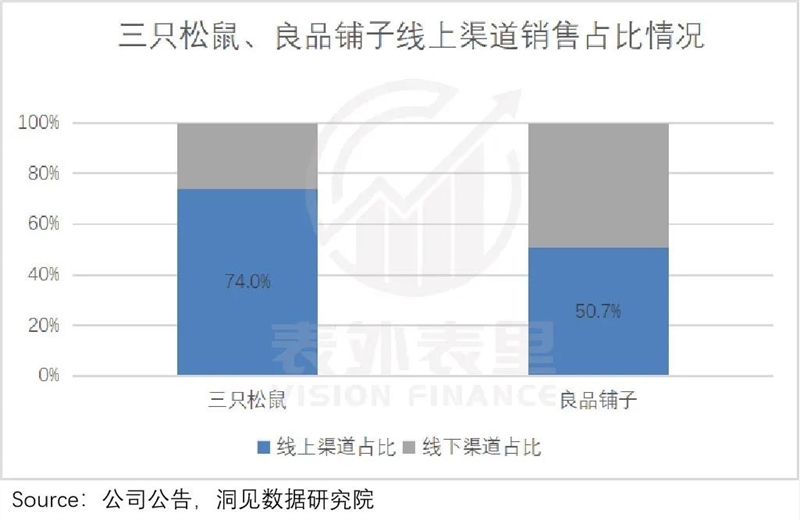

不過,對傳統渠道布局不多,以線上渠道為主的休閑零食品牌,如三只松鼠、良品鋪子來說,社區團購不是競爭渠道,而是業績推手。

據三只松鼠2021H1財報:公司已進駐美團優選、多多買菜、橙心優選等多個平臺,有效覆蓋27個省,超70座城市,實現營收同比增長超300%。

據良品鋪子2021H1財報:公司通過美團優選、興盛優選等社區團購平臺,實現對社區用戶的滲透覆蓋。報告期內,覆蓋7個核心平臺、75個城市,覆蓋社區用戶數約1650萬。

而糧油調味品方面,從整體上看,品牌企業經銷渠道,受社區團購低價策略的沖擊較為明顯。主要表現為:

上半年,調味品各品牌方對社區團購多持謹慎觀望態度,官方尚未宣布入局或僅淺嘗輒止。但社區團購平臺可能越過品牌方直接與經銷商聯系供貨,在低價和補貼的優惠下,導致不同渠道價格差異大,大量價格敏感型用戶,轉向社區團購。

已轉向社區團購的品牌調味品用戶或者非品牌調味品消費者,經常使用社區團購后,可能養成使用白牌產品等的習慣,從而影響品牌調味品的銷售。

這樣一來,官方經銷渠道售價承壓,銷量下降,利潤空間壓縮,可能導致經銷商逐漸放棄代理該品牌。而這種價格體系的紊亂,短期內或無法避免。

綜上來看,社區團購和KA商超渠道交集不大;在經銷渠道,對線下經銷占比較重的零售休閑品牌,以及糧油調味品品牌企業有所影響;對側重線上渠道的品牌反而是推動增長的。

這說明,社區團購的沖擊,只是部分行業的部分渠道,并不能導致嚴重的業績偏差。至于什么導致快消品食品賽道的大多數公司業績不佳,或許還要從本身找原因。

賽道三座大山,壓縮業績空間

將思維從“社區團購”焦慮上拉回,聚焦快消品行業本身,會發現暴露的問題很多,而這些綜合因素共同影響著行業上半年的狀態。

從宏觀需求層面來說,這兩年任何行業的增長起伏,都繞不開疫情因素。

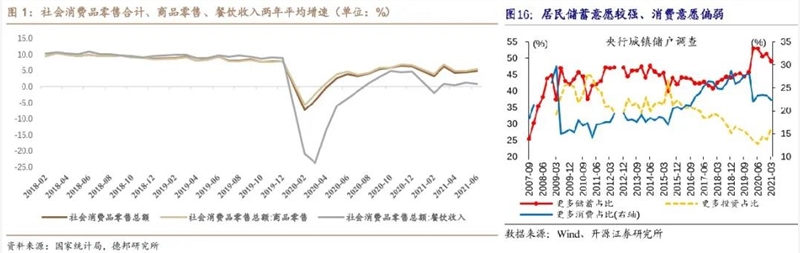

數據顯示,2021年上半年國內社會消費品零售總額,僅較2019年上半年增長9%,其中餐飲銷售收入比2019年同期低0.1%,可見疫情后的消費恢復仍然疲軟。

這是居民消費意愿低迷,儲蓄意愿提升導致的。消費需求從根源上下降,自然也可能波及快消品領域。

而具體到行業維度,從收入、成本到費用端,企業都有明顯承壓,影響業績表現的情況。

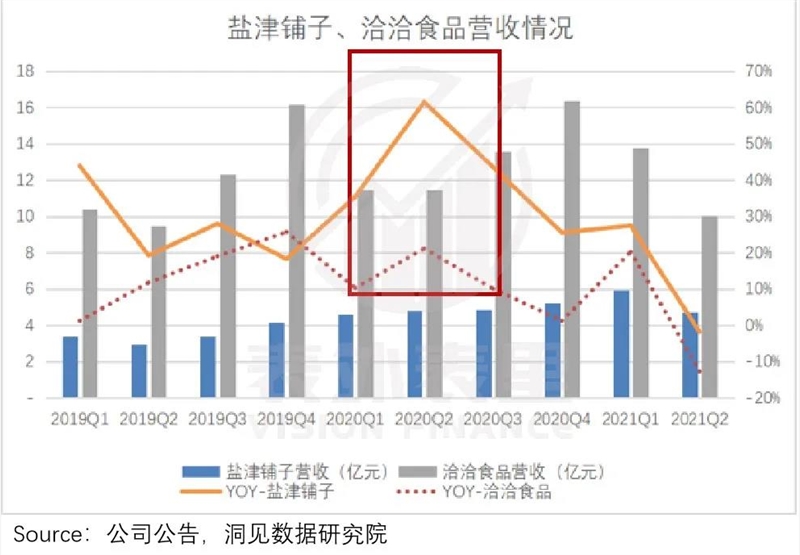

就收入端來看,去年上半年,因疫情原因,休閑食品成為囤貨的必需品,而由于各區域的封禁政策,線上網購受到影響,線下商超成為主要供給渠道。

這樣一來,側重線下渠道的品牌,比如鹽津鋪子、洽洽食品等,當時的營收都有大幅提升。在2020H1的營收高基數下,今年上半年的營收情況,勢必存在較大落差。

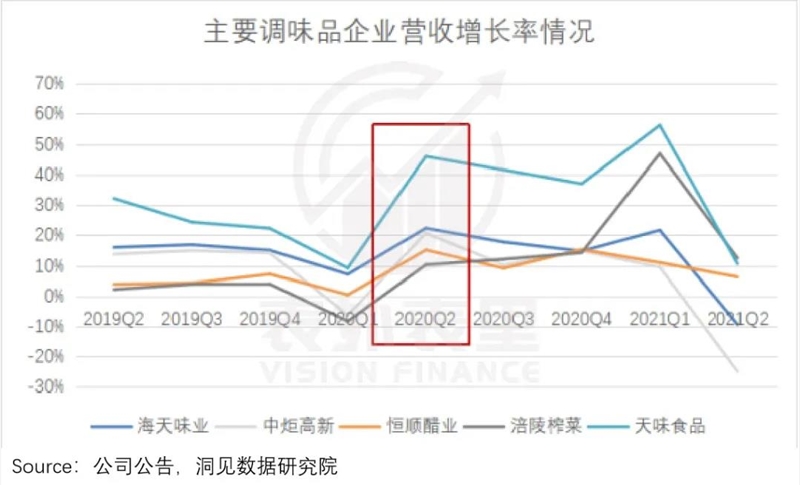

并且不只休閑食品,調味品行業也同樣有2020Q2高基數的情況,具體原因為:2020Q1疫情影響物流配送,經銷商的庫存快速被消化,2020Q2物流恢復后,開始積極補庫存,拉動收入高增長,造成高基數。

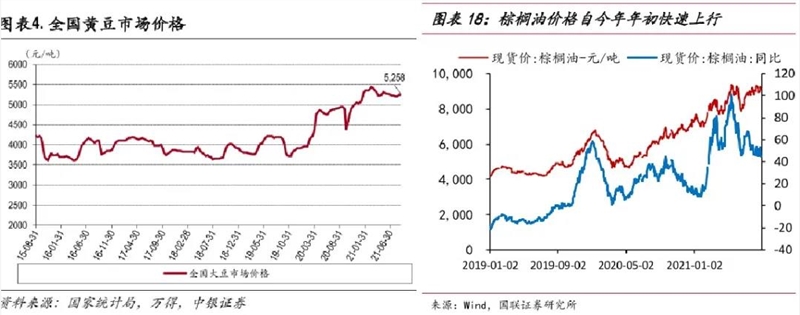

成本端的壓力,主要來自于原材料成本上漲。可以看到,很多快消品食品企業在2021H1財報中,都提到了這個問題。

·恒順醋業:受疫情影響調味品行業面臨著嚴峻的考驗,原材料、包材、設備提供商成本上升影響了生產成本;

·加加食品:今年受市場環境影響,原、輔材料等成本上漲,公司產品售價并未提高,導致毛利率下降;

·鹽津鋪子:營業成本同比上升約15%,主要系部分原材料漲價及新品推廣較多導致。

·金龍魚:報告期內,受到原材料成本大幅上漲的影響,雖然公司上調了部分產品的售價,且持續推廣高端產品,但上述措施并未完全抵消原材料成本上漲的影響。

·藍月亮:銷售成本同比上升約24.9%,主要是由于原材料成本上升。

以調味品的主要原材料黃豆以及休閑食品主要原材料棕櫚油為例,數據顯示,它們2021年以來的價格,的確一直在上漲。

且原材料成本的上漲,導致多數企業的毛利率出現明顯下降。

如下圖,調味品行業的毛利率整體下行;休閑食品類的鹽津鋪子和甘源食品,2021Q2的毛利率分別同比下滑7%和8.5%。

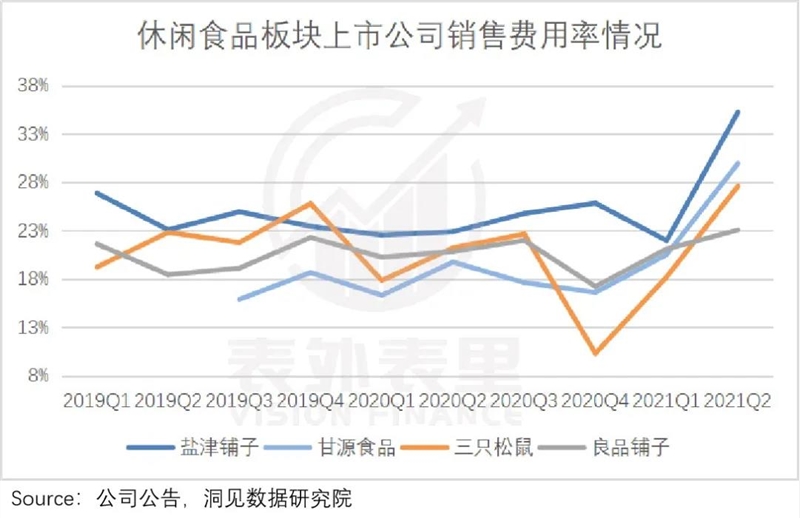

而除了因上游原材料漲價,被迫在成本支出上高企,快消品行業今年上半年在費用端的主動“燒錢”行為,也比較激進。

就休閑食品板塊來說,體現在線下渠道占比較高的部分企業,營銷推廣費用投入猛增——甘源食品今年上半年銷售費用同比增長48.01%;鹽津鋪子加大市場拓展和市場投入力度,導致銷售費用增加。

線上渠道占比較高的部分企業,線上推廣費和平臺服務費大幅增長。比如,三只松鼠上半年推廣費及平臺服務費同比大增81%至7.2億元。

銷售費用大幅攀升,收入端業績不達預期,導致銷售費用率普遍大幅增長,投入產出嚴重不匹配。

類似的高費用投入情況,在糧油調味品板塊也有發生。

據克明食品2021H1財報:為推進品牌年輕化轉型,本期公司加大了品牌費用和直播費用的投入,導致本期銷售費用增加。

據涪陵榨菜2021H1財報:銷售費用同比增加80.35%主要是由于品牌宣傳費增加。

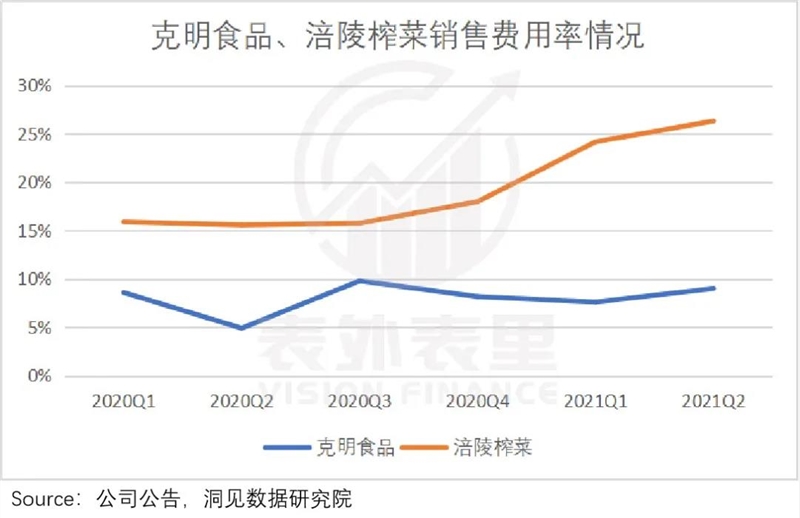

但品牌建設對收入的傳導效應具有滯后性,結果同樣是銷售費用率增加。如下圖,克明食品和涪陵榨菜2021Q2的銷售費用率,分別同比增長了4.1%和10.7%。

由此來看,消費需求的整體疲軟,以及原材料成本上漲、銷售費用高企的壓力,或從收入,或從利潤上,直接壓縮快消品企業的增長空間。比起社區團購焦慮,這對企業業績的打擊更大。

上半年快消品(食品)領域業績整體承壓,有此前在消費端大打價格戰的前科,社區團購被認為該為此負主要責任。但通過拆解傳統渠道分析可以發現,社區團購只對仍側重線下經銷渠道的部分企業,有所影響。

比起社區團購,今年以來企業經營面臨的行業不景氣、成本費用高等常規原因,或許才是快消品食品企業大多業績欠佳的關鍵影響。

而既然渠道趨勢變遷不可逆,如何利用好“社區團購”這個工具,是快消品賽道的企業們需要考慮的。