聲明:本文由內(nèi)容合作伙伴 巴比特 授權(quán)發(fā)布。

注:論文作者是瑞典隆德大學(xué)經(jīng)濟學(xué)教授Hans Bystr?m,原文刊登在Ledger 2019 Vol 4 期刊。

以下是譯文:

摘要:在本論文中,我將討論區(qū)塊鏈如何潛在地影響信用風險的建模方式,以及討論使用區(qū)塊鏈技術(shù)的實時會計如何能改進違約預(yù)測。

為了證明這種變化會對眾所周知的信用風險度量產(chǎn)生(相當大的)影響,我們會使用一個簡單的案例來進行研究對比。

一、引言

大多數(shù)金融界人士都聽說過比特幣這種虛擬貨幣。不過,卻很少有人聽說過比特幣背后的技術(shù)-區(qū)塊鏈。雖然到目前為止,區(qū)塊鏈技術(shù)主要被用作比特幣的管道,但區(qū)塊鏈還可用于債務(wù)合約以及金融衍生品等傳統(tǒng)金融產(chǎn)品的基礎(chǔ)設(shè)施。(1)

在會計方面,區(qū)塊鏈可通過兩種方式潛在地提高投資者所獲信息的質(zhì)量:一是使會計信息更加可信,二是使信息變得更加及時。對于信任而言,如果公司將其財務(wù)記錄保存在區(qū)塊鏈上,則與會計相關(guān)的操縱和欺詐等機會可能會大幅減少,公司間交易也將變得更加透明。(2) 對于時間而言,由于基于區(qū)塊鏈的賬簿將使公司賬本中的每筆交易即時可用,因此會計信息的實時更新將成為可能。(3) 此外,該信息不僅對公司內(nèi)部人員是即時可用的,對監(jiān)管機構(gòu)等(選定的)外部人員也同樣如此。 (4)(5)(6)

在這篇論文中,我的重點在于信用風險建模,以及未來區(qū)塊鏈的廣泛使用可能會如何影響我們對信用風險建模的方式。眾所周知,會計信息,諸如資產(chǎn)負債表、損益表等是不完善的。(7)會計數(shù)據(jù)存在著一些問題,如不明確和不統(tǒng)一的會計做法、管理者從事創(chuàng)造性會計或報告滯后于真實事件。由于大多數(shù)信用風險模型都依賴于會計數(shù)據(jù),因此,公司將賬簿保存在區(qū)塊鏈上(無論是公鏈還是私鏈)所帶來的財務(wù)報表透明度、準確性和及時性的提高,都可顯著改善信用風險模型。(8)

當然,沒有人知道上述情景是否會實現(xiàn),或者何時會實現(xiàn)。在本文的分析中,我通常假設(shè)(I)上市公司將其財務(wù)數(shù)據(jù)上傳到一個公共區(qū)塊鏈上,(ii)數(shù)據(jù)上傳將非常頻繁,可能是每天,以及(iii)信用風險建模所需的任何會計數(shù)據(jù),確實上傳到了該區(qū)塊鏈上。換言之,本文的重點并不是討論公司是否會參與未來的區(qū)塊鏈計劃。

二、區(qū)塊鏈

2008 年,筆名為Satoshi Nakamoto(中本聰)的作者首次公布了比特幣的白皮書,這是一種類似現(xiàn)金,但缺乏央行支持的數(shù)字貨幣,其提供了一種基于點對點的所有權(quán)交換方式,重要的是,比特幣并不依賴于類似銀行這樣的中心清算所。相反,每一筆歷史比特幣交易都存儲在一個全球分布的電子賬本當中,我們稱這個賬本為區(qū)塊鏈,它記錄了比特幣歷史上所有的交易。(9)(10)(11)

比特幣賬本之所以被稱為區(qū)塊鏈,是因為新的比特幣交易記錄(或區(qū)塊)會被添加到歷史交易鏈當中,它們是由特殊的比特幣用戶(稱為礦工)負責添加的。礦工們通過解決一個困難的密碼學(xué)問題來驗證區(qū)塊中的每一筆比特幣交易都是合法的。(12)這項創(chuàng)新技術(shù)將新交易添加到(比特幣)區(qū)塊鏈中,并由整個去中心化網(wǎng)絡(luò)進行驗證,這大大降低了交易成本。另外,比特幣區(qū)塊鏈也是完全透明的,并且通過復(fù)雜的加密技術(shù)(使用稱為哈希函數(shù)的數(shù)學(xué)算法)和礦工的工作來保護它。

三、區(qū)塊鏈和實時會計

區(qū)塊鏈基本上是一個無法更改和銷毀記錄的賬本。因此,它可作為一個值得信賴、不斷更新的公司會計記錄賬本。(13)這是因為區(qū)塊鏈技術(shù)不僅可用于在買賣雙方之間轉(zhuǎn)移數(shù)字貨幣,其還可廉價、高效且可靠地在兩家公司之間轉(zhuǎn)移任何其他資產(chǎn)的所有權(quán)。(14)

財務(wù)報表是定期編制的,它總結(jié)了一家公司在一定時期內(nèi)賬本所發(fā)生的事情。然后,審計師對財務(wù)報表的準確性發(fā)表意見。

投資者和信貸風險經(jīng)理等外部人士必須相信審計工作是徹底和公正的,而且公司沒有向?qū)徲嫀熖峁┨摷傩畔ⅰR簿褪钦f,在編制財務(wù)報表和審計過程中,信任的概念都是至關(guān)重要的。這就是比特幣背后的區(qū)塊鏈技術(shù)可發(fā)揮作用的地方。(13)

如果一家公司自愿(可能是由于市場壓力)將其所有業(yè)務(wù)交易發(fā)布在區(qū)塊鏈上,每筆交易都有永久的時間戳,那么該公司的整個賬本將立即可見,任何人都可以將該公司的交易實時匯總到損益表和資產(chǎn)負債表。(2)也就是說,審計師在當今會計界所做的很多事情,在明天,區(qū)塊鏈可能會做得更有效率和及時。通過構(gòu)建,如果一家公司將其所有交易和余額都保存在區(qū)塊鏈上,那么區(qū)塊鏈本身在很大程度上可取代審計師來確認公司會計的準確性(避免潛在的道德風險和代理風險)。由于區(qū)塊鏈中過去的交易不能被篡改,不信任的問題就自然從公司的財務(wù)報表中刪除了。

除了信任問題外,實時自動更新賬本,其中每一筆交易(或多或少)都即時納入公司的區(qū)塊鏈中,可能使公司的會計信息像股票價格一樣及時和動態(tài)。也就是說,由于區(qū)塊鏈與會計的天然平行性,區(qū)塊鏈技術(shù)可通過兩種方式提高投資者獲得會計信息的質(zhì)量:一是使信息更可信,二是使信息更及時。

四、 區(qū)塊鏈和信用風險模型

當前,最著名的兩個信用風險模型是阿特曼Z-score模型以及莫頓(Merton,1974)模型。(15)(16)預(yù)測破產(chǎn)的Z-score公式是由愛德華·阿特曼(Edward Altman)于 20 世紀 60 年代后期提出的,其使用了各種公司收入及資產(chǎn)負債表變量(即會計信息)加上股票價格來預(yù)測公司是否會破產(chǎn)。

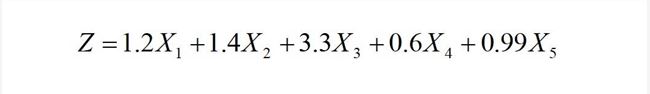

Z-score是五個財務(wù)比率的線性組合,其計算公式為:

其中

X1=營運資本/總資產(chǎn); X2=留存收益/總資產(chǎn); X3=息稅前收益/總資產(chǎn); X4=權(quán)益市值/負債總額賬面價值; X5=銷售額/總資產(chǎn);

而得出的Z-score值越大,說明公司違約的可能性就越小。

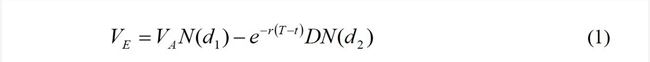

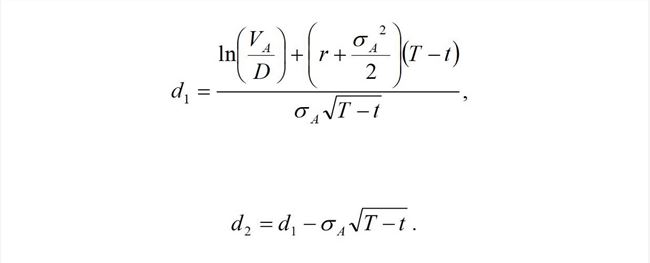

而默頓(Merton)模型,它也依賴于會計信息和股票價格作為輸入,但將公司的權(quán)益和債務(wù)視為針對公司標的資產(chǎn)發(fā)行的或有債權(quán)。(17)在默頓(Merton)模型中

其中,N( )為累積正態(tài)分布,以及

VE是公司股票的市場價值; VA是公司資產(chǎn)的市場價值; D是公司負債的總額; T-t是公司負債的到期時間; rf 是無風險利率;

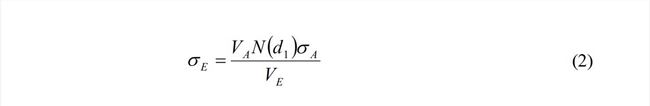

此外,股票波動率

![]()

和資產(chǎn)波動率

![]()

通過以下等式關(guān)聯(lián):

我們可以解VA和

![]()

的非線性方程組(1)和(2)。默認距離定義為:

DD值越大,說明公司違約的可能性就越小。

4.1 案例研究

為了演示從會計信息的季度更新到近乎即時更新的效果,我研究了上述兩種信用風險模型,并將它們分別用到美國兩家知名公司:蘋果(Apple)和Groupon。因為這些公司的會計信息是每季度抽樣一次的(即風險度量不能每三個月更新多次),我必須模擬Z-score和DD度量的日常移動情況。(18)這些每日變動是通過抽樣正態(tài)分布隨機數(shù)產(chǎn)生的。

通過這種方式,我得到了未來可能的區(qū)塊鏈實時Z-score和DD合理實現(xiàn)結(jié)果。

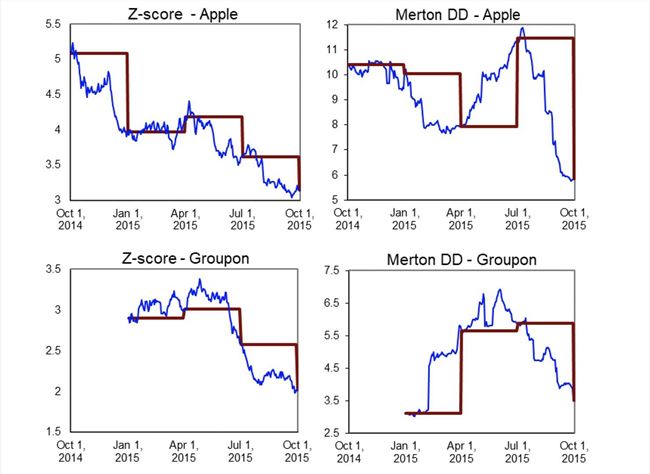

圖 1 顯示了這兩家公司的Z-score和默頓違約距離(DD)度量,分別有每日和季度會計數(shù)據(jù)。(19)(20)由于假設(shè)的每日風險變化的波動性,是根據(jù)公司的實際季度風險和債務(wù)變化的波動性來選擇的,因此兩個數(shù)字中的(相當大的)波動提供了一個合理的現(xiàn)實證明,說明在企業(yè)賬本中引入?yún)^(qū)塊鏈,估計的風險度量將如何變化以及變化有多少。

季度內(nèi)的波動并不顯著,表明當會計信息從季度更新改為每日更新時,信用風險模型得到了改進。(21)

圖 1 蘋果和Groupon的Z-score和Merton DD(違約距離),包括 2014 年 10 月至 2015 年 10 月的每日和季度會計數(shù)據(jù)。

如前所述,圖 1 中Z-score和違約距離(DD)的動態(tài)性表明,如果基于區(qū)塊鏈的實時會計可用,則信用風險度量可得到顯著改進。例如,(針對兩家公司在這個時間段的)Z-score和DD從一個季度到下一個季度的平均變化分別為13%和36%。換言之,即使我們稍簡單地假設(shè),從一個季度到下一個季度,實際 Z-score和DD呈線性變化,在季度更新之間的任何一天,信用風險建模誤差與實際信用風險水平相比平均為6.5%和18%。此外,如果使用本文中的隨機過程對風險的季度內(nèi)變化進行建模,則建模誤差可能遠大于這些數(shù)字,如圖 1 所示。一個極端的例子是Groupon與默認值之間的第三季度距離,在這個距離中,建模誤差要大得多。此外,在默頓模型或者Z-score的情況下,當考慮到違約概率(PD)而不是違約距離時,誤差的大小甚至更大。(22)至于風險評估的時機,無論信用風險建模方法如何,基于區(qū)塊鏈的風險度量會更早達到下季度的信用風險水平,其中蘋果早75%,Groupon早67%。

平均而言,通過實時會計,下一季度的風險水平在大約兩個月后(即提前一個月)就可達到,在某些情況下,幾周后就可達到。

圖 1 顯示了Z-score和默頓DD度量的風險動態(tài)相似,但是,考慮到默頓模型更典型的動態(tài)(每日)實現(xiàn),Z-score可能是在實踐中受實時會計影響最大的度量方式。甚至有可能(已相當過時的)Z-score方法,會因為區(qū)塊鏈的引入而經(jīng)歷復(fù)興。

事實上,隨著上述會計和審計做法的重大變化,目前的Z-score可能會被包含其他財務(wù)比率或系數(shù)的新score方法所取代。

破產(chǎn)預(yù)測的整個領(lǐng)域也有可能發(fā)生變化,重點放在新工具(區(qū)塊鏈術(shù)語中的智能合約)或直接根據(jù)違約可能性調(diào)整的財務(wù)比率上。由于外部人士也可接觸到公司的所有交易,破產(chǎn)過程也可能發(fā)生根本性的變化,管理者、債權(quán)人、投資者和監(jiān)管機構(gòu)都在遵守全新的規(guī)則。反身性等問題可能會比今天的影響會更大。

最后應(yīng)強調(diào)的是,即使公司在區(qū)塊鏈上發(fā)布的業(yè)務(wù)交易有限,信貸風險模型仍有可能以某種方式受到影響。

五、結(jié)論

上面,我已經(jīng)討論了比特幣背后的區(qū)塊鏈技術(shù)如何通過提高信任和更好的會計數(shù)據(jù)發(fā)布時機來改進信用風險建模。

如果我的提議在未來幾年內(nèi)能夠?qū)崿F(xiàn),它對我們的信用風險建模方式所帶來的影響,可能是巨大的。通過一個簡單的案例研究,我發(fā)現(xiàn)區(qū)塊鏈也會對當今廣泛使用的信用風險度量產(chǎn)生重大影響。

致謝 : 感謝Marianne和Marcus Wallenberg基金會以及Handelsbankens Forskningsstiftelser 提供的經(jīng)濟資助,論文的部分是當作者在巴塞羅那訪問ESADE時寫的,作者想感謝五位匿名介紹人。

注釋和參考文獻

1、最近的一個例子是澳大利亞證券交易所于 2016 年 2 月決定成為世界上第一家使用區(qū)塊鏈結(jié)算股票交易的市場,參見《金融時報》( 2016 年 1 月 25 日)https://www.ft.com/content/fba2346-c370-11e5-b3b1-7b2481276e45。

2、Yermack, D. “公司治理與區(qū)塊鏈” http://www.nber.org/papers/w21802.pdf。

3、雖然實時會計傳統(tǒng)上通常意味著公司的賬簿每月或每季度更新一次,但在本文所設(shè)想的未來區(qū)塊鏈世界中,該術(shù)語實際上意味著會計信息的近即時(每日)更新;

4、在本文中,當提到區(qū)塊鏈時,我通常指的是公共區(qū)塊鏈,而不是私有區(qū)塊鏈。當然,雖然很多公司可能不會自愿在公共賬本上披露所有的檢查數(shù)據(jù),但人們可以想到這樣一種情況:最重要的數(shù)字(如銷售額、杠桿率等)是公開的,而其余的是保密的,或者是通過私人區(qū)塊鏈分發(fā)給少數(shù)選定的參與者。換言之,即使未來的區(qū)塊鏈環(huán)境將由許多隱藏在公眾視線之外的私有(許可)網(wǎng)絡(luò)構(gòu)成,某些經(jīng)過審查的實體(如監(jiān)管機構(gòu)和信用評級機構(gòu))也可通過分布式賬本隨時獲得更新的資產(chǎn)負債表信息。

資產(chǎn)負債表信息的全部或部分發(fā)布,可能受到監(jiān)管或市場力量的推動。另一種可能的途徑是使用所謂的側(cè)鏈,即公司使用定期(部分)連接到主(公共)區(qū)塊鏈的私有區(qū)塊鏈。

5、隱私問題對大多數(shù)公司來說都是重要的,而想要盡可能減少實時獲取財務(wù)報表參與者數(shù)量的力量可能永遠存在。例如,人們可以想到只有持有一定數(shù)量股份的股東,才能訪問賬本的情況(即賬本不是完全公開的);

6、至于區(qū)塊鏈賬本的擴展性問題,本文沒有進行詳細討論;

7、Duffie, D., Lando. D,“會計信息不完全的信用利差期限結(jié)構(gòu)” https://doi.org/10.1111/1468-0262.00208.

8、當然,與區(qū)塊鏈管理相關(guān)的操作風險,不應(yīng)忽視。毫無疑問,完全公開的賬本也會出現(xiàn)錯誤和意味的問題,但這種(潛在的)風險將不會在本文中進一步討論。

9、中本聰,“比特幣:一種點對點的點子現(xiàn)金系統(tǒng)(2008)” https://bitcoin.org/bitcoin.pdf.

10、Antonopoulos, A. M “精通比特幣” (2014);

11、Swan, M. “新經(jīng)濟的區(qū)塊鏈藍圖”(2015);

12、動作最快的礦工會因為這項服務(wù)獲得一些比特幣獎勵,每大約 10 分鐘就會誕生一個新區(qū)塊,而在競爭中落敗的礦工什么都不會得到,比特幣挖礦有時被稱為“競爭記賬”。參見Harvey,C.R.“加密金融” https://papers.ssrn.com/sol3/Papers.cfm?abstract _id=2438299.

13、Lazanis, R. “比特幣背后的技術(shù)如何改變我們所知道的會計” https://techvibes.com/2015/01/22/how-technology-behind-bitcoin-could-transform-accounting-as-we-know-it-2015-01-22;

14、沿著這一途徑,已經(jīng)有一些試驗正在進行,例如納斯達克(NASDAQ)正在試驗使用“染色幣”技術(shù)作為一種使用區(qū)塊鏈記錄股票交易的方法,參見:Hern,A. “納斯達克押注比特幣區(qū)塊鏈成為金融的未來” https://www.the Guardian.com/technology/2015/May/13/Nasdaq-Bitcoin-Blockchain。

15 Altman, E. “Financial Ratios, Discriminant Analysis and the Prediction of Corporate Bankruptcy.” Journal of Finance 23.4 589-609 (1968) https://doi.org/10.1111/j.1540-6261.1968.tb00843.x. 16 Merton, R. “On the Pricing of Corporate Debt: The Risk Structure of Interest Rates.” Journal of Finance 29.2 449–470 (1974) https://doi.org/10.1111/j.1540-6261.1974 .tb03058.x.

17、通過從股票價格和資產(chǎn)負債表信息中剔除資產(chǎn)價值和波動性,該模型產(chǎn)生了對公司違約概率的估計。默頓模型使用Black和Scholes框架來求解股票價格和波動性所隱含的資產(chǎn)價值和波動性。然后,資產(chǎn)價值和資產(chǎn)波動率可以組合成一個稱為違約距離(DD)的風險度量,該度量與公司的違約概率成反比,見Black,F(xiàn).,Scholes,M.“期權(quán)和公司負債的定價” https://doi.org/10.1086/260062.

18、必要的會計變量是總資產(chǎn)、總負債、營運資本、留存收益、息稅折舊及攤銷前利潤(EBITDA)、Z-score 的銷售額和默頓模型的總負債。這些數(shù)據(jù)是從雅虎財經(jīng)(Yahoo Finance)下載的。

19、為了分離實時會計對兩種信用風險度量的動態(tài)影響,我每季度對股票價格進行抽樣分析,雖然這在Z-score的應(yīng)用中可能是典型的,但在使用默頓模型時,更常見的是每天更新股票價格。

20、在默頓模型中,股票收益波動率是根據(jù)上一季度的每日數(shù)據(jù)計算出來的,無風險利率設(shè)定為10bp;

21、通過改進,由于使用了更多更新的輸入信息,因此風險度量更加更新或及時。

22、其原因是PD和DD之間的高度非線性關(guān)系,標準的默頓模型由正態(tài)分布的數(shù)學(xué)性質(zhì)給出,而穆迪KMV模型則由內(nèi)部數(shù)據(jù)庫給出。