8月29日,新加坡金管局正式開放虛擬銀行牌照申請。在新加坡接受Forrester調查的傳統銀行中,約有五分之一的銀行表示,他們會考慮在未來兩年內轉型為業務僅有數字業務的虛擬銀行。

虛擬銀行、網絡銀行、數字銀行、digital bank、internet bank或者創新性銀行,無論是何種稱謂,本質上都是不依賴于實體網點、通過互聯網渠道提供服務的銀行,即互聯網銀行。

當前,全球銀行業增速明顯放緩,新興金融科技公司崛起,多重壓力下,傳統銀行意識到創新的重要性,互聯網時代的消費者也亟需更便捷的銀行服務,在此背景下,互聯網銀行應運而生。

日前,友信金服旗下友信研究院發布了報告《互聯網銀行:新格局,新生態,新工具》( 以下簡稱“報告” )。報告深度剖析了美國、英國和中國香港等主要金融市場中,互聯網銀行的發展狀況,并指出互聯網銀行將重塑銀行生態。

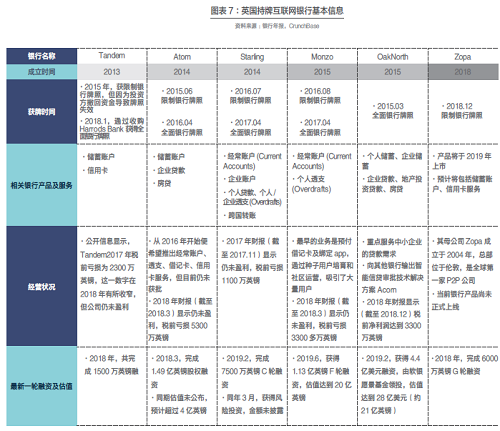

《報告》分析,當前互聯網銀行在英國的發展狀態為“成熟監管、成熟市場下的百花齊放”。自英國銀行監管變革以來,英國有6家互聯網銀行申請者先后獲得銀行牌照。在完善的監管框架下,互聯網銀行憑借優質的產品和服務在短短數年迅速擴大規模,引領英國金融科技創新。

與傳統銀行巨頭相比,英國互聯網銀行的服務更聚焦在核心銀行功能,即存款和貸款,同時關注互聯網時代下的用戶體驗,注重為個人用戶和企業用戶提供性價比更高的服務。然而,該國新生的互聯網銀行業仍面臨著較多難題:

首先,產品設計較為單一,客戶粘性不強。其次,商業模式的可持續性有待驗證;第三,銀行規模化發展的潛力也值得探索。

不同于英國,《報告》指出,美國的互聯網銀行是實業、互聯網與銀行的深度結合。

經過二十年的發展,美國互聯網銀行形成了較為成熟的運營模式。截至2018年底,美國互聯網銀行總資產約9060億美元,占銀行業總資產的5.1%,雖市場份額占比不高,但互聯網銀行存貸增速均高于美國銀行業平均水平。

在監管方面,美國沒有專門的互聯網銀行牌照,互聯網銀行與傳統銀行一樣受銀行監管機構監管,總體來說監管態度較為寬松。

根據成立背景,目前美國的互聯網銀行主要分為三類,第一類是傳統銀行為了業務擴張,積極向互聯網零售業務轉型所設立的分支機構,代表案例是荷蘭國際集團(ING)旗下的互聯網銀行ING Direct,第二類是非傳統銀行類金融機構,為了豐富產品線,提高競爭力,發起的互聯網銀行業務,比如Ally bank,其母公司Ally financial前身為通用汽車金融服務公司;第三類是由無金融服務經驗的機構發起的純互聯網銀行,在資金和客戶流量上都不具備先天優勢,但更注重產品的差異化創新,目前還在逐步發展階段,在納斯達克上市的Axos Bank是其中主要代表。

不只英美,中國香港也將互聯網銀行視作激發金融活力、推行普惠金融、“開啟智能銀行新紀元”的抓手。《報告》中提到,2018年2月,香港金管局發布了《虛擬銀行的認可》指引修改初稿,并于2018年5月進一步修訂,明確了申請資質要求和流程。

從業務范圍上來說,香港的虛擬銀行可以全面地從事銀行業務,除了傳統的對公和零售銀行的“存貸匯”業務之外,理財、保險、黃金等互聯網創新業務都可以嘗試,業務拓展空間較大。目前,香港金融管理局已經發出了八張虛擬銀行牌照。

《報告》指出,香港金管局在篩選獲牌機構方面有幾大考量:一是鼓勵合作互補。鼓勵內地科技公司與在大灣區有影響力的金融機構或實業集團合作申請,形成科技與本地資源的優勢互補;二是防范金融風險。申請主體的母公司大都實力雄厚、聲譽良好、有影響力,以確保香港金融體系的秩序穩定、風險可控;三是激發市場活力。希望通過虛擬銀行為香港金融市場帶來“鯰魚效應”而非壟斷效應,提供創新的虛擬銀行服務體驗,激發市場競爭活力。

回顧互聯網銀行在全球主要市場的發展軌跡,《報告》指出,互聯網銀行在全球金融生態中扮演著多種角色,也將重塑銀行生態。憑借技術賦能、創新為先的基因,互聯網銀行能夠為客戶提供更具競爭力的價格、更便捷的服務、更優質的體驗。而互聯網銀行更具重大意義的角色,在于服務長尾需求,驅動銀行創新,促進普惠金融。“對于互聯網銀行自身而言,在科技助力業務創新的同時,回歸金融本源、立足客戶需求、穩健持續經營,才是長期致勝的關鍵。”