對全球經(jīng)濟衰退的擔憂,以及對中國經(jīng)濟走向復(fù)蘇的期待,疊加A股和港股被低估的價格,成為海外資金持續(xù)流入中國股市的主要驅(qū)動力

封面設(shè)計:黎立

文 | 《財經(jīng)》記者 黃慧玲 郭楠 張欣培 張云

編輯 | 陸玲 楊秀紅

兔年春節(jié)前后,外資大量流向A股。

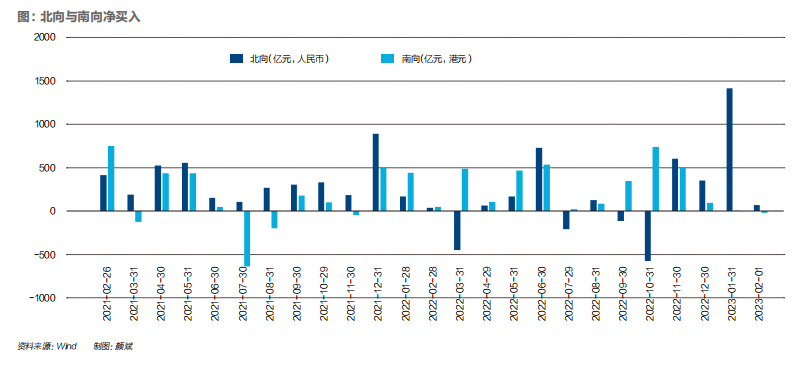

截至2023年1月31日,北向資金1月的凈買入金額達到1413億元,這已經(jīng)遠遠超過了2022年全年的897億元。而在此前的港股市場,外資同樣在悄悄買入。

一位外資機構(gòu)人士對《財經(jīng)》記者稱,“從有陸港通以來,現(xiàn)在是中國股市相對優(yōu)勢最大的時候。”

在外資看來,中國資產(chǎn)是基于全球視野下的資產(chǎn)配置高性價比選擇。對包括美國在內(nèi)的全球經(jīng)濟衰退的擔憂,以及對中國經(jīng)濟走向復(fù)蘇的期待,疊加A股和港股當前的價格,一推一拉之間,成為此輪海外資金流入中國市場的主要驅(qū)動力。

“隨著中國經(jīng)濟在全球的影響力越來越大,預(yù)計外資的配置需求還會增加。中國經(jīng)濟周期的節(jié)奏跟西方主流國家不一致,外資從分散風險、中長期投資的角度都會有需求。”上海交大上海高級金融學(xué)院教授陳欣對《財經(jīng)》記者表示。

特許另類投資分析師協(xié)會(CAIA)總裁William Kelly接受《財經(jīng)》記者采訪時表示,海外投資中國,更多是看中中國市場年輕消費群體的崛起。“美國二次大戰(zhàn)之后的嬰兒潮,后來成了美國國內(nèi)重要的消費主力。我們相信中國的消費群體力量也是中長期的。”

已經(jīng)流入的外資用行動證明了對中國經(jīng)濟復(fù)蘇的看好,而存量內(nèi)資則是“樂觀,但沒有那么樂觀”,無論從A股兩市成交量還是指數(shù)漲幅來看都沒那么積極,A股反彈在春節(jié)開市第一個交易日的高開后停歇,北上資金也在連續(xù)17個交易日凈買入后轉(zhuǎn)向。

經(jīng)濟復(fù)蘇并非一蹴而就,內(nèi)外資機構(gòu)也在挖掘不一樣的投資機會。“無論是不是投資所謂的核心資產(chǎn),都要取決于公司盈利能力的提升,我們還需要更多的數(shù)據(jù)來驗證經(jīng)濟是否回到正常上升軌道。”東吳證券全球首席策略官陳李表示。

與此同時,資本市場改革邁出了重要一步,全面注冊制正式開啟。2月1日,中國證監(jiān)會就全面實行股票發(fā)行注冊制主要制度規(guī)則向社會公開征求意見。歷經(jīng)四年多時間,中國資本市場從試點走向全面注冊制。

證監(jiān)會表示,試點注冊制是符合中國國情的,是成功的,主要制度安排經(jīng)受住了市場檢驗,給市場各方帶來了實實在在的獲得感,向全市場推廣水到渠成。

一致預(yù)期下,風險和機遇同樣值得重視。機構(gòu)人士認為,從宏觀經(jīng)濟復(fù)蘇的確定性,到海外通脹的持續(xù)性,以及地緣政治沖突,都需要進一步的跟蹤和觀察。

外資回流中國

“今年以來,我們在股市上買不到美的,買不到東方雨虹,就連洽洽食品也買不到了。像在經(jīng)濟復(fù)蘇這種比較火的賽道上,雖有公司不錯,但也沒有選到估值合適的標的。”羅斯柴爾德資產(chǎn)管理公司(Edmond De Rothschild Asset Management)新興市場投資經(jīng)理包夏東對《財經(jīng)》記者感嘆道,“不是想買的外資太多,就是股票估值被市場炒得太高了。”

春江水暖鴨先知。GROW思睿集團創(chuàng)始人兼首席投資官馬暉洪與外資打交道20多年,從去年10月開始,他便頻頻感受到外資對中國市場迅速升溫的熱情。

春節(jié)前夕,在美國邁阿密的一場閉門論壇上,許多養(yǎng)老金機構(gòu)投資者圍著馬暉洪打聽中國市場的情況。他們最關(guān)心的問題是:“聽說中國放開疫情管控了,現(xiàn)在經(jīng)濟恢復(fù)得怎么樣?”

“美國養(yǎng)老金機構(gòu)今年的話題是:擔心全球經(jīng)濟衰退。這時候他們對中國的表現(xiàn)是非常期待的。”在馬暉洪看來,驅(qū)使外資買入中國資產(chǎn)的力量分為兩部分:推力和拉力。

推力來自美國。“他們看到美國高頻經(jīng)濟數(shù)據(jù)越來越差,加息放緩、美元走弱,出于分散一部分美國經(jīng)濟衰退風險的考慮,他們需要向新興市場分散倉位”。

拉力來自中國。“中國的種種表現(xiàn)超出了他們的預(yù)期,包括防疫措施優(yōu)化的動作提前,對房地產(chǎn)的政策扶持、拉動內(nèi)需的相關(guān)政策等”。

馬暉洪把近期的北上資金買入稱為“回流”。“現(xiàn)在還沒有回流到高峰時期,大錢還沒有進來。”他向《財經(jīng)》記者打了個比方,“外資買方里,十個人有兩個是非常看好中國,已經(jīng)加倉了。三個還在觀望,他們要看到一季度的數(shù)據(jù),看到企業(yè)盈利了、消費穩(wěn)定了才會進來。另外五個,則要看一年以上。”

實際上在陸港通業(yè)務(wù)開展后,北向資金凈買入金額最高的數(shù)據(jù)出現(xiàn)在2021年,當年全年凈買入4322億元。若以該金額作為對比,2023年1月的數(shù)據(jù)約占2021年全年數(shù)據(jù)的33%,接近于三分之一。

2023年元旦后,境外資金明顯加大了對中國資產(chǎn)的配置力度。截至1月31日,北向資金在1月的凈買入金額達到1413億元,這個數(shù)字已經(jīng)遠遠超過了2022年全年的897億元。

北向資金的操作并不是孤立的。早在2022年四季度,內(nèi)地資金就以陸港通中的港股通為渠道,南下中國香港抄底。2022年10月,南向資金凈買入737.56億港元;11月南向資金凈買入501.59億港元;12月南向資金凈買入94.21億港元。

值得一提的是,南下資金抄底之際,外資也在同時買入港股。對外資來說,港股類似于中國資產(chǎn)的“橋頭堡”角色。

思睿集團當時的數(shù)據(jù)顯示,盡管港股大幅回調(diào),但香港最大的港股ETF盈富基金(2800.HK)的周度資金流入達到歷史最高水平,同時這只ETF的累計資金流入亦處于歷史最高。

作為標桿性產(chǎn)品,透過盈富基金的數(shù)據(jù)變化可看到外資對港股的態(tài)度。“港股是外資觀察中國資產(chǎn)的領(lǐng)先指標。短線買港股,中線看A股。因為港股估值比較低,彈性更大。”馬暉洪解釋道。

港股之后便是A股。就在南下抄底的內(nèi)資在香港市場賺得盆滿缽滿之際,外資的目光已經(jīng)瞄向A股市場。

北向資金在2022年11月便開始凈買入A股,一開始動作并不大。但是2023年元旦過后,北向資金再也沒有猶豫,他們在一個月的時間內(nèi)就凈買入了1412.9億元的A股。不過,同期A股的回報不如港股,上證指數(shù)在2023年1月僅上漲了6.33%,恒生指數(shù)漲幅超10%。

漲幅不同步,一定程度上與內(nèi)資的態(tài)度有關(guān)。北向資金“買買買”的時候,A股成交量并未有效放大。僅在春節(jié)長假恢復(fù)交易的首日成交額高于1萬億元,其余時間成交量一直保持在7000億元左右。

至此,A股市場中的北向資金主導(dǎo)痕跡明顯,不少投資人士開始揣摩外資持股的風格,并向其傾斜。

2022年12月疫情措施優(yōu)化后,餐飲、旅游、食品、白酒等消費股備受市場熱捧,人們認為這些行業(yè)困境反轉(zhuǎn),業(yè)績存在改善空間。其中白酒是投資者們認為北向有可能抄底的方向,該行業(yè)成交量能容納洶涌的北向資金,同時也是藍籌股中漲幅較大的行業(yè)。Wind(萬得)白酒指數(shù)去年12月漲幅為11.60%,今年1月漲幅為5.27%。

外資真的買入了這些股票嗎?

一方面,從個股的角度來看,今年以來,北向資金凈買入前十的個股是:寧德時代、中國平安、貴州茅臺、隆基綠能、招商銀行、五糧液、比亞迪、中國中免、京東方A、紫金礦業(yè)。大量北上資金沉淀在消費、新能源、金融的龍頭公司中。

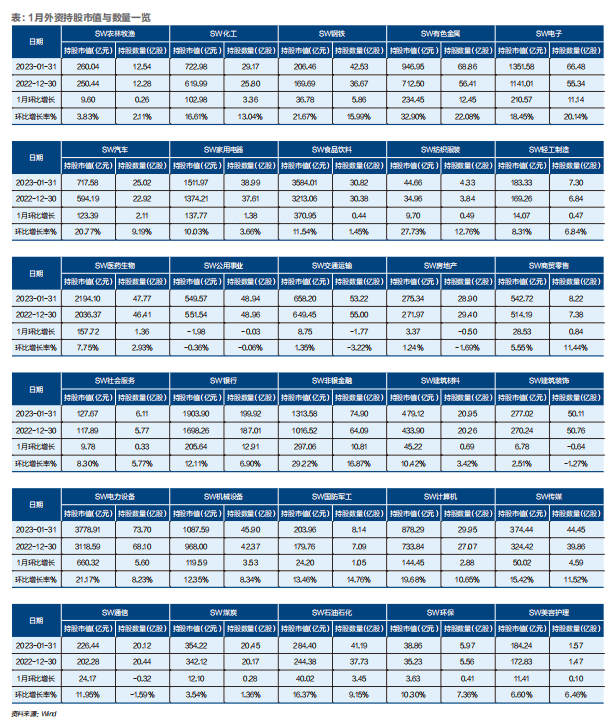

另一方面,《財經(jīng)》記者通過外資持股市值與持股數(shù)量的環(huán)比變化發(fā)現(xiàn),近期外資增持力度最大的并不在消費等行業(yè),而是集中在有色金屬、電子、非銀金融行業(yè)中。

Wind數(shù)據(jù)顯示,申萬一級行業(yè)中,2023年1月北向資金持股市值環(huán)比增長額居前的行業(yè)是電力設(shè)備、食品飲料、非銀金融、有色金屬。

考慮到行業(yè)原先持股市值的基數(shù)和股價漲幅,持股市值并不能完整描述外資抄底的方向。例如北上資金重倉的食品飲料板塊,雖然1月持股市值增加了371億元,但原先基數(shù)就有3213億元,實際上持股市值環(huán)比增長率僅有12%,這與白酒等行業(yè)指數(shù)的漲幅類似。

外資持股數(shù)量方面,持股增加10億股以上的行業(yè)只剩下有色金屬、電子、銀行、非銀金融四個行業(yè)。

綜合持股市值與持股數(shù)量,外資在今年1月創(chuàng)造的1413億元凈買入,大部分都買在了有色金屬、電子、非銀金融身上。Wind有色金屬指數(shù)1月漲幅為18%、電子指數(shù)漲幅11%、非銀金融指數(shù)漲幅11%。

踏空的內(nèi)資是糾結(jié)的,這一點從南向資金的動向可見一斑。南向資金去年12月已經(jīng)減少了凈買入港股的勢頭,但是并未出現(xiàn)凈賣出,也就是內(nèi)資并沒有賣出港股撤回境內(nèi)。1月恰逢春節(jié)假期,南向資金的態(tài)度也并不明顯。但是春節(jié)假期歸來,南向資金開始明顯凈賣出港股,節(jié)后一周,其凈賣出174.87億港元。

2月1日,中國資本市場迎來了盼望已久的全面注冊制改革——中國證監(jiān)會就全面實行股票發(fā)行注冊制主要制度規(guī)則向社會公開征求意見,一系列制度變革將對中國資本市場產(chǎn)生深遠影響。與此同時,以南向資金為代表的內(nèi)資開始行動了,A股市場連續(xù)兩日成交額超萬億元。

中國經(jīng)濟復(fù)蘇進行時

外資的持續(xù)流入,表面上看是基于“全球資產(chǎn)配置性價比”的考慮,核心原因在于看中了中國資產(chǎn)的長期投資價值。

“我們對中國市場有著長遠的信心,投資中國不是備選項,而是必選項。”瑞銀中國區(qū)總裁及瑞銀證券董事長錢于軍在近日表示。

“我接觸的全球機構(gòu)投資者大多數(shù)都是看至少3年-5年周期的投資機會,當然他們也需要擇時,選擇合適的時機介入。”William Kelly告訴《財經(jīng)》記者。

這一時機出現(xiàn)在防疫措施調(diào)整和房地產(chǎn)調(diào)控措施相繼出臺之后。“去年11月前后,海外投資者對于中國2023年的年度展望都相對謹慎,北上資金配置盤也出現(xiàn)了持續(xù)凈流出。進入12月以后,防疫政策變化和房地產(chǎn)的幫扶措施,使得外資出現(xiàn)了比較明顯的預(yù)期改善。”民生證券首席策略分析師牟一凌對《財經(jīng)》記者表示。

“過去兩年外資減持中國權(quán)益資產(chǎn)的背景包括中國宏觀經(jīng)濟下行、中美關(guān)系惡化、全球流動性緊縮以及中概股退市等事件逐步爆發(fā)。這一次外資的買入將是大的方向和趨勢,這背后是中國整體宏觀經(jīng)濟的逐步修復(fù)和企穩(wěn)回升。”嘉實基金吳越對《財經(jīng)》記者表示。

中國經(jīng)濟正在復(fù)蘇。貝萊德智庫首席中國經(jīng)濟學(xué)家宋宇認為,在發(fā)達國家可能步入衰退,中國外需面臨下行壓力的背景下,內(nèi)需將成為拉動中國經(jīng)濟的主要力量。

春節(jié)消費一般被認為是觀察中國經(jīng)濟的一扇重要窗口。2023年春節(jié)消費遠超出預(yù)期。攜程發(fā)布的《2023年春節(jié)旅游總結(jié)報告》顯示,今年春節(jié)期間旅游訂單整體較去年同期增長4倍。在假期消費方面,國家稅務(wù)總局增值稅發(fā)票數(shù)據(jù)顯示,今年春節(jié)假期,全國消費相關(guān)行業(yè)銷售收入同比增長12.2%。

中國工業(yè)生產(chǎn)也正快速恢復(fù)。1月31日,國家統(tǒng)計局數(shù)據(jù)顯示,1月份中國制造業(yè)采購經(jīng)理指數(shù)(PMI)為50.1%,比去年12月上升3.1%。非制造業(yè)商務(wù)活動指數(shù)為54.4%,環(huán)比上升12.8%。綜合PMI產(chǎn)出指數(shù)為52.9%,較去年12月上升10.3%。

這些數(shù)據(jù)表明,中國的經(jīng)濟景氣度水平明顯回升。“從宏微觀數(shù)據(jù)來看,總體上春節(jié)消費恢復(fù)較好,較多領(lǐng)域基本恢復(fù)到了2019年的同期水平,且恢復(fù)的廣度強于深度。”長江證券首席策略分析師包承超向《財經(jīng)》記者表示。

“中國經(jīng)濟的復(fù)蘇是全方位、多層次的,不是少數(shù)幾個行業(yè)的好轉(zhuǎn)。”暢力資產(chǎn)董事長兼首席投資官寶曉輝表示,一方面,防疫政策的調(diào)整直接帶動了旅游、酒店等行業(yè)的活躍。另一方面,大量積極有效的貨幣政策和財政政策為經(jīng)濟長期發(fā)展提供了助力。

中國經(jīng)濟的復(fù)蘇,既有內(nèi)生動能,也有著政策的助力。實際上,穩(wěn)增長政策一直在加碼。

2022年底,中央經(jīng)濟工作會議提出,積極的財政政策要加力提效,穩(wěn)健的貨幣政策要精準有力。在房地產(chǎn)領(lǐng)域,中國自去年開始就推出了超千條的房地產(chǎn)調(diào)控政策,“三箭齊發(fā)”全方位提振樓市。2023年,業(yè)界預(yù)計,房地產(chǎn)領(lǐng)域仍將有更為積極的刺激政策。

1月30日,全國商務(wù)工作會議提出六方面重點工作,其中第一點是把恢復(fù)和擴大消費擺在優(yōu)先位置。此外,還提出要更大力度推動外貿(mào)穩(wěn)規(guī)模、優(yōu)結(jié)構(gòu);更大力度吸引和利用外資等。

平臺經(jīng)濟政策也得到進一步改善。互聯(lián)網(wǎng)等平臺經(jīng)濟主體隨著綠燈案例推行、游戲版號發(fā)放等多重利好,政策拐點已現(xiàn)。2023年,平臺經(jīng)濟政策將更為積極。此外,民營企業(yè)等多個領(lǐng)域均有政策出臺,對民營經(jīng)濟的支持力度將會進一步加大。

與此同時,企業(yè)的盈利也正在逐漸恢復(fù)。廣發(fā)證券表示,A股多數(shù)板塊在2023年盈利一致預(yù)期顯著上修,包括消費、資源等行業(yè)。該預(yù)期是分析師基于行業(yè)前景的一致預(yù)期,是否兌現(xiàn)還要看上市公司后期業(yè)績釋放來確認。

國盛證券的研究報告認為,2023年行業(yè)預(yù)期實現(xiàn)較高業(yè)績增長且環(huán)比改善的行業(yè)主要分布于大消費與高端制造。此外,低基數(shù)效應(yīng)也會驅(qū)動一些行業(yè)業(yè)績大幅提升。

正是基于對中國經(jīng)濟恢復(fù)的信心,不少國際投資機構(gòu)上調(diào)中國2023年GDP(國內(nèi)生產(chǎn)總值)預(yù)期。

花旗集團分析師認為,中國經(jīng)濟將更快復(fù)蘇,對今年中國經(jīng)濟增長達5.3%的預(yù)測還有上行空間。摩根士丹利將中國GDP增幅預(yù)測上調(diào)0.3個百分點至5.7%。宋宇認為,2023年中國GDP增速有望達到6%。

國際貨幣基金組織(IMF)在1月31日發(fā)布的《世界經(jīng)濟展望報告》中指出,預(yù)估2023年全球經(jīng)濟增長為2.9%,中國經(jīng)濟增長為5.2%,高于2022年10月4.4%的預(yù)測。

“前幾年受到疫情影響較大,很多行業(yè)受到了較為嚴厲的調(diào)控,經(jīng)濟基礎(chǔ)受到一定程度的損害。今年整個宏觀經(jīng)濟政策是放松的態(tài)勢,包括全面注冊制也是一種放松。”陳欣說,“政府減少干預(yù)將提升市場的經(jīng)濟運行效率,中國經(jīng)濟增長的趨勢將得到較好的恢復(fù),就是時間長短的問題。”

華泰證券認為,總體而言,2023年可能仍是宏觀政策“修養(yǎng)生息”的一年,貨幣和財政刺激的適度、溫和退出,或許不足以改變中國溫和再通脹的進程。貝萊德認為,中國經(jīng)濟恢復(fù)不會一蹴而就,其中的恢復(fù)路徑、程度與速度或?qū)⑹艿截斦叩挠绊憽?/strong>

“從風險角度考量,宏觀經(jīng)濟復(fù)蘇的確定性還需要驗證。如果在真實需求沒有大幅恢復(fù)的時候,我們需要觀察政策端,如財政補貼,是否有可能兜住經(jīng)濟下行的風險。此外,還需要警惕年內(nèi)出現(xiàn)第二次、第三次疫情反復(fù)的可能性。”吳越對《財經(jīng)》記者表示。

內(nèi)外資博弈下的A股

同樣是做多中國,北上資金的鮮明態(tài)度與內(nèi)資的猶豫形成強烈反差。“外資逼空內(nèi)資”“今年又是茅指數(shù)的行情”“內(nèi)資還糾結(jié)小市值,格局小了”……一時間,市場議論聲四起。

“造成外資和各類內(nèi)資投資風格差異的原因主要在于,各類資金性質(zhì)、考核機制、投資目標等存在差異,所以投資時會選擇不同的投資策略。”招商證券首席策略分析師張夏對《財經(jīng)》記者表示,“在A股市場上,外資占比有了比較明顯的提升,其對A股市場的影響越來越顯著,再加上內(nèi)外資在思維模式、投資體系、投資節(jié)奏有差異,所以內(nèi)外資的博弈在近幾年有所加劇。但無論怎樣,宏觀經(jīng)濟與政策、流動性環(huán)境、基本面、盈利、市場情緒等都是投資者在決策時需要綜合考量的因素。”

“外資回流趨勢可能貫穿全年,有望成為A股市場重要的增量資金來源。”匯豐晉信海外投資部總監(jiān)程彧接受《財經(jīng)》記者采訪時表示,“外資偏好有核心競爭力且有長期穩(wěn)定盈利能力的資產(chǎn),看好中國核心資產(chǎn)的超額收益。但我們不應(yīng)簡單地將核心資產(chǎn)打上‘大市值’‘漂亮50’等標簽,本質(zhì)還是要回到考量企業(yè)的護城河及盈利能力核心指標上來。”

馬暉洪看到仍有許多外資機構(gòu)在觀望。“有位大型養(yǎng)老金負責人跟我說,至少要漲40%才會考慮進來。養(yǎng)老金都是五年以上的長線投資,40%的漲幅對他們來說不算什么,但確定性很重要。他們擔憂的是政策的不穩(wěn)定性和不可預(yù)測性。之前政府對互聯(lián)網(wǎng)平臺、教育行業(yè)的整頓使得他們從中國市場撤離,也心有余悸。一些前兩年進入中國市場的海外投資者在中國的損失不小,去年虧了30%,跑輸A股也跑輸美股。”

中融基金FOF基金經(jīng)理周桓則認為,北上資金的快速流入可能也會慢慢回到正常狀態(tài)。“后續(xù)行情能否持續(xù),主要看北上資金能否持續(xù)。背后的影響因素包括美國經(jīng)濟與新興經(jīng)濟之間的相對強弱、匯率變動趨勢、配置資金的現(xiàn)狀,三個因素的邊際變化有兩個在趨弱”。

陳李也表示,未來一段時間外資流入的速度或?qū)⒎怕?ldquo;一是美國市場慢慢出現(xiàn)了軟著陸的預(yù)期,大幅衰退的預(yù)期在減弱;二是我們要清醒地看到,中國并不是海外資本在新興市場的唯一選擇,需要充分注意到其他新興市場經(jīng)濟體在疫情之后的快速增長”。

“其實國內(nèi)的新增資金大頭不在機構(gòu),而在儲戶。”周桓坦言,“過去兩年很多投資者沒掙到錢,儲蓄也很難遷移。銀行什么時候開始發(fā)行爆款基金了,那總量資金可能就起來了。但現(xiàn)在公募基金銷售非常難,所以總體來說還是一個存量博弈的狀態(tài)。”

2020年1月至2022年11月,中國的居民部門積累了約10萬億元超額儲蓄,其中2022年積累的超額儲蓄為6.77萬億元。國聯(lián)證券預(yù)計,居民減少房地產(chǎn)配置帶來的超額儲蓄有望為股市帶來增量資金。

在內(nèi)外資不同風格的資金博弈下,今年的A股風格將如何演繹?是否可能重新演繹盛極一時的“核心資產(chǎn)”風潮、還是由內(nèi)資接力抱團景氣賽道?

“外資流入的前20大股票幾乎都是清一色的白馬股,說明中國優(yōu)質(zhì)上市公司的股權(quán)正在被外資搶籌。”前海開源基金首席經(jīng)濟學(xué)家楊德龍認為,在經(jīng)濟復(fù)蘇的情況之下,投資者會更多去關(guān)注上市公司業(yè)績的回升,業(yè)績優(yōu)良的優(yōu)質(zhì)龍頭股可能會重新受到資金的配置。

溫州嘉越投資管理公司投資總監(jiān)吳悅風認為,現(xiàn)在的行情類似于2019年-2021年。“茅指數(shù)是大主線,中間也有半導(dǎo)體信創(chuàng)。相比以前,這一波會有更多的成長股表現(xiàn),口味肯定還是外資看好的。目前只有外資的增量能看得比較清楚。也許后面量會變小,但起碼比國內(nèi)公募的募集情況一潭死水來得強。哪天國內(nèi)產(chǎn)品募集熱度起來了,外資這點增量就不夠看了,那時風格會換。”

張夏則表示,“往后看,隨著北上資金可能放緩,而融資資金為代表的內(nèi)資可能逐漸成為主力增量資金的情況下,市場更可能逐漸轉(zhuǎn)向偏中小成長風格。”

在牟一凌看來,國內(nèi)、海外兩個鐘擺過去一段時間都擺在了中間,非常有利于A股,我們不能說這個階段結(jié)束了,但是從機理上看,它不能永遠靜止在這里。“我們判斷未來大家說的‘吃飯行情’進入了‘上甜點’的階段。類似于去年7月以后,大家會往反彈相關(guān)領(lǐng)域的中證1000去擴散一段時間。”

“大家玩的東西不太一樣,不太會去相互接盤對方的高位資產(chǎn)。”一位券商首席經(jīng)濟學(xué)家告訴《財經(jīng)》記者,“外資更喜歡大盤、消費等穩(wěn)定一些的,內(nèi)資整體會更偏向賽道。外資從全球配置的角度已經(jīng)率先行動了,國內(nèi)資金就比較糾結(jié)。”

“雖然最近北上資金量不少,但不可能成為2023年中國市場核心的定價力量。”創(chuàng)金合信基金首席經(jīng)濟學(xué)家魏鳳春分析,北上資金更看重中國的低估值資產(chǎn),而2023年是一個產(chǎn)業(yè)轉(zhuǎn)型的年份。“我們叫‘價值搭臺,成長唱戲’。中國的高質(zhì)量發(fā)展是制造業(yè)、是實業(yè),這是由中國自身的力量所決定的,這點毋庸置疑。”

“此前外資確實主導(dǎo)過A股市場的風格,但現(xiàn)在主導(dǎo)不了了。”華夏基金基金經(jīng)理許利明也向《財經(jīng)》記者表達了他的觀點。

許利明認為,此前A股資產(chǎn)在國際資本整體配置中占比很低,外資投資的主要目標是配置需求。在這個目標主導(dǎo)下,北上資金的投資風格中“大盤”“均衡”“低波動”等特色比較明顯,對消費和金融行業(yè)表現(xiàn)出極高的偏好。隨著A股資產(chǎn)在國際資本整體中配置比例的提升,他們投資目標中配置需求可能會逐漸下降,交易需求會逐漸上升。從追求收益角度出發(fā),未來北上資金的決策權(quán)重中,對成長因子的考慮有可能會提升。

“北上資金的示范效應(yīng)有可能被夸大了。”許利明說,隨著北上資金存量規(guī)模的擴大,增量資金與存量資金的對比關(guān)系發(fā)生了變化,他們的投資行為也可能因此發(fā)生變化。在這種情況下,簡單復(fù)用前些年“跟著北上資金炒股票”的投資模式,有可能夸大北上資金的示范效應(yīng),從而帶來風險。

“A股的投研肯定比外資更深入。共識是今年會比去年好,不過還是各看各的,閉眼買龍頭的日子可能已經(jīng)過去了。”周桓說,“外資掃龍頭,但股價和基本面之間的估值修復(fù)基本已經(jīng)完成了。后面再漲就需要基本面超預(yù)期了。A股的基金經(jīng)理們投資成長股肯定不是這個思路,肯定要找邏輯順暢、數(shù)據(jù)可驗證、估值還不錯的股票。”

轉(zhuǎn)折之年的機會與風險

在2022年凈值受挫的基金經(jīng)理們,期待抓住轉(zhuǎn)折與復(fù)蘇之年的投資機會。

基于公募基金四季報,華創(chuàng)證券統(tǒng)計了不同流派的基金經(jīng)理的倉位變化,得出的結(jié)論是:一致共識是加倉醫(yī)藥,新能源中光伏更受青睞,對地產(chǎn)和困境反轉(zhuǎn)的消費鏈分歧較大,港股則成了提升倉位的首選。

在多變的市場環(huán)境中,有人保持著投資方向,有人在短短兩個月里迅速調(diào)轉(zhuǎn)了方向。

“港股市場于2022年10月見底之后,在三個月的時間內(nèi)指數(shù)上漲已經(jīng)超過了40%,個別公司上漲超過了100%,也自然會有部分投資人考慮鎖定利潤,騰挪輪動到漲幅較為落后的A股市場板塊。”中歐基金港股基金經(jīng)理羅佳明告訴《財經(jīng)》記者,他認為這屬于市場的正常調(diào)整。隨后企業(yè)盈利跟隨整體經(jīng)濟修復(fù),以及美聯(lián)儲進一步確認加息周期的尾聲之后,港股市場會回到本輪行情的主邏輯上來。

“我沒想到港股的互聯(lián)網(wǎng)公司股票漲幅如此迅猛。”去年四季度,招商基金朱紅裕憑借對消費板塊和港股的提前布局,組合業(yè)績十分亮眼,規(guī)模增長很快。收到申購資金后,他沒有按照原來的路子繼續(xù)加倉,反而增加了中上游資源股和軍工板塊。

“我還是低估了大家的亢奮情緒,特別是疊加了海外流動性的回歸以后推波助瀾的行情。”朱紅裕坦言,“今年很多板塊輪動得非常快,本身就說明這市場還是比較糾結(jié)地在尋找機會。股價的走勢告訴我們,經(jīng)濟的復(fù)蘇不一定像大家所想的那么樂觀。”

對于今年的投資機會,魏鳳春認為主要在于三個層次:“首先是消費修復(fù),短期看有了一定幅度的反彈,估值得到修復(fù),接下來需要等待基本面的支撐。第二波是中期的產(chǎn)業(yè)糾偏,可能主要集中在醫(yī)療、互聯(lián)網(wǎng)。第三是可以長期布局的自主可控、安全為主導(dǎo)的方向,這條線比較清晰。另外,還有一個主題,就是國企重塑,中國國有資產(chǎn)估值比較便宜。在中國特色估值體系建立后,它是一個載體,政策、基本面以及估值三方面加持的國企投資機會也值得關(guān)注。”

“2023年,伴隨著地產(chǎn)政策的回暖以及疫情管控的放開,中國的內(nèi)需消費將展示出勃勃生機。”仁橋資產(chǎn)創(chuàng)始人、投資總監(jiān)夏俊杰對消費行業(yè)表示樂觀。他認為,盡管疫情對某些行業(yè)的沖擊是顯著的,甚至是不可逆的,但從總量數(shù)據(jù)來看,國內(nèi)居民的總體消費能力并未受到實質(zhì)的損害。

而在嘉實基金姚志鵬看來,2023年是一個地產(chǎn)企穩(wěn),內(nèi)需引領(lǐng)下的結(jié)構(gòu)性經(jīng)濟復(fù)蘇。

這種復(fù)蘇環(huán)境伴隨流動性的穩(wěn)定將是成長股最佳的投資環(huán)境。“在經(jīng)濟溫和復(fù)蘇,流動性合理充裕的場景下,市場中圍繞著安全和發(fā)展為線索的新能源汽車、半導(dǎo)體、軍工裝備、創(chuàng)新醫(yī)藥和國產(chǎn)軟件等領(lǐng)域有望成為新時代的五朵金花,這幾類資產(chǎn)的比較和選擇很可能成為未來三年投資的重點。”

對于起起落落的新能源板塊,夏俊杰認為,周期的力量只會遲到,不會缺席,行業(yè)調(diào)整的大幕已正式拉開。隨著終端需求的放緩,這輪多米諾骨牌似的價格坍塌會橫掃整個產(chǎn)業(yè)鏈,行業(yè)會經(jīng)歷一次痛苦的洗牌,唯有產(chǎn)能的實質(zhì)出清才能拯救行業(yè),新一輪的上升周期也才可能再次降臨,但顯然,這需要時間來消化。”

經(jīng)歷了2022年一系列黑天鵝的沖擊,在“東升西落”、外資流入的主流觀點和一致預(yù)期之外,市場參與者們?nèi)詫赡馨l(fā)生的風險保持著警惕。

北京時間2月2日凌晨,美聯(lián)儲宣布加息25個基點使得聯(lián)邦基金利率升至4.5%-4.75%,速度進一步放緩,并承認通脹放緩但仍然過高。

“美聯(lián)儲加息放緩已經(jīng)沒有懸念并是既定事實,節(jié)奏已經(jīng)沒有意義,停止加息也就是一步之遙。”中金公司研究部策略分析師劉剛表示。“我們正在接近本輪力度堪稱20世紀80年代以來之最的緊縮周期的終點。”威靈頓投資管理宏觀策略師Santiago Millan認為。

一致預(yù)期之下,陳李提醒,海外通脹可能出現(xiàn)黑天鵝。“如果目前都斷定2023年海外通脹見頂,美聯(lián)儲停止加息,美元開始走軟,一旦通脹延續(xù)、加息持續(xù),那全球流動性還是收縮的環(huán)境,對我們來說會非常不利。”陳李對《財經(jīng)》記者表示。

聚焦國內(nèi),市場緊密跟蹤著疫情沖擊波過后的消費復(fù)蘇,以及繞不開的房地產(chǎn)行業(yè)。

瑞銀首席中國經(jīng)濟學(xué)家汪濤認為,消費復(fù)蘇是經(jīng)濟反彈的重要動力。隨著疫情高峰期過去,居民積壓的儲蓄和需求將逐步釋放,這是消費反彈的最主要動力。不過,汪濤也表示,“疫情對居民資產(chǎn)負債表有一定損傷,需要時間修復(fù)。”

“居民消費隨著場景的恢復(fù)有所回升,但還沒有回到正常的上行軌道上。因為決定消費最主要的收入和收入預(yù)期還沒有恢復(fù)。”陳李表示。

“地產(chǎn)已經(jīng)成為擴內(nèi)需、促消費的重要抓手之一。”中信證券宏觀經(jīng)濟首席分析師程強指出,“預(yù)計2023年全年房地產(chǎn)投資有望從2022年約-10%明顯收窄至-5%左右,并逐季修復(fù);房地產(chǎn)銷售額、銷售面積有望在2022年下滑超20%的情況下,2023年實現(xiàn)小幅增長。”

不過,程強同時強調(diào),房地產(chǎn)已度過剛需人群的周期高點,中長期內(nèi)將面臨趨勢性退坡。“長期來看,房地產(chǎn)仍然會是支柱行業(yè),但不再是經(jīng)濟增長的最主要引擎。”汪濤表示。

房地產(chǎn)的回暖同樣關(guān)乎市場走向。“在未來某個必然時刻,房地產(chǎn)將決定是向上波動放大帶來價值行情,還是向下回擺帶來普跌。”牟一凌對《財經(jīng)》記者表示。

對于消費和地產(chǎn)共同拉動的宏觀經(jīng)濟,是否會有黑天鵝出現(xiàn)?“2023年國內(nèi)經(jīng)濟走向過熱的風險是存在的。全年來看,通脹大概率是可控的,但2024年也許就不一樣了。”夏俊杰表示。

陳欣告訴《財經(jīng)》記者,“經(jīng)濟的復(fù)蘇需要的是整個社會的消費復(fù)蘇,而這又進一步取決于大家對未來收入預(yù)期的增長。當前有一些好的信號,但不太明朗。可能要等開完兩會之后,期待國家出臺更強有力的促增長政策。”

“今年風險可能來自外部,尤其是美國對華相關(guān)產(chǎn)業(yè)不公平打壓行為。”張夏對《財經(jīng)》記者表示,“本次美國中期選舉后,2023年美國對華的打壓將會成為影響市場風險偏好的重要因素,尤其是對外資流入流出形成較大的擾動。”

在惠靈頓投資股票投資組合經(jīng)理張博看來,在評估中國股市的投資機會時,需要謹記美國和中國保持持續(xù)合作關(guān)系的巨大動力,因為這兩大世界經(jīng)濟體之間在資本市場、供應(yīng)鏈和貿(mào)易方面有著實質(zhì)性的相互依存關(guān)系。在張博看來,“中美之間的經(jīng)濟聯(lián)系仍然緊密,而且很可能會繼續(xù)如此”。

在順風的市場環(huán)境下,牟一凌提醒應(yīng)該為未來做好準備。“中外環(huán)境可能都是暫時的美好停留,當前市場向上的動能尚未結(jié)束,交易結(jié)構(gòu)也并不十分擁擠,但不應(yīng)給予過高預(yù)期”。

(本刊記者康愷對此文亦有貢獻)