|

證券時報記者 吳少龍

2021年4月,一篇《你們才30億市值,我們接待不了》的文章引發了市場的熱烈討論。文章講述一家小市值公司老板恰逢年報之后,希望與投資者進一步交流。然而卻在約路演的時候遭到了基金經理的“冷漠”對待:“公司市值規模太小,沒有交易量,未來賣不賣得掉都是問題。”

從機構追著要來公司調研,到現在主動上門卻被拒絕,小市值公司在資本市場的熱度不斷下滑。

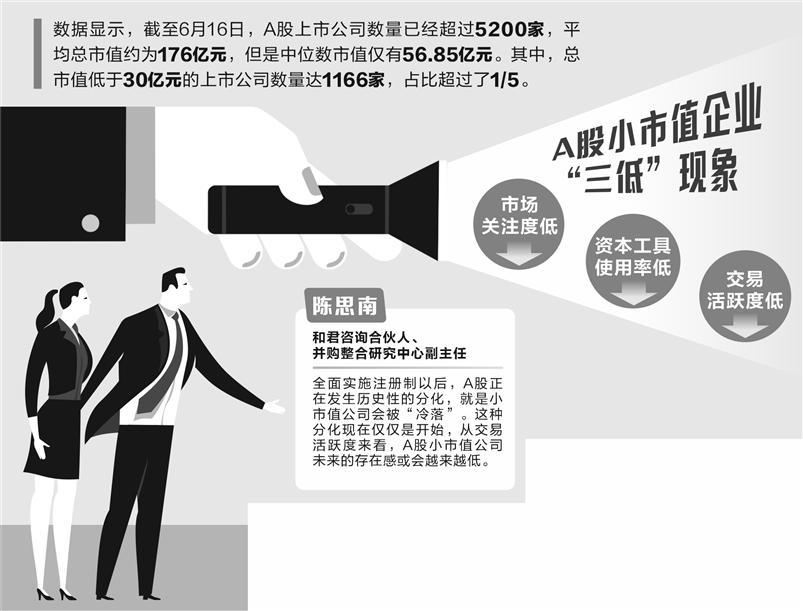

伴隨一系列改革先后落地,A股逐步向成熟資本市場靠攏,證券時報記者發現,A股小市值公司遇冷現象日益顯性化和普遍化,呈現“三低”現象:市場關注度低、交易活躍度低、資本工具使用率低。

對于A股小市值公司在資本市場遇冷,多位市場專家接受記者采訪時表示,參照成熟資本市場的經驗來看,這是一種正常的現象,市場正在發揮優勝劣汰的功能,各種資源正向頭部企業集中。

46%上市公司近半年沒有研報覆蓋

“我們公司都已經有一年多沒有接受過媒體的采訪了。”接到記者的來訪電話時,一家位于浙江的小市值公司的工作人員似乎有些驚訝,該名工作人員告訴記者,不單單是媒體,“我們公司上一份券商研究報告還是2015年。”

當下,伴隨著上市公司數量日益增加,A股“冷熱不均”的現象日益顯性化和普遍化,首先表現出來的是市場關注度低。

數據顯示,截至6月16日,A股上市公司數量已經超過5200家,平均市值約為176億元,但是中位數市值僅有56.85億元。其中,總市值低于30億元的上市公司數量達1166家,占比超過了1/5。

券商研報的數量,是上市公司關注度的一個重要指標。Wind統計數據顯示,最近180天內,A股里面有券商研報覆蓋的上市公司數量為2832家,占比54%。也就是說,接近一半的A股上市公司在最近半年內沒有被券商研報覆蓋。

結合上市公司市值來看,沒被研報覆蓋的上市公司基本是以小市值公司為主。這些公司中,市值低于30億元的共有979家,占比41%。

需要說明的是,截至6月16日,A股總市值低于30億元的上市公司數量為1166家。這也意味著,低于30億市值的上市公司中,僅有187家公司近半年有被券商研報覆蓋,占比不足兩成。

“這種落差還是很明顯的。”上述接受記者采訪的小市值公司工作人員告訴記者,“感覺公司上市就是到達了頂峰,自登陸資本市場后,公司市值一度超過百億,然后逐步回落,公司市值越往下,感覺市場對公司的關注度就越低,似乎進入一個惡性循環。”

與之相反,A股的頭部企業從來不缺關注。前述2832家上市公司中,892家最近半年至少被10份或以上券商研究報告覆蓋,這些公司的平均市值高達649.73億元。

除了研報覆蓋率低,小市值公司關注度低還有另一個表現,就是獲調研總次數低。Wind數據顯示,1166家總市值低于30億元的上市公司,今年以來獲調研的平均總次數為1.44次,其中,有389家公司長達近半年沒有被調研;而總市值大于200億元的828家公司,今年以來平均被調研次數為3次,是小市值公司的2倍多。

中國(深圳)綜合開發研究院金融發展與國資國企研究所執行所長余凌曲接受記者采訪時表示,小市值企業“存在感”不強,一定程度上是市場更加成熟的表現。

資金向頭部優質企業集中

從科創板試點注冊制、創業板注冊制改革,到全面注冊制落地,近4年時間,A股生態發生較大變化,其中最明顯的是,中小市值企業數量逐漸增多,市場資金逐漸向頭部優質企業集中,市場交易的“二八”效應愈發凸顯。

拉長時間來看,截至2019年年末,市值低于30億元的A股上市公司數量為900家,到了2020年末,這一數量增長至947家,到了2022年末,數量突破1300家。

小市值公司數量不斷增加,但市場的交易活躍度卻不斷走低。

今年以來,截至6月16日收盤,前述總市值低于30億元的1166家上市公司累計總成交金額達4.83萬億元,約占A股的4.67%。而2022年全年,總市值低于30億元的A股上市公司總成交金額為15.97萬億元,占比為7.14%。

和君咨詢合伙人、并購整合研究中心副主任陳思南接受記者采訪時表示,全面實施注冊制以后,A股正在發生一個歷史性的分化,就是小市值公司會被“冷落”。

據介紹,早在2020年,陳思南就做了一項數據研究,其以A股小市值公司的成交金額占比與港股、美股進行對比后發現,成熟資本市場小市值群體的成交活躍度遠低于A股市場。

“這種分化我覺得現在僅僅是開始。”陳思南預測,從交易活躍度來看,A股小市值公司未來的存在感或會越來越低。

東吳證券(7.220, 0.05, 0.70%)研究指出,對上市公司而言,全面注冊制將促進市場優勝劣汰,個股走勢趨于兩極分化,龍頭優質公司和尾部公司的估值、市值差距將進一步拉大。

除了交易度的分化,記者還梳理發現,小市值公司在利用資本市場工具,如再融資、股權激勵等方面,使用率也偏低。Wind統計數據顯示,前述1166家市值低于30億元的上市公司自2019年以來,實施增發募資的有237家次,使用率為20%;而828家市值超過200億元的上市公司,增發募資數量達400家次,使用頻率約48%;再看股權激勵方面,自2019年以來,A股共有1693家上市公司實施股權激勵,分市值來看,市值低于30億元的公司僅有273家,占比為16%。

“這代表著市場正在加速發揮優勝劣汰功能,資源也在加快向優質公司集中。”余凌曲認為。

“三低”局面如何破?

低關注度、低交易規模、低資本工具使用率,面對“三低”局面,小市值企業該如何破局呢?

受訪專家認為,于內,企業應該專注主業,提升企業的競爭力,推動經營規模的擴大;于外,需要用好并購重組這一資本工具,實現外延式增長。

對于兩種方式的選擇,專家持不同意見。余凌曲表示,小市值企業抗風險能力相對較弱,而并購往往風險比較大,企業不能盲目追求規模擴張,反而要專注主業、把主業做精,達到提升企業競爭力、提升市場關注度和提升市值的目的。小市值企業利用資本市場并購重組,目的也應當是獲取主業發展所需的核心資源,比如關鍵技術、人才團隊等。

對于內生式的增長,在陳思南看來,伴隨著國內經濟的轉型升級,企業的發展已經從“增量”的爭奪向“存量”的再分配過渡。要想靠內生增長實現企業經營規模的擴大,其難度在不斷增加。

“內生增長這條路不好走,企業應該重點關注外延的機會,說白了就是并購。”陳思南表示,“并購是一個很好的選項,但是并購需要遵循其邏輯:通過資源共享、優勢互補,最終實現企業的轉型升級。”

需要說明的是,盡管相對于“緩慢”的內生式增長,并購重組雖然能夠直接“摘果子”,但是按照成熟資本市場經驗來看,并購重組成功的概率其實并不高。

據麥肯錫公司統計,國際上并購成功率一般只有33%,近70%效果不明顯或者失敗。對此,陳思南認為需要厘清并購重組的風險點,才能提升其成功的概率。

一般而言,并購重組可以分成三個階段,投前、投中、投后。三個階段的風險分別為,企業投前是否看得準被投項目;投中是否買貴了項目;投后是企業與投資項目能否成功整合。

“虎頭蛇尾是很多項目失敗的主要原因。”陳思南表示,國內的并購重組很多都是“重”投前、投中,但是“輕”整合。“實際上并購重組最難的是整合部分。”

如何更好地實現企業與投資項目的整合?陳思南表示,并購重組的最終邏輯是實現企業的增長,方式是通過并購,將一方長期積累的資源或能力,低成本或無成本地運用到另一方,從而實現“1+1>2”的效應。這是不二的法則,簡單理解就是降本增收。