聯合研究

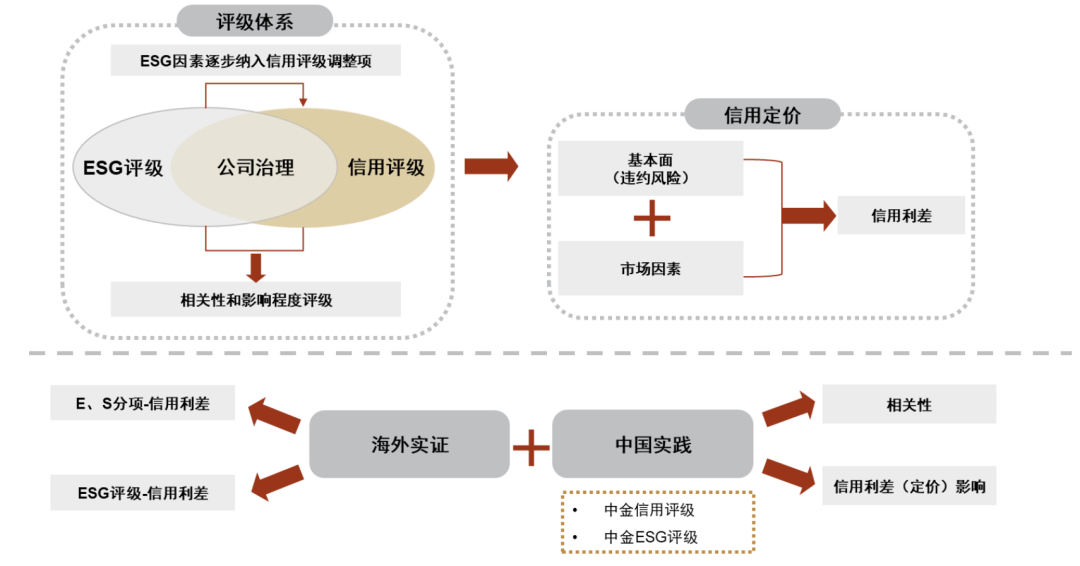

隨著ESG理念在固收領域內的推廣深入,國內債券投資人對ESG在固收領域內的應用關注度不斷提升。本文從傳統(tǒng)信用債定價影響因素開始,分析ESG因素主要是從哪些方面來影響定價。并梳理了目前ESG因素納入信用評級的海內外實踐。最后、結合中金研究部信用評級和ESG評級,通過量化實證的方式來驗證兩者的相關性和ESG評級對信用利差的影響。

一、信用債定價影響因素

信用債收益率是由無風險利率加上信用利差構成,后者是投資者投資信用債所要求的信用風險補償。信用債的定價也多指對信用利差的研究判斷。從海外相關研究來看,信用利差影響因素可以分為流動性溢價、預期損失和風險溢價等幾個部分。

國內信用債市場有其自身的特點,除了上述一些共同的影響因素以外,還有一些中國市場特有的因素。總結來看共有5個,分別是1)違約風險及投資者對違約風險的預期;2)流動性補償;3)杠桿操作便利性和息差空間;4)投資者特征及結構變化;5)供給壓力。

二、ESG因素與信用評級的關系和應用

從前述影響信用利差的因素來看,ESG因素主要是通過影響預期違約損失來影響信用利差的大小,即主要反映在對主體信用評級的影響。事實上,在傳統(tǒng)的信用評級框架下,公司治理一直是一個很重要的影響因素。我們梳理了標普、中債和中誠信信用評級和ESG評級框架,發(fā)現兩者在公司治理方面關注的維度相似度較高,但是在具體的指標選擇方面可能存在一定差異。隨著過去幾年全球對ESG事項關注度的提升,E和S因素也逐步納入信用評級體系。海外機構起步較早,體系相對較為完善。國內評級機構從2020年開始將ESG因素納入信用評級體系,其中多數評級公司將其列為調整項。但在具體的影響方面,可能僅對某些特定行業(yè)評級有一定影響,且影響程度并不相同。另外從海外實踐來看,國際三大評級機構穆迪、惠譽和標普都在傳統(tǒng)的信用評級以外設立了ESG相關性/影響評級,來衡量ESG因素與信用評級的相關性以及影響程度。盡管最近幾年兩者在一定程度上有所融合,但是整體來看,信用評級和ESG評級仍是兩個獨立的體系,因為其評級框架、方法和目的仍存在本質的不同。

三、海外經驗:ESG因素對信用債定價影響

從海外ESG與信用利差的相關研究情況來看,早期研究多側重于環(huán)境、社會等單項因素對信用利差的影響,后隨著ESG評級體系逐漸完善成熟,更多研究側重于研究ESG評級對信用利差的影響。從研究結論來看,ESG各分項及ESG評級多數時間與信用利差呈現出負相關關系,不過在不同時期時結論有一定變化,國家之間也存在一定差異。

四、ESG因素對國內市場信用債定價影響的實證研究

中金信用和ESG評級:中金信用評級對非金融類公募債券發(fā)行人全覆蓋。金融類發(fā)行人目前已覆蓋租賃、擔保、AMC和銀行業(yè)。中金信用評級目前分為5大檔,13小檔。由于分檔較多,每小檔債券分布較為均勻,相較于外部評級辨識度更高。中金ESG評級體系以ESG財務重要性特征為核心,覆蓋中證800和中證1000指數成分股,共1800家A股上市公司。評級指標具有包括3個一級維度、26個二級議題、約900個三級指標的三級ESG底層數據結構。

研究樣本和數據處理:我們選取有中金信用評級和中金ESG評級的主體,作為研究樣本。一共有361家,這些主體有如下特征:房地產和銀行業(yè)占比相對較高;企業(yè)性質以民營企業(yè)和地方國有企業(yè)為主;中金評級集中在5和4大檔;中金ESG評級集中在中位數5附近。量化模型使用數據我們也進行了一定的計量處理。

信用評級和ESG評級相關性:我們分別使用中金E、S、G的支柱評級得分以及ESG綜合得分對公司主體的信用評級使用Spearman模型進行相關性分析。主要結論如下:1)ESG評級與信用評級總體呈現正相關性,其中治理(G)支柱的相關性最高。2)環(huán)境(E)支柱相關性最低,但在2020年“雙碳”承諾后迅速上升。3)央國企ESG得分以及三項支柱得分與信用評級的相關性在近5年均呈現逐年穩(wěn)步上升的趨勢。而對于非央國企,近3年來,他們的ESG表現與信用評級的相關性系數也呈現逐年上升的趨勢。4)ESG和信用評級的相關性存在較大的行業(yè)差異。

信用利差與ESG評級相關性研究:以信用債在二級市場的日度信用利差作為被解釋變量,并使用公司的ESG得分對其進行多元線性回歸分析。得到ESG的三大支柱得分和ESG綜合得分均能顯著解釋債券的信用利差,表示ESG三大支柱得分和綜合得分越高的公司,他們在二級市場的信用利差越小,也就是信用風險越小。

五、總結與展望

本文從信用利差的影響因素入手,分析了ESG因素主要是通過影響債券發(fā)行人的信用風險來影響信用利差的變化,也就是說可以反映在發(fā)行人的主體信用評級方面。接著著重分析了ESG因素與信用評級的關系的當前評級公司的發(fā)展與應用。在實證研究方面,我們首先梳理了海外ESG因素對信用利差/定價影響的相關研究,然后結合中金兩大特色產品:中金信用評級和ESG評級,通過量化的方案對兩者的相關性和ESG評級對信用利差的影響進行了分析。

基于以上分析和結論,我們認為隨著ESG因素在信用評級中應用的深入,其對信用利差的影響也會加大,一定程度上也會影響信用債的定價。展望未來,在信用分析中納入ESG因素考量也會成為主流投資機構的選擇,固定收益領域的ESG投資也會迎來高速發(fā)展階段,為全球可持續(xù)發(fā)展有效助力。

樣本代表性不足。

引言

ESG理念最早起源于歐洲,投資策略的應用多用于權益市場。不過近些年,隨著ESG理念的推廣拓展,在固收領域內應用也逐漸增多。除了傳統(tǒng)的投資和評級以外,在資產端主題債券的擴容也拓寬了ESG在固收市場的應用范圍。

國內來講,隨著“雙碳”目標的發(fā)布,債券投資人對ESG在固收領域內的應用關注度不斷提升。但是相關的問題也隨之而來,比如ESG評級和信用評級的關系是怎樣的,是否能夠進行融合?ESG因素是如何影響信用評級?ESG因素或者評級會對信用債定價產生影響么?等等。

帶著這些問題,本文從傳統(tǒng)信用債定價影響因素開始,分析ESG因素主要是從哪些方面來影響定價。并梳理了目前ESG因素納入信用評級和目前ESG評級的海內外實踐。第三部分我們梳理了境外的ESG因素或評級對信用利差影響的相關研究文獻。最后、結合中金研究部信用評級和ESG評級,通過量化實證的方式來驗證兩者的相關性和ESG評級對信用利差的影響。

我們希望通過本文可以讓更多的固收研究投資者了解ESG因素與信用評級/信用定價的關系。在未來,也可以將ESG因素納入信用研究和投資的分析框架。我們認為未來的兩者的關系會不斷加深,ESG因素對信用評級和定價的影響也會更加顯著。

如下是本文結構脈絡。

圖表1:本文結構脈絡

資料來源:中金公司研究部

資料來源:中金公司研究部

一、信用債定價影響因素

(一)信用債定價影響因素

信用債收益率是由無風險利率加上信用利差構成,后者是投資者投資信用債所要求的風險補償。信用債的定價也多指對信用利差的研究判斷。按照國外信用利差理論和經驗,我們可以把信用利差簡單分為流動性溢價、預期損失和風險溢價等幾個部分,分別來看:

? 預期違約損失:是指預期違約率和違約后損失率的乘積。成熟市場評級機構可以根據歷史評級和違約數據計算出各評級的平均違約率,然后根據違約后可能的回收情況假設一個損失的比例,即可計算出預期損失。

? 流動性溢價:是指信用債由于交易便利性低于利率債需要付出的溢價,這部分也可以根據歷史平均的交易成本計算出一個相對固定的數值。

? 風險溢價:扣除了上述可以明確計算出的部分外,其余無法明確解釋的部分都可以歸納為風險溢價。這部分簡單而言可以理解為投資者因為持有信用債券可能遭受各種風險而要求的額外補償,也就是海外“信用利差之謎”中提到的實際觀測的信用利差遠大于預期違約損失的部分。可能影響這部分利差的因素包括但不限于供需關系變化、債券(組合)本身所承擔的系統(tǒng)性風險和不可分散的非系統(tǒng)性風險、整個市場對信用風險的偏好和態(tài)度等。

(二)影響中國信用利差因素

國內信用債市場有其自身的特點,除了上述一些共同的影響因素以外,還有一些中國市場特有的因素。比如杠桿操作便利性和息差空間、投資者特征及結構變化和供給壓力。分別來看,

? 違約風險方面來看,與違約風險相關的因素既影響預期違約損失,也影響風險溢價。其中前者主要是通過評級差異體現,后者主要是由投資者對違約風險預期的變化所決定。這點與海外經驗一致。2016年以前國內違約較少,市場剛性兌付預期很強,違約風險顯著影響信用利差的時期不多,并且每次影響時間均不長。但是18年開始隨著違約增多,信用利差也逐漸開始反映投資者對信用債違約的預期,體現出評級間利差及個券利差的加大。

? 流動性補償方面,對于單只債券來說,其發(fā)行規(guī)模、持有人結構、債券的年齡(新券還是老券)等因素共同影響其換手率(交易量與債券存量的比例),從而決定了該債券在二級市場上的流動性溢價大小。

? 杠桿操作和息差空間來看,由于我國對信用債進行杠桿操作相對比較容易也很常見,當信用債收益率與資金利率之間的息差空間較大、資金面比較穩(wěn)定、質押回購較為便利時,投資者會加大杠桿操作力度,會使得信用利差有所壓縮,反之就會走擴。

? 投資者結構和特征方面,信用債與利率債的區(qū)別在于存在違約風險,但票息較高,因此投資者的風險偏好會顯著影響信用債需求。不同類型的投資群體有著不同的風險偏好特征,其債券配置資金量的相對變化會影響信用債需求,從而也會間接影響信用利差變化。

? 供給方面,在需求變化不大的情況下,如果信用債整體發(fā)行增多,就會使得信用債收益率出現上行,信用利差也會走擴,反之,信用利差則會收窄。由于供給變動通常是緩慢長期的,因此對于信用利差的短期較大沖擊很少。

二、ESG因素與信用評級的關系和應用

從前述影響信用利差的因素來看,ESG因素主要是通過影響預期違約損失來影響信用利差的大小,即主要反映在對主體信用評級的影響。事實上,在傳統(tǒng)的信用評級框架下,公司治理一直是一個很重要的影響因素,與ESG評級的G的維度相似度較高,但是在具體的指標選擇方面可能存在一定差異。隨著過去幾年全球對ESG事項關注度的提升,E和S因素也逐步納入信用評級體系,但可能僅對某些特定行業(yè)評級有一定影響,且影響程度并不相同。不過整體來看,信用評級和ESG評級仍是兩個獨立的體系,其評級框架、方法和目的仍存在本質的不同。

(一)傳統(tǒng)信用評級與ESG評級中G(公司治理)的關注因素較為類似

無論是海外還是國內評級公司,在其信用評級框架中對公司治理都十分關注。雖然多數評級框架中將公司治理放在評級調整項,但是其對信用評級的影響較大。尤其是隨著2017年國內民營企業(yè)開始違約以來,投資者對公司治理的關注度也出現明顯提升。信用評級中公司治理關注的因素與ESG評級中有較多相似之處,但是也存在一定的差異。下面我們分別選取標普、中債和中誠信,通過對比他們的信用評級和ESG評級的框架,來具體分析G的關注因素的異同。

? 標普:根據標普的工商企業(yè)評級方法論,公司治理項是在評級調整大項中的“管理與治理”分項中,其中治理方面需要參考的因素有:董事會效能,股權結構,管理層文化,監(jiān)管、稅務、法律,內部控制,財務報告與透明度。ESG評級方面,主要關注架構和監(jiān)督、準則與價值觀、透明度和報告、財務和經營風險等幾個方面。兩者在董事會、高管薪酬激勵、透明度、內部控制等方面關注點較為類似。差異方面,標普ESG評級還關注關于道德和價值觀、ESG指標的披露水平和質量、網絡安全和災難修復等方面的議題。

? 中債:我們對比了中債資信的信用評級框架和中債估值中心的ESG評級框架,發(fā)現在評價維度方面,兩者都關注股東、董監(jiān)高的獨立性和有效性、信息披露的透明度與質量、激勵機制等方面。但是在更細分的指標方面可能也會有不同的側重點,比如在股東維度,中債ESG評級更關注的是股東權益保護機制和股東的決策效率,而中債資信則更關注企業(yè)控制權的穩(wěn)定性,關聯交易以及是否存在股東惡意掏空企業(yè)的行為等。對于中債資信來講,細分的指標關注點更為具體,更聚焦在企業(yè)償債能力判斷。

? 中誠信:中誠信信用評級和中誠信綠金ESG評級框架對比來看,兩者評價維度均包含發(fā)展戰(zhàn)略、管理制度、管理人員和法人治理結構等方面。ESG評級在大的維度下面細分指標同樣與信用評級有一定差異,兩者部分的側重點也有所不同(以上對比的具體內容可以參見下圖)。

(二)近幾年中國評級機構將ESG因素逐步納入信用評級調整項

傳統(tǒng)信用評級中E(環(huán)境)和S(社會)因素考量較少,但隨著全球對ESG因素關注度提升,評級機構也將對信用風險有顯著影響的E和S方面因素納入到了信用評級之中。海外機構起步較早,體系相對較為完善。國內評級機構從2020年開始將ESG因素納入信用評級體系,其中多數評級公司將其列為調整項。具體來看,

? 中誠信:2022年8月將ESG因素納入信用評級的調整項。中誠信評級文件中明確“這里的ESG因素主要考察與信用風險相關的環(huán)境、社會、治理因素對受評企業(yè)抗風險能力的影響。”同時“ESG因素對于信用風險的影響往往是負面的而非正面的,因此對于在ESG方面表現極差或者表現較差的企業(yè)向下調整其信用級別”。具體環(huán)境因素包括資源利用、碳排放、排放物、突發(fā)污染事件和環(huán)保政策,社會因素包含員工發(fā)展、安全生產、產品責任、社會趨勢和公平競爭,治理因素包含法人治理結構及組織架構、管理團隊素質及穩(wěn)定性、集團管控能力、管理制度建設及執(zhí)行情況、信息披露情況。

? 聯合資信:2022年8月份將ESG相關因素、發(fā)展韌性等可持續(xù)發(fā)展能力因素納入調整項。其相關的評級要素體現在企業(yè)基礎素質中的股東及股權情況、社會責任與環(huán)境責任以及企業(yè)管理里面的企業(yè)法人治理結構和管理水平分析。“社會責任具體考察企業(yè)在就業(yè)、稅收、員工福利與薪酬、產業(yè)鏈上下游的履約能力、安全設施配備及管理等方面對社會的貢獻程度。環(huán)境責任主要考察企業(yè)活動中對氣候的影響、對自然資源的保護、對能源的利用效率以及對廢物的處理方式等相關內容。”

? 大公國際:2021年11月發(fā)布的評級文件中將公司治理及管理水平和綠色因素放入可比性調整里面。公司治理主要關注的內容有“股權結構是否清晰、所有者和經營者間制衡和監(jiān)督機制是否完善、公司管理是否能按照所制定的制度規(guī)范操作、高層人員變動是否頻繁并對導致公司治理出現風險、經營管理層、控股股東及實際控制人的自身風險。”綠色因素主要關注“經營活動所產生的綠色效益和社會效益程度。”

? 東方金誠:2022年8月發(fā)布的評級文件中指出“ESG因素會納入信用評級的調整因素”。其明確了在E、S、G三方面的具體考察維度,分別為“在環(huán)境方面,綜合考慮碳轉型、污染物排放及環(huán)保處罰、環(huán)保體系建設等;在社會方面,綜合考察安全生產及處罰、產品質量及處罰、員工發(fā)展等;在治理方面,綜合考察戰(zhàn)略規(guī)劃、公司制度與組織架構、財務信息質量、違法違規(guī)事件等。”

(三)ESG因素與信用評級相關性評級

除了將ESG因素納入信用評級框架之外,海外評級機構也開始評估ESG因素和信用評級的相關性和影響程度,形成了新的體系。

? 惠譽:惠譽于2019年11月宣布推出整合了ESG因素的信用評級系統(tǒng)ESG Relevance Scores,為全球固定收益指數中80%以上的債券提供評級服務。ESG評級相關性評分即對公司的14個ESG風險因素(5個E因素,5個S因素,4個G因素)進行評分,每個要素的評分結果為“1”到“5”,反映每個要素與信用評級決策的相關性和重要性,評分越高表示該ESG風險因素與信用評級的相關性和重要性越高,評分為“4”和“5”表示該ESG因素對當前的信用評級有影響,評分為“4”表示該ESG風險因素與其他因素一起,對信用評級有影響,可能會在評審委員會中討論ESG問題和/或在已發(fā)布的評級報告中提及,評分為“5”表示該ESG風險因素與信用評級高度相關。評分過程分為兩步:第一步,先在行業(yè)層面對ESG風險進行識別,得出50個獨特的ESG評級相關性評分模板,與信用評級劃分的50個行業(yè)一致;第二步,根據行業(yè)ESG評級相關性評分模板,對行業(yè)內的各個實體進行具體評分。

? 穆迪:2019年4月,穆迪收購ESG研究、數據和評估領域的全球領導者Vigeo Eiris的多數股權,將ESG因素納入了其企業(yè)信用評級方法。將ESG因素納入公司信用評級的流程大致分為三步:一是進行信用分析,評估ESG因素在產品需求,公司名譽,生產成本和財務實力等方面的潛在影響。二是根據平衡記分卡,評估ESG對企業(yè)利潤、財務杠桿、現金流、業(yè)務概況、財務政策以及規(guī)模等指標產生的實質性影響。企業(yè)利潤等財務指標在不同行業(yè)會有不同的子要素。三是評估ESG對在平衡記分卡中未包括的其他考慮因素的重要影響。

? 標普:2021年10月,標普發(fā)布了將ESG credit indicators應用于評級企業(yè)的報告,其同樣也是反映ESG相關因素對信用評級影響的重要程度。從評級符號來看,E、S、G三個方面都會有一個1-5分的評級。以E方面為例,影響正面的評級為E-1級,中性為E-2級,較為負面為E-3級,負面為E-4級,非常負面為E-5級。S和G也分別對應著5個級別。值得注意的是,這五個級別并不是完全對稱的,主要原因是標普認為ESG因素對信用評級的影響更多的是負面而非正面的。而且E-2中性的影響級別也并不是說ESG因素與信用評級不相關,此級別只是說目前處于一個中性的綜合考慮。但其中的具體指標的影響也可能存在差異。

(四)但整體來看信用和ESG評級在評級框架、目的和方法仍存在差異

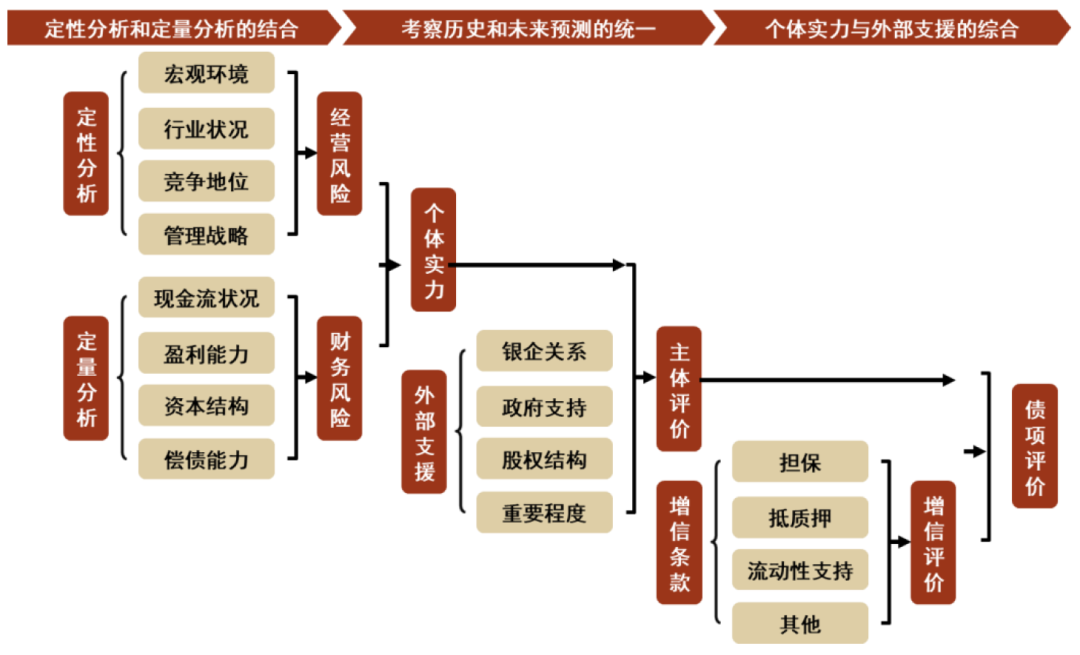

評級框架方面,雖然近幾年不少評級公司將ESG因素納入信用評級之中,但是信用評級和ESG評級的整體框架仍然不同。信用分析更多的還是分析企業(yè)自身經營和財務風險,前者包括宏觀、行業(yè)、企業(yè)競爭力等方面,后者包含盈利、現金流以及資本結構等方面。在信用評級中納入ESG因素,也多是分析相關的ESG因素可能對企業(yè)經營和財務所帶來的影響。除了企業(yè)自身的經營和財務風險以外,外部支持也是信用評級關注的重要議題。而ESG評級則是更關注E、S、G這三個大的議題下面各項目企業(yè)的表現。

評級目的方面,信用評級最終是對企業(yè)的償債能力作出判斷,評價的是企業(yè)債務的違約風險;而ESG評級則是評估企業(yè)在環(huán)境、社會責任和公司治理方面所做的努力以及未來公司在這三方面可能面臨的風險。

評級方法方面,信用評級更多的是以定性和定量的方式結合,而ESG評級則更多的是打分量化的模式。對于信用評級來講,如果沒有定性分析和對財務數據和指標理解,就盲目通過打分量化的形式來進行評級,往往很難得出有意義的結論,甚至可能忽略真正的風險點。所以定性分析對信用評級十分重要,尤其是對于某些行業(yè)(比如城投)來講,定性分析因素權重能占多數。即信用評級是更依賴于人的經驗,而不是數據的打分。ESG評級則是完全通過底層指標層層加分加權而來。

三、海外經驗:ESG因素對信用債定價影響

從海外ESG與信用利差的相關研究情況來看,早期研究多側重于環(huán)境、社會等單項因素對信用利差的影響,后隨著ESG評級體系逐漸完善成熟,更多研究側重于研究ESG評級對信用利差的影響。從研究結論來看,ESG各分項及ESG評級多數時間與信用利差呈現出負相關關系,不過在不同時期時結論有一定變化,國家之間也存在一定差異。

(一)E、S分項對信用利差的影響

環(huán)境方面,2010年Rob Bauer和Daniel Hann利用美國發(fā)債公司在1995年-2006年的一級發(fā)行溢價數據,發(fā)現公司環(huán)境管理指標與一級發(fā)行溢價存在負相關關系,這一現象在紙制品行業(yè)中更為明顯,并且通過比較1995-2001年和2002-2006年階段的表現,可觀測到環(huán)境管理指標與信用風險的相關性隨著時間的推移而增加。2011年Thomas E. Schneide通過分析美國造紙、化工行業(yè)公司的債券交易數據和其有毒物質排放情況,也得出企業(yè)的環(huán)境績效會反映在債券定價中。

社會方面,2010年Klaus-Michael Menz通過分析歐洲發(fā)債公司是否被評為社會責任公司和其發(fā)行債券相對國債的利差發(fā)現,總體而言社會責任因素對信用利差影響不大。2014年Ioannis Oikonomou等通過分析美國公司債數據和發(fā)行人的包括社區(qū)事項、多樣性事項、雇員關系、環(huán)境事項、生產質量及安全性在內的社會表現,發(fā)現社會表現較好的公司利差更低。2015年Feng Jui Hsu Yu-Cheng Chen通過T檢驗發(fā)現企業(yè)社會責任與債券利差之間呈現負相關關系。

(二)ESG評級對信用利差的影響

歐美市場方面,2016年SIMON POLBENNIKOV等通過分析MSCI的ESG評級對美國公司債相對國債的超額收益發(fā)現,ESG評級可以提高公司債的超額收益,且G分項的作用強于E、S分項。同年Riley Clubb等則對羅素1000指數的成分債在2005-2015年間表現進行分析,發(fā)現彭博ESG評級更高的公司的利差水平通常穩(wěn)定在低位,且在2007-2011年間較高的E評級會降低OAS,但在其余時間這一關系并不顯著。2021年Rohit Mendiratta等以MSCI投資級美元公司債指數、MSCI高收益美元公司債指數、MSCI投資級歐元公司債指數、MSCI高收益歐元公司債指數中有MSCI ESG評級的成分券為樣本,研究發(fā)現相比于分項,高MSCI ESG評級更可能降低債券利差。2022年Peter Diep等利用美歐高收益及投資級的由發(fā)達市場公司發(fā)行的債券樣本與MSCI ESG評級,得出信用利差與ESG指標只有微小的關聯。2022年Hami Amiraslani以2006-2019年的公司債表現和其Thomson Reuters ESG評級為研究對象,發(fā)現2006-2019年期間,公司E、S分項表現和債券利差之間沒有關系,但在2008-2009年間,E、S分項表現較好的公司債券利差相對更低,而G分項與利差關系不大。

其他市場方面,2020年Ga-Young Jang等以韓國公司債為研究樣本,發(fā)現韓國企業(yè)治理服務機構(Korea Corporate Governance Service,KCGS)ESG評級能反映企業(yè)的下行風險,該關系在小公司樣本中更為顯著,且高環(huán)境評級將降低小公司的融資成本。2021年OKIMOTO, Tatsuyoshi等利用日本公司債信用利差和Thomson Reuters發(fā)布的ESG評級,得出ESG評級與信用利差存在負相關關系,且環(huán)境分項對低評級公司的信用利差影響最大。

在特定品種中,2020年Jerome Mans分析了Eikon數據庫中的ESG評級與REITs發(fā)行的公司債券利差關系,發(fā)現ESG評級與債券的一/二級市場利差均呈負相關。2021年Luis Hoffmeister以歐洲的10家系統(tǒng)重要性銀行為樣本,分析了ESG評級與CDS利差之間的關系,發(fā)現在西班牙和法國,ESG評分與CDS利差之間存在顯著的正相關關系;在德國,ESG評分與CDS利差之間存在弱負相關關系。

圖表2:ESG評級對信用利差的影響文獻概要

注:文獻來源見上表期刊列資料來源:中金公司研究部

注:文獻來源見上表期刊列資料來源:中金公司研究部

圖表3:ESG評級對信用利差的影響文獻概要(續(xù))

注:文獻來源見上表期刊列資料來源:中金公司研究部

注:文獻來源見上表期刊列資料來源:中金公司研究部

四、ESG因素對國內市場信用債定價影響的實證研究

(一)ESG對企業(yè)信用風險的理論分析

企業(yè)的ESG表現從理論上如何影響企業(yè)的信用風險?我們假設,企業(yè)在生產經營活動過程中,需要承擔相應的環(huán)境、社會成本,并且與企業(yè)本身的ESG表現相關。因此,我們通過拓展Leland(1994)的動態(tài)資本結構模型,在理論模型中,我們進一步考慮了企業(yè)在承擔環(huán)境、社會成本前提下去選擇某一個水平的資本結構,以實現利潤最大化(詳細推導見附錄)。[1]

基于模型的結論,我們首先對其均衡狀態(tài)的條件進行比較靜態(tài)分析。如下表所示結果,在均衡狀態(tài)下,發(fā)債企業(yè)的ESG表現越高,其承擔的單位產量下的環(huán)境、社會成本越低,債券的違約概率越低,發(fā)行債券所需要承擔的票面利率也越低。

圖表4:理論模型均衡狀態(tài)下,ESG對信用風險的比較靜態(tài)分析

資料來源:Leland H E, 1994. Corporate Debt Value, Bond Covenants, and Optimal Capital Structure[J]. The Journal of Finance, 49(4): 1213–1252,中金公司研究部

進一步使用數值模擬來刻畫上述理論模型的結果,顯示企業(yè)ESG得分排名越高,其發(fā)行債券均衡狀態(tài)下的信用利差越低。

圖表5:ESG評級與信用利差的數值模擬結果

![資料來源:Leland H E, 1994. Corporate Debt Value, Bond Covenants, and Optimal Capital Structure[J]. The Journal of Finance, 49(4): 1213–1252,中金公司研究部](https://n.sinaimg.cn/spider20230608/97/w1080h617/20230608/b705-e919b450f39fb2ca8675076c0bc13837.png)

資料來源:Leland H E, 1994. Corporate Debt Value, Bond Covenants, and Optimal Capital Structure[J]. The Journal of Finance, 49(4): 1213–1252,中金公司研究部

(二)中金信用評級和ESG評級

中金信用評級

中金信用評級對非金融類公募債券發(fā)行人全覆蓋。中金信用評級覆蓋非金融類信用債市場全部有公募債發(fā)行歷史的發(fā)行人和92%的存量債券,相對于外部評級市場,評級體系和標準更全面更統(tǒng)一。截至目前累計覆蓋發(fā)行人5576家,其中目前有存量債券存續(xù)的發(fā)行人共3618家,涉及公、私募債券金額23.11萬億元,占非金融類信用債市場存量債券的91.52%。金融類發(fā)行人目前已覆蓋租賃、擔保、AMC和銀行業(yè),我們未來將拓展至券商等金融機構,實現有公募債發(fā)行人全覆蓋。

中金信用評級自創(chuàng)立以來,秉承獨立、客觀、及時原則,對所有公募債發(fā)行人在債券發(fā)行、外部評級調整、重大事件發(fā)生及行業(yè)、區(qū)域基本面發(fā)生重大變化時予以跟蹤分析。由于不對發(fā)行人收費,能夠最大程度地保證獨立性。

中金信用評級目前分為5大檔,13小檔,并且明確區(qū)分投資級和投機級。中金信用評級目前暫分為1到5檔,1檔表示信用狀況最好、相對風險最低,5檔表示信用狀況最差、相對風險最高。我們認為評級在 1-3檔的發(fā)行人對持續(xù)的經濟和環(huán)境的不利變化承受能力較強,短期違約風險較低,屬于“投資級”;而4-5檔的發(fā)行人對不利環(huán)境的承受能力相對較差,短期違約風險較高,屬于“投機級”。

由于分檔較多,每小檔債券分布較為均勻,即使是分布較為集中的4-和5+,每檔債券余額占比也未達到13%,中間檔的占比多在8-10%。相較于外部評級過于集中于AA及以上評級,尤其集中于AAA評級的情況,評級辨識度更高。

圖表6:中金信用評級框架

資料來源:中金公司研究部

資料來源:中金公司研究部

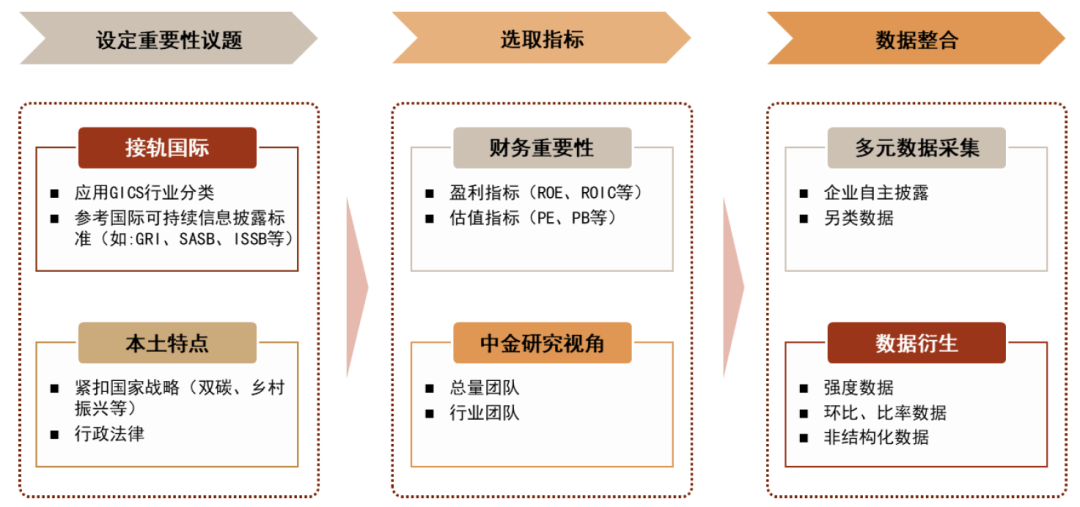

中金ESG評級

在《中金ESG評級:總覽》報告中,我們推出了中金ESG評級體系,重點介紹了中金ESG評級體系的三大特色及搭建方法,并從評級指標特征、評級分域特征等角度對中金ESG評級進行了分析。中金ESG評級體系以ESG財務重要性特征為核心,覆蓋中證800和中證1000指數成分股,共1800家A股上市公司。

我們搭建的中金ESG評級指標具有包括3個一級維度、26個二級議題、約900個三級指標的三級ESG底層數據結構。其中3個一級維度分別為環(huán)境、社會與公司治理;二級議題分為9個環(huán)境二級議題,9個社會二級議題和8個公司治理二級議題。一級維度與二級議題的具體明細可參考下表。

圖表7:中金ESG評級

資料來源:《中金ESG評級:總覽》,中金公司研究部

資料來源:《中金ESG評級:總覽》,中金公司研究部

(二)研究樣本特征

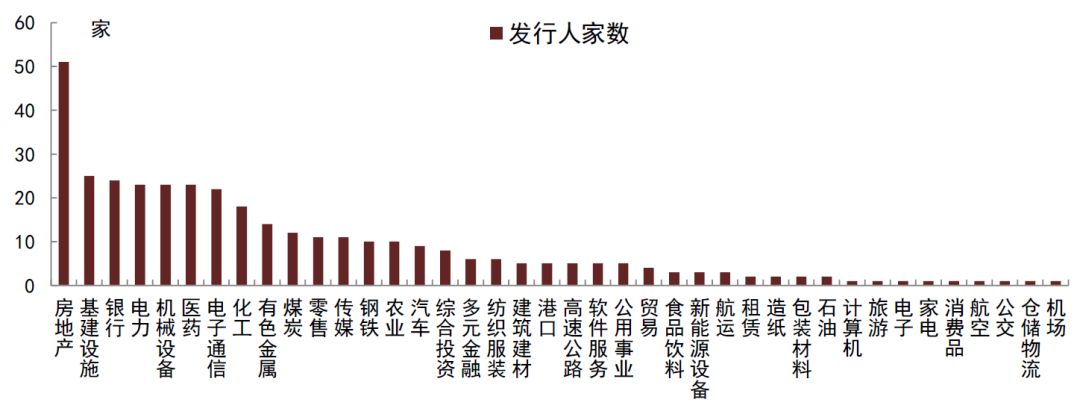

我們選取有中金信用評級和中金ESG評級的主體,作為研究樣本。一共有361家,這些主體有如下特征:

? 行業(yè)集中在房地產和銀行:361家樣本企業(yè)中僅房地產占比均超過10%,達到14%,家數51家。絕對家數超過15家的行業(yè)有基建設施(25家)、銀行(24家)、電力(23家)、機械設備(23家)、醫(yī)藥(23家)、電子通信(22家)和化工(18家)。其余行業(yè)家數在15家以下,占比也在4%及以下。

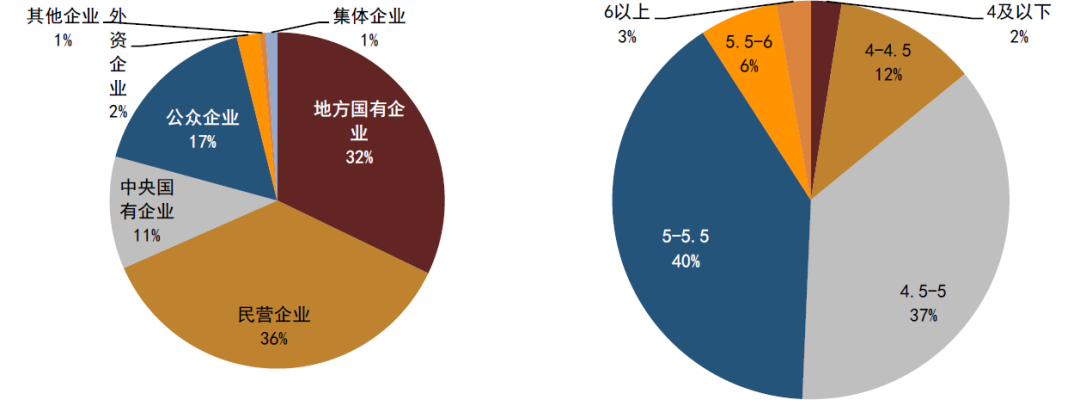

? 民營企業(yè)占比較高:企業(yè)性質方面,民營企業(yè)有131家,占比最高,達到36%。地方國企其次,共有116家,占比在32%;公眾企業(yè)和中央國有企業(yè)家數和占比分別為61家、17%和39家、11%,外資和集體企業(yè)數量較少,分別有8家和4家。

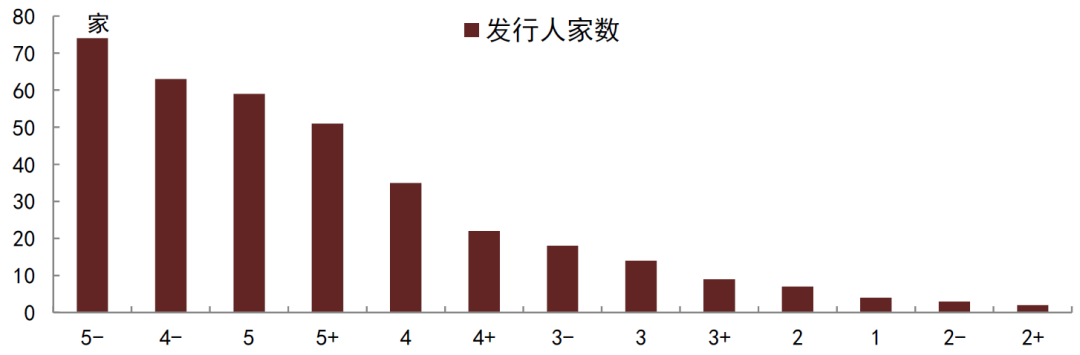

? 中金評級以5大檔為主:從中金評級分布來看,樣本整體信用資質偏弱。其中中金5大檔的占比在50%,5+、5和5-的家數分布為51家、59家和74家,其中5-的主要是一些此前已經出現違約的民營企業(yè)。其余占比相對較高的為4檔,占比在33%,其中4+、4、和4-的家數分布為22家、35家和63家。

? 中金ESG評級在5分左右:從中金ESG評級分布來看,集中在中位數5分左右,其中5-5.5分和4.5-5分區(qū)間占比最高,家數分別有145家和132家,占比在40%和37%。4-4.5分和5.5-6分占比在12%和6%。4分以下家數有9家,6分以上的有10家,占比均較小。

圖表8:樣本發(fā)行人中金行業(yè)分布

資料來源:中金公司研究部

資料來源:中金公司研究部

圖表9:樣本發(fā)行人中金評級分布

資料來源:中金公司研究部

資料來源:中金公司研究部

圖表10:樣本發(fā)行人企業(yè)性質分布(左);中金ESG評級分布(右)

資料來源:中金公司研究部

資料來源:中金公司研究部

(三)數據處理

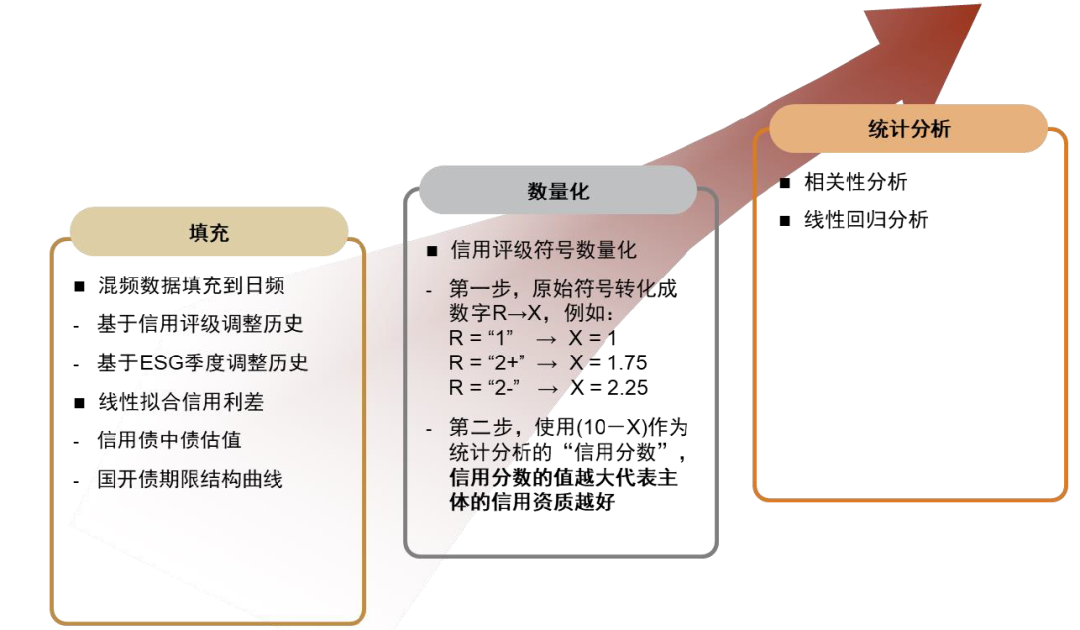

在實證研究階段,我們重點關注企業(yè)的ESG評級、信用評級以及信用利差之間的統(tǒng)計關系。為了更好地統(tǒng)計、分析,我們將三個來源的數據集進行整合、清洗和預處理,具體步驟如下:

? 數據對齊與填充:我們將中金信用評級歷史調整數據(混頻)、中金ESG評級數據(季頻)以及Wind底層提供的信用債中債估值、國開債期限結構數據(日頻)進行日期對齊,并根據實際情況進行日度填充。

? 為了更好地刻畫信用債的“價格”,我們以日度頻率,計算信用債的信用利差,我們使用信用債的到期收益率(YTM)減去當日相應到期期限國開債的到期收益率作為信用利差,考慮到中債估值發(fā)布的國開債收益率曲線精度較低,我們將國開債的到期收益曲線以0.0001年的到期期限為精度進行線性擬合,使用擬合后的國開債收益率作為信用利差計算的被減數;

? 符號數量化:如下圖表所示,我們將原始的中金信用評級符號(從高到底分別為1、2+、2、2-、3+、3、3-、4+、4、4-、5+、5、5-)轉化成數字類型:

1)評級符號為純數字的,我們直接轉換成數字類型,帶有“+”后綴的(例如:2+),在符號中原始數字的基礎上減去0.25(“2+”轉換成1.75),帶有“-”后綴的,則在原始數字的基礎上加上0.25(“2-”轉換成2.25)。

2)為了在統(tǒng)計分析過程中體現直觀性,我們用10減去中金信用評級符號轉換后的數字值,以便數量化后的“信用分數”的絕對值遵循信用狀況從高到低的排序規(guī)則

? 統(tǒng)計分析:基于預處理后的數據,我們根據數據統(tǒng)計分析的需求,分別使用相關性分析和多元線性回歸分析。

圖表11:數據處理步驟示意圖

資料來源:中金公司研究部

資料來源:中金公司研究部

(四)ESG和信用評級相關性研究

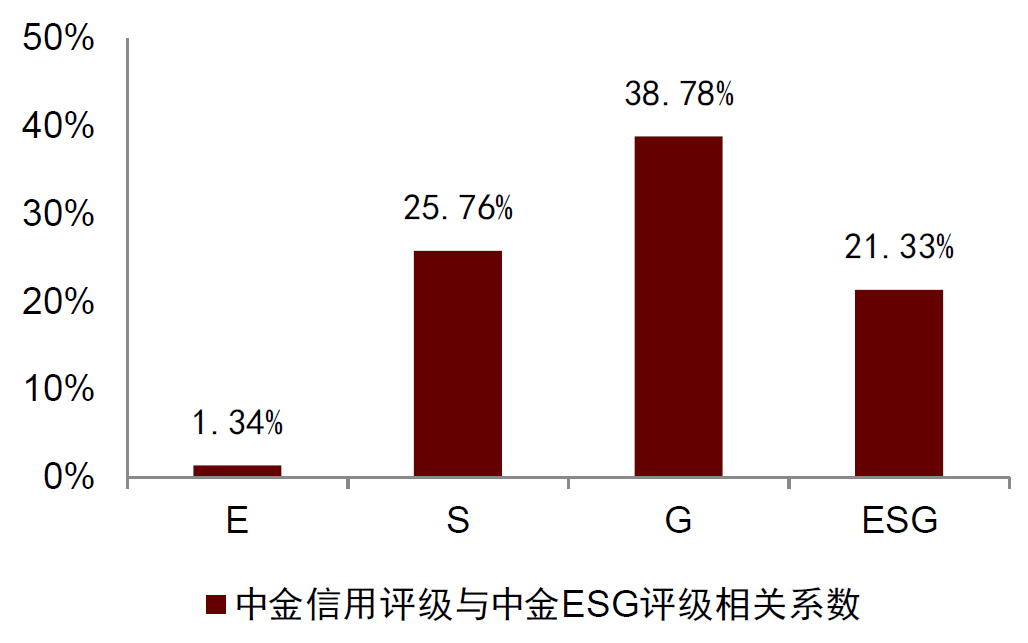

我們分別使用中金E、S、G的支柱評級得分以及ESG綜合得分對公司主體的信用評級進行相關性分析,考慮到信用評級的數據由評級符號轉化而來,屬于離散變量,因此我們選擇使用Spearman模型進行相關性分析,結果顯示:

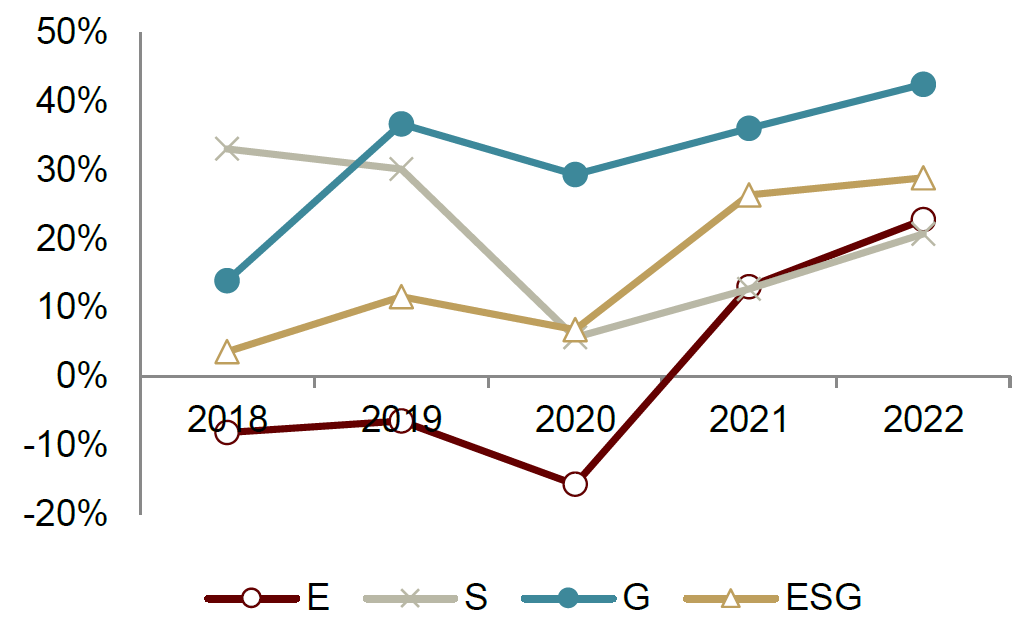

? ESG評級與信用評級總體呈現正相關性,其中治理(G)支柱的相關性最高。如下圖所示,總體樣本治理(G)得分與信用評級的秩相關系數高達38.78%。如果分年度來看,2019~2022年間,治理(G)得分與信用評級的秩相關系數始終高于環(huán)境(E)、社會(S)。由此可見,公司治理良好的企業(yè)能夠保持較低的信用風險;

? 環(huán)境(E)支柱相關性最低,但在2020年“雙碳”承諾后迅速上升。總體樣本環(huán)境(E)得分與信用評級的秩相關系數為1.34%。在2018~2020年間,環(huán)境(E)得分與信用評級的秩相關系數為負數,而在2020年末,我國宣布“碳達峰、碳中和”承諾之后,2021和2022年,環(huán)境(E)得分與信用評級的秩相關系數顯著上升,2022年環(huán)境(E)得分與信用評級的秩相關系數高達22.76%,為歷年來最高水平。

圖表12:樣本公司ESG評級與信用評級的相關系數

注:統(tǒng)計區(qū)間從2018年3月31日至2023年3月31日資料來源:中金公司研究部

注:統(tǒng)計區(qū)間從2018年3月31日至2023年3月31日資料來源:中金公司研究部

圖表13:ESG評級與信用評級相關系數年度趨勢

注:統(tǒng)計區(qū)間從2018年3月31日至2022年12月31日資料來源:中金公司研究部

注:統(tǒng)計區(qū)間從2018年3月31日至2022年12月31日資料來源:中金公司研究部

分企業(yè)屬性分析

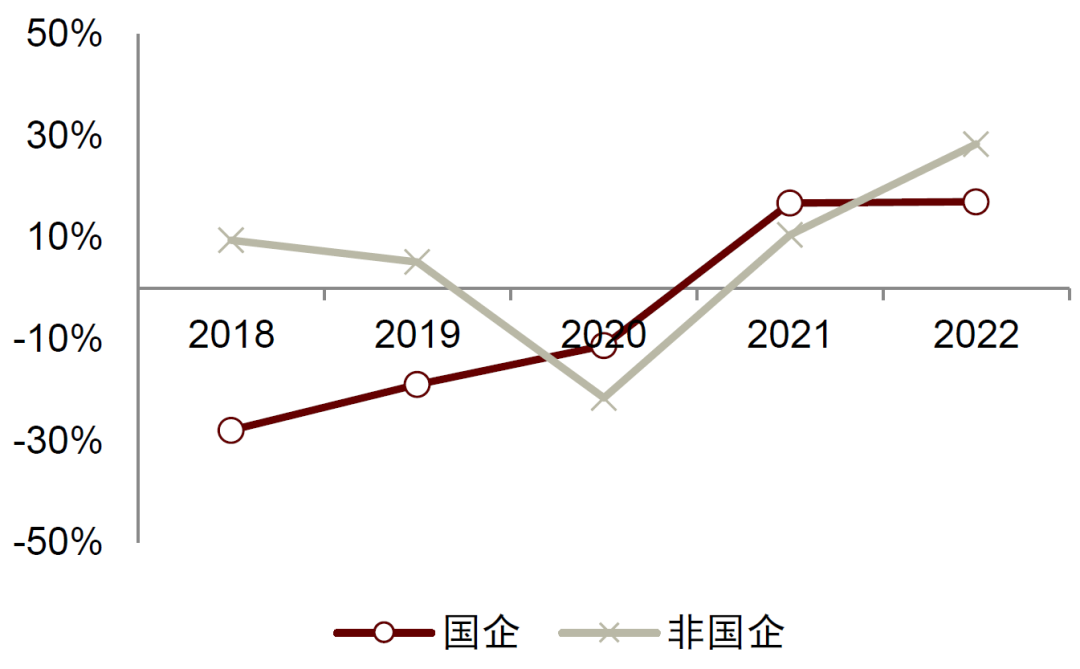

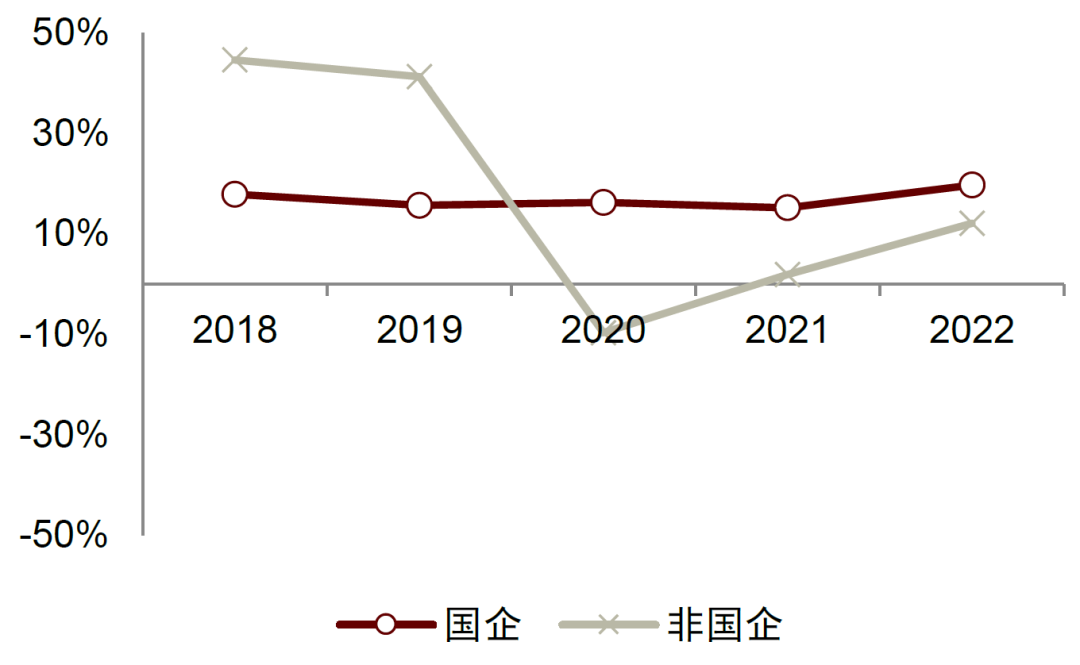

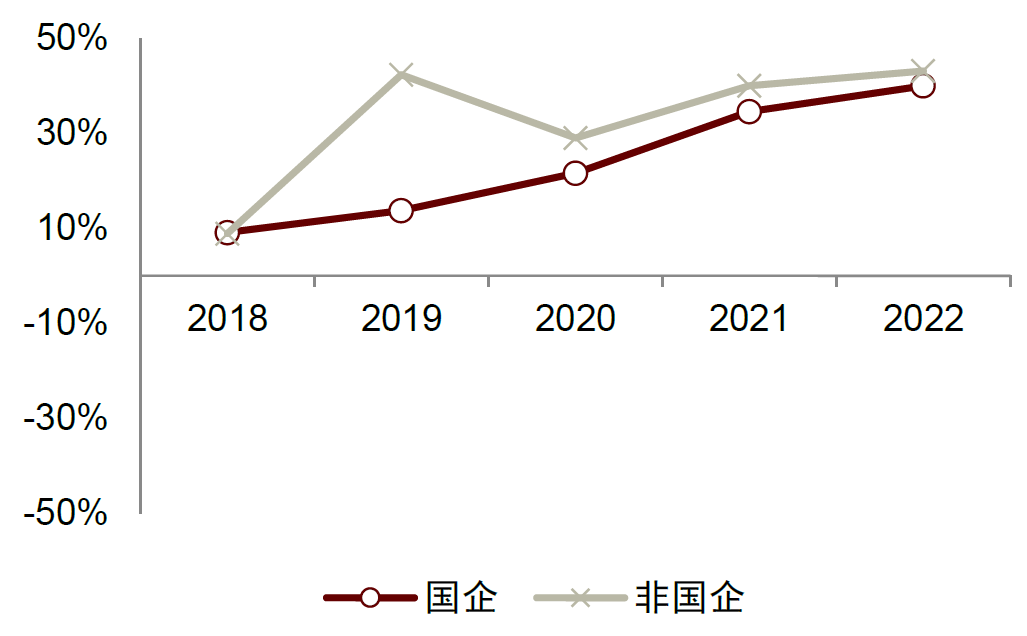

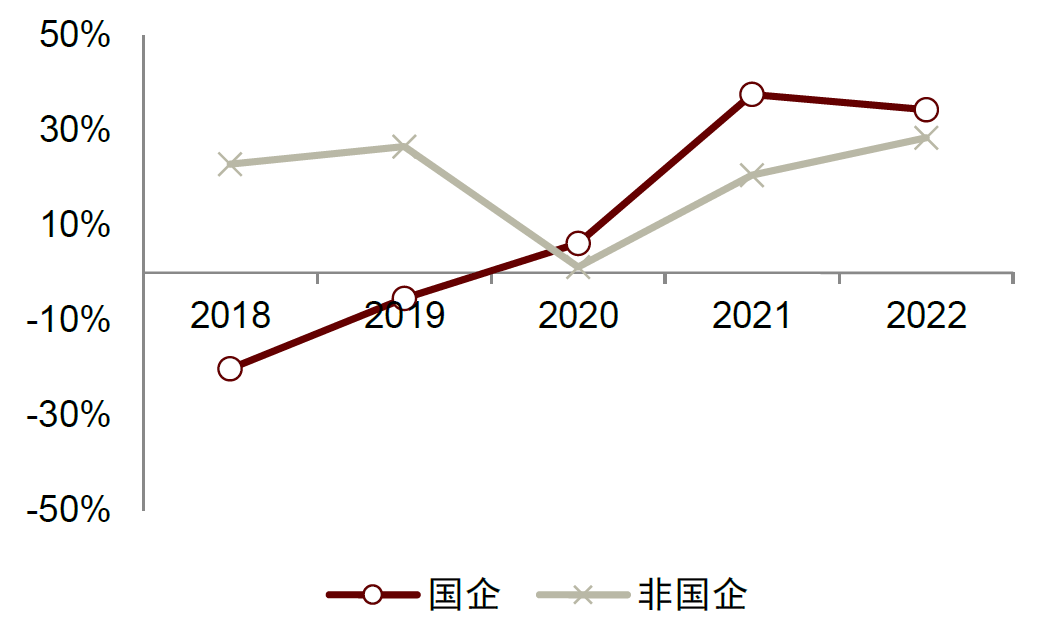

我們使用Wind的企業(yè)屬性標簽將企業(yè)分為央國企和非央國企兩類進行統(tǒng)計分析。如下圖,對比分析兩類企業(yè)的ESG評級與信用評級的相關性系數年度差異,我們可以發(fā)現,央國企ESG得分以及三項支柱得分與信用評級的相關性在近5年均呈現逐年穩(wěn)步上升的趨勢,ESG逐漸成為可以前瞻性評價央國企信用質量的一個代理指標。而對于非央國企,近3年來,他們的ESG表現與信用評級的相關性系數也呈現逐年上升的趨勢。

圖表14:環(huán)境得分與信用評級相關性的央國企與非央國企對比

注:統(tǒng)計區(qū)間從2018年3月31日至2022年12月31日資料來源:中金公司研究部

注:統(tǒng)計區(qū)間從2018年3月31日至2022年12月31日資料來源:中金公司研究部

圖表15:社會得分與信用評級相關性的央國企與非央國企對比

注:統(tǒng)計區(qū)間從2018年3月31日至2022年12月31日資料來源:中金公司研究部

注:統(tǒng)計區(qū)間從2018年3月31日至2022年12月31日資料來源:中金公司研究部

圖表16:治理得分與信用評級相關性的央國企與非央國企對比

注:統(tǒng)計區(qū)間從2018年3月31日至2022年12月31日資料來源:中金公司研究部

注:統(tǒng)計區(qū)間從2018年3月31日至2022年12月31日資料來源:中金公司研究部

圖表17:ESG得分與信用評級相關性的央國企與非央國企對比

注:統(tǒng)計區(qū)間從2018年3月31日至2022年12月31日資料來源:中金公司研究部

注:統(tǒng)計區(qū)間從2018年3月31日至2022年12月31日資料來源:中金公司研究部

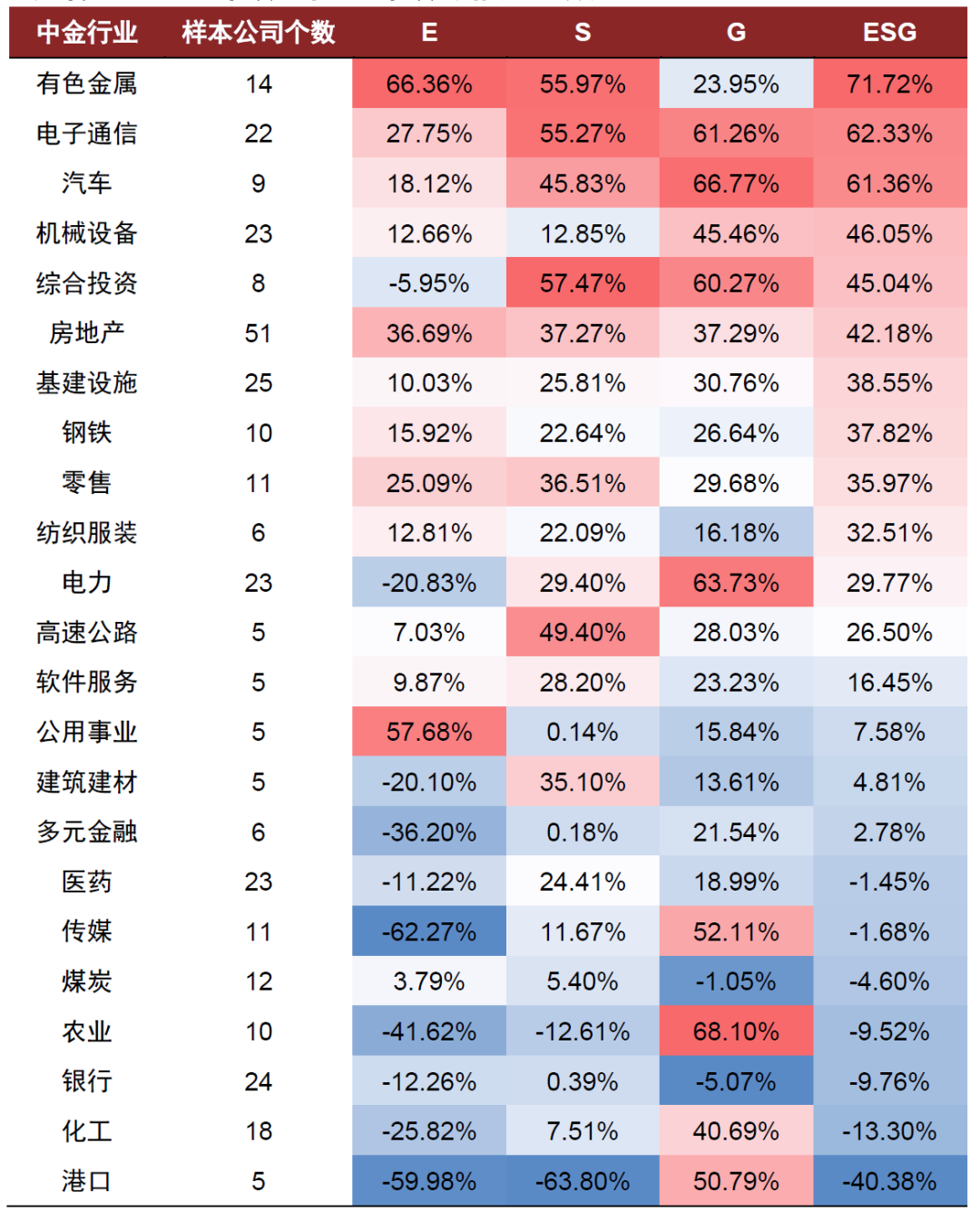

分行業(yè)分析

分行業(yè)來看,下表展示了中金行業(yè)中有不少于5家公司樣本的數據進行相關性分析,總體來看,ESG和信用評級的相關性存在較大的行業(yè)差異,其中:

? 有色金屬、電子通信、汽車和機械設備行業(yè)的ESG綜合得分與信用評級存在較高的相關性。其中,有色金屬的環(huán)境(E)支柱、社會(S)支柱得分與信用評級均呈現較高的相關性,而電子通訊和汽車行業(yè)的社會(S)支柱、治理(G)支柱與信用評級呈現較高的相關性;

? 環(huán)境(E)支柱得分與信用評級相關性較高的行業(yè)均與氣候目標的實現有關聯。有色金屬、公用事業(yè)(包括環(huán)保、供水等)行業(yè)的生產、經營活動的改善,對氣候的影響程度較高,其環(huán)境(E)支柱與信用評級較高的相關性系數說明我國綠色金融體系已經出現了一定的環(huán)境激勵作用,環(huán)境表現較好的企業(yè)逐漸展現出較好的信用資質;

? 社會(S)支柱得分與信用評級相關性較高的行業(yè)多數與勞動者、消費者息息相關。例如,相關性較高的電子通訊、房地產、汽車行業(yè)、紡織服裝與其社會議題的產品責任的承擔有關,高速公路、基建設施、綜合投資行業(yè)通常承擔城市的建設,與社會議題的社區(qū)影響有關,而建筑建材、有色金屬、鋼鐵則是勞動密集型行業(yè),與其社會議題的勞動力管理有關。

圖表18:分行業(yè)ESG評級與信用評級的相關系數

注:統(tǒng)計區(qū)間從2018年3月31日至2023年3月31日 資料來源:中金公司研究部

注:統(tǒng)計區(qū)間從2018年3月31日至2023年3月31日 資料來源:中金公司研究部

(五)信用利差與ESG評級相關性研究

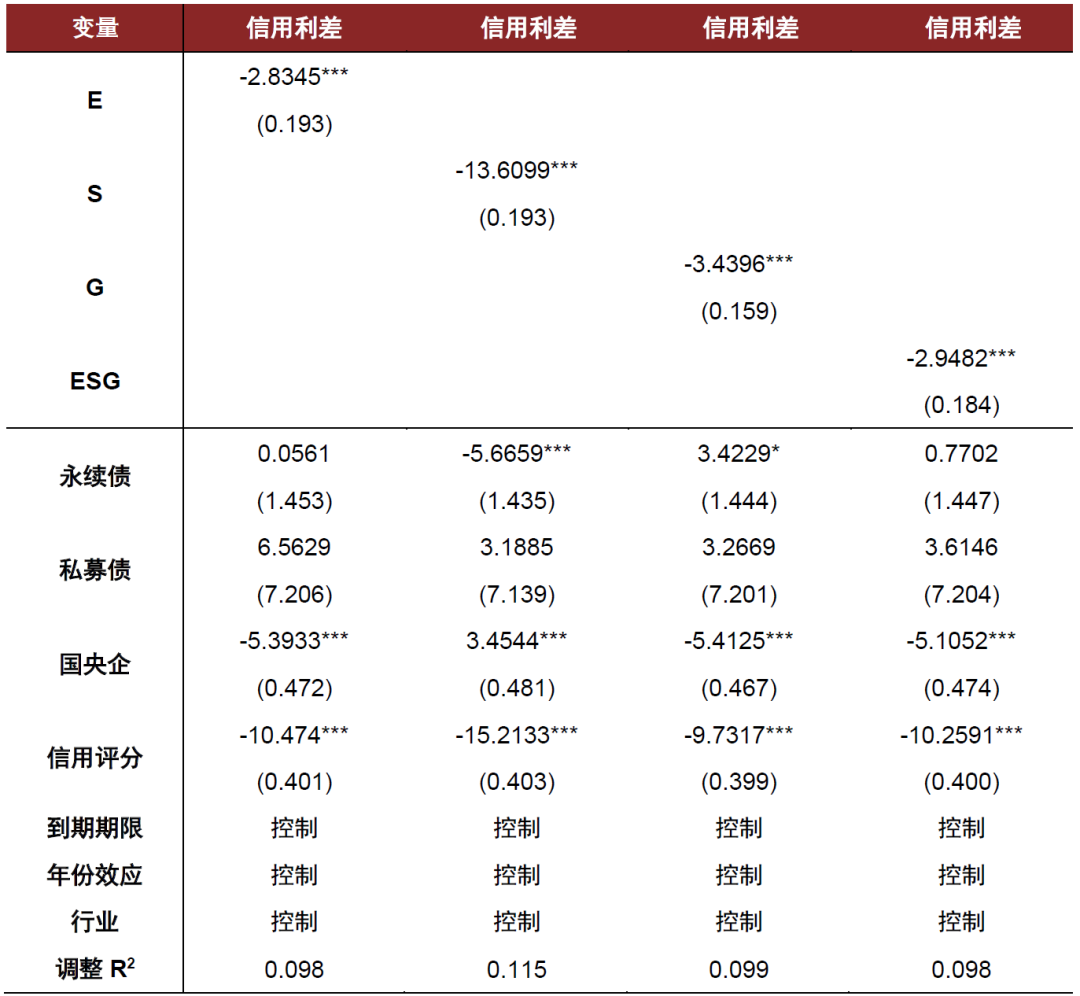

為了更市場化地評價ESG評級對公司信用風險的解釋、預測能力并且控制住行業(yè)、公司屬性等效應,我們引入公司信用債在二級市場的日度信用利差(credit spread)作為被解釋變量,并使用公司的ESG得分對其進行多元線性回歸分析。

我們在多元回歸的過程中,控制了企業(yè)屬性(如果企業(yè)為國央企,則值為1,否則為0)、債券特性(私募債、永續(xù)債)以及到期期限(將信用債的到期期限四舍五入到整數年份,生成一系列的虛擬變量)、年份效應(按年份生成一系列虛擬變量)和行業(yè)特征(按行業(yè)生成一系列虛擬變量),檢驗發(fā)債主體的ESG的三大支柱得分和ESG綜合得分對信用利差的解釋力度。

實證結果顯示,ESG的三大支柱得分和ESG綜合得分均能顯著解釋債券的信用利差,即在控制了債券的信用評分后,E、S、G和ESG綜合得分的系數顯著為負,p值皆小于0.001,表示ESG三大支柱得分和綜合得分越高的公司,他們在二級市場的信用利差越小,也就是信用風險越小。

圖表19:ESG得分對信用利差的多元回歸結果表

注:回歸的統(tǒng)計區(qū)間從2018年3月31日至2023年3月31日。表格中變量的值表示回歸系數(coefficient),對應括號中的值表示回歸的標準誤差(standard error),回歸系數右側的***、**和*分別代表了p<0.001,p<0.01和p<0.05的顯著性特征,顯著性程度從強到弱 資料來源:中金公司研究部

注:回歸的統(tǒng)計區(qū)間從2018年3月31日至2023年3月31日。表格中變量的值表示回歸系數(coefficient),對應括號中的值表示回歸的標準誤差(standard error),回歸系數右側的***、**和*分別代表了p<0.001,p<0.01和p<0.05的顯著性特征,顯著性程度從強到弱 資料來源:中金公司研究部

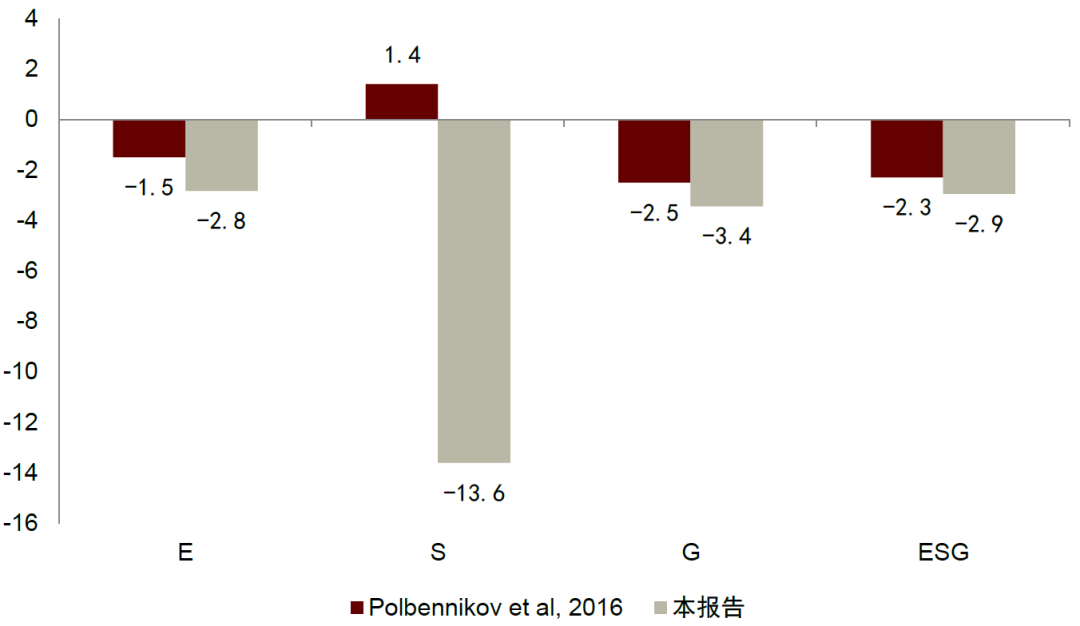

實證結果對比

根據報告的實證結果與學者Polbennikov, et al.(2016)[2]所做的結果對比(如下圖)可以發(fā)現:

? 中金ESG評級對信用利差的影響程度相較于海外更高。從回歸系數的絕對值來看,本文的回歸系數絕對值均大于Polbennikov, et al.(2016)的結果,說明中金ESG評級對債券的信用利差的影響相對更大;

? 社會議題的回歸結果存在方向的差異。本文的回歸結果顯示,社會評級的系數為負值,而Polbennikov, et al.(2016)的結果為正值,說明海內外發(fā)債主體的社會得分對于其信用利差的影響機制存在差異。

圖表20:與學術文獻實證結果的系數對比

資料來源:Polbennikov, Simon, et al. “ESG Ratings and Performance of Corporate Bonds.” The Journal of Fixed Income, vol. 26, no. 1, 2016, pp. 21–41.,中金公司研究部

資料來源:Polbennikov, Simon, et al. “ESG Ratings and Performance of Corporate Bonds.” The Journal of Fixed Income, vol. 26, no. 1, 2016, pp. 21–41.,中金公司研究部

影響機制分析

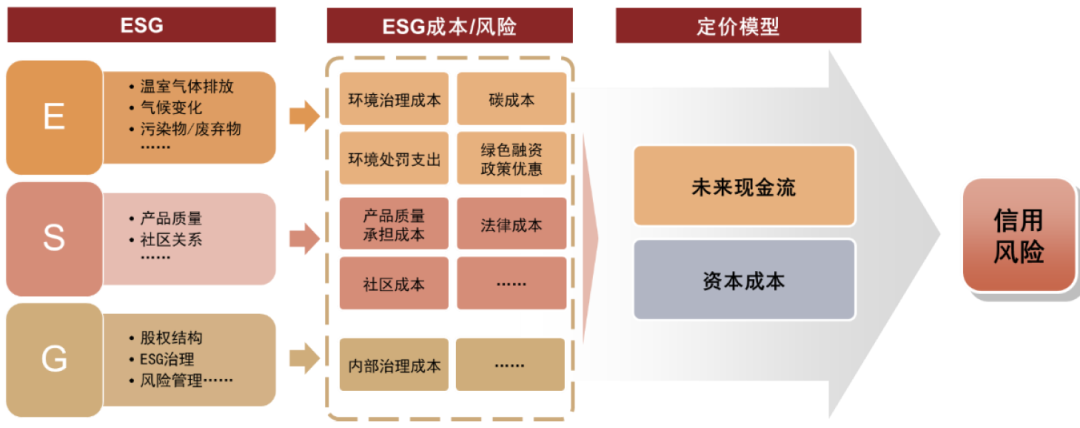

我們在《ESG整合在基本面估值分析中的應用》介紹了ESG財務重要性應用于權益類資產的評估和分析方法,企業(yè)在部分ESG議題層面的表現高低會導致相應的財務風險。ESG整合方法同樣適用于從機制上解讀ESG水平對發(fā)債主體信用風險的影響:基于對企業(yè)主體的ESG財務重要性影響,ESG議題會影響企業(yè)的未來現金流,根據Leland(1994)的模型揭示,ESG風險對企業(yè)現金流的負面影響將會提升企業(yè)潛在的違約概率,從而體現信用風險。

圖表21:ESG對信用風險影響機制示意圖

資料來源:中金公司研究部

資料來源:中金公司研究部

五、總結與展望

本文從信用利差的傳統(tǒng)分析框架入手,結合中國特色的信用利差影響因素,得出ESG因素主要是通過影響債券發(fā)行人的信用風險來影響信用利差的變化,也就是說可以反映在發(fā)行人的主體信用評級方面。第二部分則著重分析了ESG因素與信用評級的關系的當前評級公司的發(fā)展與應用,主要體現在以下三個方面:1)傳統(tǒng)信用評級框架中的重要分析因素公司治理與ESG因素中的G的關注維度有諸多相似之處,但具體指標可能存在一定差異;2)近幾年隨著全球對ESG關注度提升,信用評級框架也在逐步演進,境內外評級機構將ESG因素逐步納入到傳統(tǒng)的信用評級框架體系之下,但是具體影響存在行業(yè)和公司差異;3)境外評級公司根據ESG因素對信用評級結果影響程度及大小,開創(chuàng)了ESG信用相關度評級。雖然ESG因素近幾年逐步與信用評級有所融合,但是ESG評級本身和信用評級仍是兩套體系,其評級的目的、框架和方法存在本質不同。

在實證研究方面,我們首先梳理了海外ESG因素對信用利差/定價影響的相關研究,然后結合中金兩大特色產品:中金信用評級和ESG評級,通過量化的方案對兩者的相關性和ESG評級對信用利差的影響進行了分析。得出了以下結論:1)ESG評級與信用評級總體呈現正相關性,其中治理(G)支柱的相關性最高。環(huán)境(E)支柱相關性最低,但在2020年“雙碳”承諾后迅速上升。2)ESG的三大支柱得分和ESG綜合得分均能顯著解釋債券的信用利差。

基于以上結論,我們認為隨著ESG因素在信用評級中應用的深入,其對信用利差的影響也會加大,一定程度上也會影響信用債的定價。展望未來,在信用分析中納入ESG因素考量也會成為主流投資機構的選擇,固定收益領域的ESG投資也會迎來高速發(fā)展階段,為全球可持續(xù)發(fā)展有效助力。

后續(xù)中金信用研究團隊和ESG研究團隊也會在各金融機構將ESG納入研究和投資框架的實踐、分行業(yè)的債券ESG研究推出更多的產品。

[1]Leland H E, 1994. Corporate Debt Value, Bond Covenants, and Optimal Capital Structure[J]. The Journal of Finance, 49(4): 1213–1252.

[2]Polbennikov, Simon, et al. “ESG Ratings and Performance of Corporate Bonds.” The Journal of Fixed Income, vol. 26, no. 1, 2016, pp. 21–41.

本文摘自:2023年6月5日已經發(fā)布的《ESG因素如何影響信用評級和定價》

王海波 分析員 固定收益 SAC 執(zhí)證編號:S0080517040002 SFC CE Ref:BPC512

金成 聯系人 量化及ESG SAC 執(zhí)證編號:S0080122030152

萬筱越 分析員 固定收益 SAC 執(zhí)證編號:S0080522070004

周蕭瀟 分析員 量化及ESG SAC 執(zhí)證編號:S0080521010006 SFC CE Ref:BRA090

許艷 分析員 固定收益 SAC 執(zhí)證編號:S0080511030007 SFC CE Ref:BBP876

劉均偉 分析員 量化及ESG SAC 執(zhí)證編號:S0080520120002 SFC CE Ref:BQR365

陳健恒 分析員 固定收益 SAC 執(zhí)證編號:S0080511030011 SFC CE Ref:BBM220