螞蟻金服斥資5.1億元入股一家財稅領域的初創(chuàng)公司浙江諾諾網(wǎng)絡科技有限公司,意圖在該領域扶植一支能夠有力對抗騰訊京東系的力量。然而,這家公司竟然無牌“裸奔”,違規(guī)銷售此前已經(jīng)被明令禁止的金交所產(chǎn)品,而且在被媒體曝光后迅速下架相關產(chǎn)品,試圖消滅違規(guī)證據(jù),但最后還是留下了破綻。

日前,螞蟻金服旗下投資平臺耗資5.1億元,入股一家年利潤僅30萬元的財稅領域初創(chuàng)公司諾諾科技,再次加碼財稅領域布局,在該領域與騰訊京東系形成更為有力的對抗。

這家因為螞蟻金服加持而被動暴露在聚光燈下的公司,卻很快被發(fā)現(xiàn)無牌銷售金融產(chǎn)品,其中包括高風險、不透明、從2017年開始即被明令禁止并遭多輪清理的金交所產(chǎn)品。

然而,違規(guī)遭曝光后,相關產(chǎn)品很快被下架,相關稿件也很快被刪除,如同一切從未出現(xiàn)。不過,該公司官網(wǎng)上尚未刪除干凈的蛛絲馬跡,仍然清楚地顯示著此前的違規(guī)事實。

//

螞蟻金服5.1億元入股,巨頭財稅領域之爭加劇

//

近日,螞蟻金服再次加碼財稅領域的布局,旗下投資平臺上海云鑫創(chuàng)業(yè)投資有限公司(簡稱“上海云鑫”),入股浙江諾諾網(wǎng)絡科技有限公司(簡稱“諾諾科技”),以5.1億元認購諾諾公司4250萬元的注冊資本,持股比例為17.53%,原大股東航天信息持股比例由78%降至64.33%,仍為控股股東。

公開信息顯示,諾諾科技成立于2017年12月,其業(yè)務平臺諾諾網(wǎng)是一個財稅金融服務平臺,主要提供三類服務,包括與電子發(fā)票開立、查驗相關的發(fā)票業(yè)務,與企業(yè)記賬、稅務申報相關的財稅業(yè)務,以及貸款、投資等金融業(yè)務。

根據(jù)本次交易披露的詳細信息,這家成立不足3年的公司目前僅能實現(xiàn)收支平衡,幾無利潤可言。截至2019年12月31日,諾諾科技經(jīng)審計的資產(chǎn)總額為3.18億元,凈資產(chǎn)為1.59億元,2019年實現(xiàn)營業(yè)收入1.61億元,但凈利潤僅為30.62萬元。

相比之下,上海云鑫此次入股出手相當慷慨,將為諾諾科技帶來大筆資金。按照交易約定,上海云鑫5.1億元的交易對價分為兩部分,其中4250萬元作為增資計入諾諾科技的注冊資本,余下的4.675億元則作為溢價全部計入諾諾科技的資本公積,也即原始股東并未從本次交易中套取任何現(xiàn)金。根據(jù)上海云鑫出資額以及持股比例測算,目前諾諾科技的估值約為29億元。

上海云鑫以三倍于凈資產(chǎn)的價格,獲得這家凈利潤僅30萬元的公司不到20%的股份,表明螞蟻金服在加碼財稅領域的布局。早在2018年5月,螞蟻金服就已經(jīng)參與了噼里啪智能財稅的B輪融資,但投資金額不及本次,而且這家公司與諾諾科技業(yè)務層面上也存在差異性,主要側重于記賬報稅,以及公司注冊、變更等服務。

而加碼布局本身也意味著財稅領域的巨頭之爭在加劇。2018年3月,騰訊系公司入股大象慧云信息技術有限公司(簡稱“大象慧云”),大象慧云與諾諾科技不僅同屬財稅領域、業(yè)務層面頗多重合,而且有一個共同股東——航天信息,兩者均為依托航天信息在財稅方面的多年積累而建立起來,只不過諾諾科技由航天信息控股,而大象慧云由航天信息與京東系公司聯(lián)手成立,京東系在其中起主導作用。而隨著螞蟻金服入局,顯然兩家公司將成為巨頭財稅領域之爭的前線,這或許也是螞蟻金服斥巨資入股的關鍵原因。

//

無牌售賣金融產(chǎn)品,被曝后迅速刪稿、下架產(chǎn)品

//

相比大象慧云,諾諾科技除了相似的發(fā)票、稅務等業(yè)務外,更值得關注的是它還有包括貸款、理財在內(nèi)的金融板塊,這或許表露著更大的雄心,但同時也暴露了嚴重的缺陷。

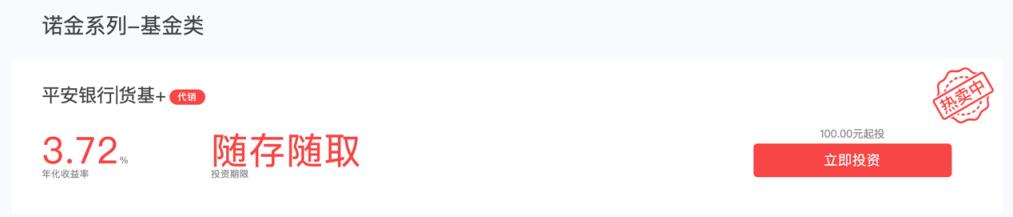

日前,獲得螞蟻金服巨額投資的消息公布后,諾諾科技引發(fā)了一波關注,但很快其金融板塊“諾諾金服”被指違規(guī)代銷金融產(chǎn)品。據(jù)稱,諾諾金服存在違規(guī)代銷金交所產(chǎn)品,以及在沒有取得資管產(chǎn)品代銷牌照的情況下代銷平安銀行的類貨幣基金產(chǎn)品。

其中,金交所產(chǎn)品指的是投資區(qū)域的“債轉類”和“票據(jù)類”產(chǎn)品,據(jù)頁面介紹信息,兩類產(chǎn)品均由天津金融資產(chǎn)交易所(簡稱“天金所”)提供,諾諾金服客服對兩種金交所產(chǎn)品的解釋是諾諾方面僅為天金所導流。但天金所客服則表示,諾諾金服與天金所產(chǎn)品系統(tǒng)已經(jīng)對接,關于在平臺上如何購買產(chǎn)品的流程問題需要咨詢諾諾客服,并補充道,諾諾金服為其代銷,如果產(chǎn)品出現(xiàn)風險問題,天金所及諾諾金服雙方均會為用戶負責。

然而,爆料文章很快被刪除,而立即登陸諾諾金服官網(wǎng),貨幣基金產(chǎn)品還在,但已經(jīng)無法完成正常的注冊投資,而金交所產(chǎn)品,則無論是主要起展示作用的PC端,還是實際完成投資流程的移動端,均找不到任何直接信息,已經(jīng)消失得無影無蹤如同從未出現(xiàn)。

但事實上,諾諾金服官網(wǎng)上尚未刪除干凈的蛛絲馬跡,仍然證明著金交所產(chǎn)品的存在,而且也部分印證了上文中天金所客服關于諾諾金服扮演角色的解釋。

圖片來源:諾諾金服官網(wǎng)

諾諾金服官網(wǎng)理財公告欄顯示,諾諾金服曾在2019年7月31日及2019年8月6日,接連發(fā)布兩條天金所系統(tǒng)升級的通知,內(nèi)容基本一致,均為提醒用戶,天金所系統(tǒng)將升級,升級期間天金所產(chǎn)品的注冊、登陸、充值、提現(xiàn)等交易可能會受影響。這表明,至少在去年7月份,諾諾金服就已經(jīng)上架了天金所產(chǎn)品,而且兩者的合作關系或許不僅僅是導流,因為導流只需提供跳轉鏈接即可,不需要進行系統(tǒng)對接。

//

金交所產(chǎn)品風險高、不透明,明令禁止互聯(lián)網(wǎng)銷售

//

而諾諾金服之所以在未下架金交所產(chǎn)品時,對于合作模式遮遮掩掩,進而在被曝光后迅速下架,是因為金交所產(chǎn)品因其高風險性及不透明性,早在2017年即被明確禁止在互聯(lián)網(wǎng)平臺銷售。

2017年7月,發(fā)生在互聯(lián)網(wǎng)資管巨頭陸金所平臺上的一場罕見的“擠兌”風波,即與此相關。彼時,互聯(lián)網(wǎng)金融風險專項整治工作領導小組辦公室剛剛下發(fā)《關于對互聯(lián)網(wǎng)平臺與各類交易所合作從事違法違規(guī)業(yè)務開展清理整頓的通知》(簡稱“64號文”),要求各互聯(lián)網(wǎng)平臺停止與各類交易所合作開展違規(guī)業(yè)務,其中主要針對的正是金交所產(chǎn)品。

此后,包括京東金融、蘇寧金融、騰訊旗下的理財通等在內(nèi)互聯(lián)網(wǎng)平臺,紛紛下架平臺上的金交所產(chǎn)品,而同樣下架部分產(chǎn)品的陸金所,因為疊加另外一些負面?zhèn)餮裕谷缓芸灬劤闪艘粓鲂⌒偷?ldquo;擠兌”風波,陸金所債轉專區(qū)的轉讓信息一天內(nèi)一度曾多達2萬余條。

而2018年4月,互金整治辦下發(fā)的《關于加大通過互聯(lián)網(wǎng)開展資產(chǎn)管理業(yè)務整治力度及開展驗收工作的通知》(簡稱“29號文”),對于互聯(lián)網(wǎng)平臺涉足交易所產(chǎn)品做出了更加嚴格的限制,不僅重申互聯(lián)網(wǎng)平臺不得為各類交易場所代銷相關產(chǎn)品,而且將“引流”作為變相提供代銷服務,一并納入禁止范圍。

之所以嚴格禁止,一方面是在強調金融業(yè)務須持牌經(jīng)營,金交所產(chǎn)品本質上屬于資管產(chǎn)品,而發(fā)行和銷售資管產(chǎn)品均須相關牌照;另一方面,金交所產(chǎn)品的底層資產(chǎn)大多是非標準化的債權資產(chǎn),產(chǎn)品形態(tài)或者是基于這些底層資產(chǎn)的收益權轉讓,或者是私募性質的定向投資計劃,通常都有著較高的投資門檻,以及投資人數(shù)不超過200人的私募上限要求,而互聯(lián)網(wǎng)平臺代銷這些產(chǎn)品時,一般都會通過拆分的方式降低投資門檻、擴大投資人數(shù),將產(chǎn)品銷售給不合格投資人,這無疑大大加劇了投資風險,而且為了不引起投資者的疑慮,互聯(lián)網(wǎng)平臺對于此類產(chǎn)品底層資產(chǎn)的介紹,往往含糊其辭,總體而言信息極不透明。

因此,為了規(guī)范金融活動以及保護普通投資人,監(jiān)管部門從2017年開始即明令禁止并多輪整頓互聯(lián)網(wǎng)平臺代銷金交所產(chǎn)品,強調開展資產(chǎn)管理業(yè)務必須取得相應牌照,而諾諾公司無牌裸奔違規(guī)代銷金融產(chǎn)品,顯然是明知故犯,如果不是因為螞蟻金服的加持而被動暴露在聚光燈下,或許這些違規(guī)行為仍然會不為人知而繼續(xù)存在,現(xiàn)在雖然諾諾公司已經(jīng)下架違規(guī)產(chǎn)品,但相關產(chǎn)品存量規(guī)模有多大、風險有多高,投資人對風險是否真的知情,其實都仍然值得追問。