人工智能還遠遠不夠智能,警惕過度炒作風險。

要說今年漲勢迅猛的板塊,AI必須排第一。

在AI技術投資潮的推動下,蘋果、微軟、谷歌、亞馬遜、Meta、英偉達和特斯拉“七巨頭”市值今年以來飆升60%,至驚天的11萬億美元。

而這種“火箭式“躥升,又推動納指今年以來大漲34%,主導著標普500指數今年的大部分漲幅。

AI概念漲上天,質疑聲開始頻繁出現。其中音量最高的是,AI炒作是否太過分?生成式AI是否真得具備顛覆性潛力?目前它是否值得投資者投入巨大熱情??

在高盛近期公布的《Top of Mind》報告中,高盛策略師Allison Nathan和Jenny Grimberg與多個AI行業專業人士進行了深度對話,包括AI風投公司Conviction創始人Sarah Guo、紐約大學教授、初創公司Robust.AI首席執行官兼創始人Gary Marcus、高盛軟件和互聯網分析師Kash Rangan和Eric Sheridan,試圖回答以上問題。

除此以外,他們還探討了AI領域當下最具吸引力的投資機會,以及投資者最應關注的風險。

AI的革命性變化

生成式AI與傳統AI技術最根本的區別在于前者通過理解自然語言創建內容,而后者依賴的是編程語言,按照高盛軟件分析師Kash Rangan的說法,這是生成式AI技術的關鍵變革特征。

第一,它能夠以文本、圖像、視頻、音頻和代碼的形式生成新內容,而傳統的AI系統訓練計算機對人類行為、商業結果等進行預測。

第二,它允許人類用自己的自然語言與計算機進行溝通交流,這是以前從未有過的;傳統上,計算機使用編程語言提示。

Guo進一步解釋說,在軟件1.0時代人類需要編寫代碼來執行特定任務,軟件2.0時代,則通過“艱苦”地收集數據來訓練神經網絡,現在人類迎來了軟件3.0時代:

基礎模型可以通過開源或API使用,具有自然語言能力、推理能力,并具備關于世界的常識。

在這種模式下,公司不需要收集幾乎同樣多的培訓數據,使技術變得更有用、更容易訪問、以及更便宜。

自ChatGPT去年爆火出圈以來,許多人已經感受到生成式AI技術的強大。分析師認為,生成式AI可能會重塑社會生產的運作方式,為全球經濟增添新的增長引擎。

Guo表示,生成式AI的變革潛力已經開始轉化為現實。任何AI投資公司現在都可以投資這些模型,增強業務或進行轉型。

Rangan估計,在某些情況下,開發人員通過使用生成式AI工具,將生產力提高了15-20%。

而伴隨著AI的普及,Guo預計,未來更多領域,特別是法律、數據分析、圖片、語音和視頻生成等傳統服務業,將越來越多地由AI提供服務。

高盛TMT行業分析師Peter Callahan指出,散戶認為生成式AI技術具備平臺轉型的所有要素,有可能全方位改變企業和消費者的體驗。

另外,高盛高級全球經濟學家Joseph Briggs表示,這種變革潛力可能會對宏觀經濟產生深遠影響。

他估計,美國和其他發達經濟體普及生成式AI技術后,能夠在未來10年內將年勞動生產率增速提高約1.5個百分點,全球GDP最終將提高7%。

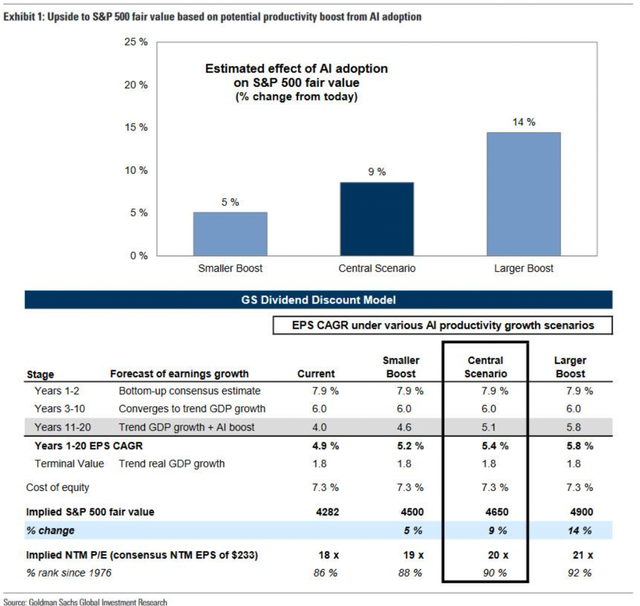

高盛美國股票策略師Ryan Hammond和David Kostin認為,美股也將從中受益,中長期內預計出現更為廣泛的反彈,標普500指數的公允價值將比現在高出大約9%。

人工智能還遠遠不夠智能,警惕過度炒作

長期看來,AI技術的變革性是毋庸置疑的,但鑒于當前這項技術的發展進度,市場對它的炒作是不是太過分了?

Marcus的答案為“是”,因為“目前的人工智能還遠遠不夠智能”。

他指出,當前AI所謂的神經網絡的功能與人腦的神經網絡完全不同。

AI雖然可以進行“自反性”統計分析,但幾乎沒有成熟的推理能力。這些機器可以學習,但很大程度上圍繞著單詞的統計和對提示的正確反應,而非抽象概念。并且,它們不像人類那樣擁有“內部模型”以讓它們理解周圍的世界。

Marcus向投資者發出警告:

要警惕AI能還沒有很多人想象的那么神奇。

我不會說現在投資AI為時過早;一些投資于那些擁有聰明的創始團隊、對產品市場適應性有很好理解的公司可能會成功,但也會有很多失敗者。

Marcus說,通用人工智能(AGI)可能最終會實現,但人類距離這個目標還很遙遠,而且任何投資都不可能改變這一點。

此外,投資者還可以從歷史中學習一些經驗。

高盛市場策略師Dominic Wilson和Vickie Chang曾提到,在過去創新主導的生產力繁榮時期,例如,電力(1919-1929)、個人電腦和互聯網(1996-2005)普及之后,股價和估值飆升形成泡沫,最終走向破裂。

Guo則認為,即使在今天,私募市場某些領域仍存在定價錯誤。雖然投資者對這些領域有更深入的了解,但仍然普遍采用相同的投資方法。

她警告稱,錯誤地判斷變革發生的時機是投資中常見的陷阱。作為一名早期投資者,她不太關注估值,而是選擇她認為有意義的市場、產品和企業。

高盛互聯網分析師Eric Sherida的看法稍有不同。

他認為絕大多數表現出色的AI概念股的交易價格,相對于公認會計原則每股收益 (GAAP EPS) 的倍數,仍較為合理。

Rangan也認為,AI可能并非處于炒作周期中,因為本次浪潮是由科技巨頭主導的,而非初創企業:

這一技術周期并不是由(AI)新貴主導的,不太可能出現虎頭蛇尾式的失敗結局或需要耗費很長時間才能開始。

20世紀90年代初(計算機)從大型機向分布式系統的轉變,以及21世紀初從分布式向云計算的轉變,所花的時間比許多人預期的要長,均因為大型老牌公司是反對的關鍵聲音。

正如Rangan所說,國外ChatGPT背后公司OpenAI有微軟支持,谷歌推出了Bard,投資Anthropic等AI初創公司,Meta推出LLaMA,國內百度、阿里等巨頭也發布了自己的模型,全球AI競賽正在如火如荼的進行中。

“鐵鎬和鐵鏟”

質疑炒作的聲音不絕于耳,AI當下還有哪些最引人注目的投資機會?

按照Rangan和Sheridan的說法,機會不僅僅在于開發基礎AI模型的大型科技公司,而且在于“鐵鎬和鐵鏟” (Picks and Shovels)企業。

“鐵鎬和鐵鏟”是投資界傳奇人物彼得·林奇偏好的投資策略之一,即投資于間接受益于某一熱潮的公司。

Rangan和Sheridan認為,在當前的AI潮中,半導體公司、云計算超大規模公司和基礎設施公司等服務于該領域的公司都可以在當前的“構建”階段獲得有利地位。

Guo有類似看法,但也看到了整個堆棧的機會,并且對應用層最為興奮。

許多投資者對這一層不確定,認為所有的價值都在模型訓練本身,但在讓非確定性模型在生產用例中發揮作用方面,需要大量的創造力和工作。目前初創公司和現有App公司都將在許多領域利用這些功能...我們很興奮。