聲明:本文來自于微信公眾號 表外表里(ID:excel-ers),文 | 陳子儒 周霄(高級研究員)、數(shù)據(jù)支持 | 洞見數(shù)據(jù)研究院,授權(quán)轉(zhuǎn)載發(fā)布。

今年春節(jié)之后,電商股集體持續(xù)下跌。

期間,大機構(gòu)也頻頻出逃:高瓴資本減持了阿里和京東上百萬份ADS;景林資產(chǎn)大幅減持拼多多,將其移出第一重倉股隊列。

在市場一片唱衰的論調(diào)中,電商行業(yè)“內(nèi)卷”是被提起頻率最高的詞匯。

事實上,作為互聯(lián)網(wǎng)領域玩家最多的賽道之一,電商行業(yè)的競爭一直都很激烈。如今突然被冠上“內(nèi)卷”的帽子,和監(jiān)管因素介入電商行業(yè)競爭有很大關(guān)系。

針對傳統(tǒng)電商模式的反壟斷調(diào)查、新興社區(qū)團購領域的價格監(jiān)管,讓市場對背后的現(xiàn)象,有這樣的擔憂:大家都搶著長期燒錢,沒個三五年打不出來,賽道價值在哪?

本文將通過拆解電商行業(yè)的成本、費用、收入等,分析電商行業(yè)的競爭態(tài)勢:是否真如輿論所說的“零和博弈”。

投資效率:補貼大戰(zhàn)燒了個寂寞,卻也有驚喜

事實上,輿論關(guān)于“內(nèi)卷”呼聲最高的是社區(qū)團購領域。原因在于,此前各平臺“搶流量”的方式——燒錢補貼打價格戰(zhàn),讓市場“心有余悸”。

這里,以戰(zhàn)況最激烈時(去年底左右),各社區(qū)團購平臺都有賣的當季廣西砂糖桔為例,來看看各家之間咬得有多緊:

其實,這還算是正常的battle。那時一斤香蕉只要九毛九,一分錢秒殺等大量低于成本價傾銷的行為,明里暗里充斥著各平臺。

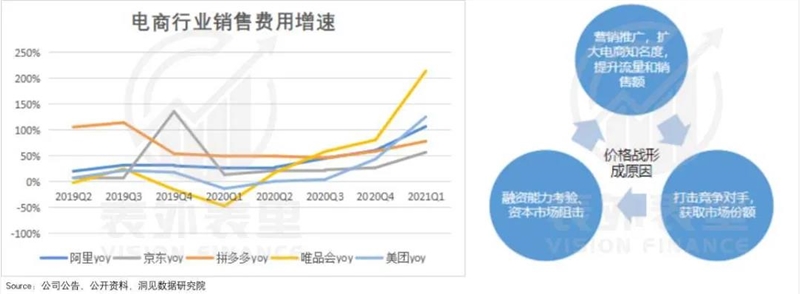

如此不計成本的競爭,雖然拉新效果很“香”,但大幅推高了各平臺的銷售費用支出,同時也擾亂市場環(huán)境,整體表現(xiàn)確實“內(nèi)卷”。

也基于此,社區(qū)團購引起了監(jiān)管的注意。

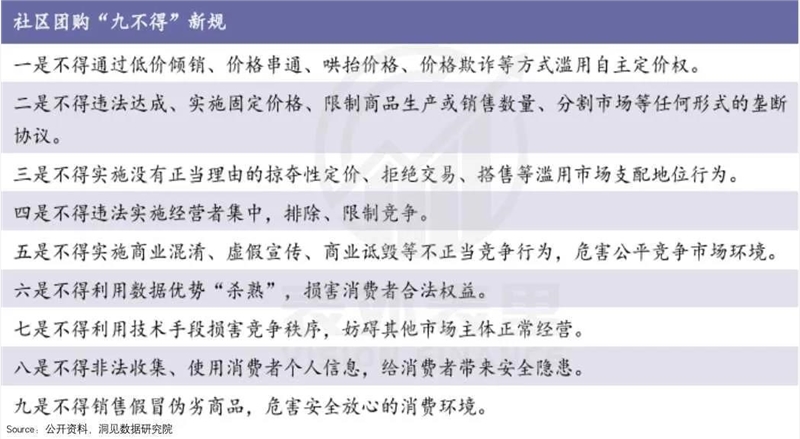

從去年底到今年,監(jiān)管對該領域的重拳懲治就沒停過。先是市場監(jiān)管總局公開發(fā)布的“九不得”新規(guī);再是涉及到橙心優(yōu)選、多多買菜、美團優(yōu)選、十薈團等多家平臺的頂格罰款。

監(jiān)管的趨嚴,雖然不能完全杜絕價格戰(zhàn)行為,但基本遏制了社區(qū)團購補貼大戰(zhàn)的“內(nèi)卷”。

而最重要的是,由監(jiān)管帶來的市場突然降溫,間接讓各平臺看明白了一個道理:靠薅羊毛、補貼而來的用戶,很難留下。當社區(qū)團購的子彈不再打,菜價八折、九折,甚至比菜市場更貴,消費者還是會用腳投票。

由此,社區(qū)團購進入下半場——供應鏈布局的比拼,這是社區(qū)團購的價值核心服務。

·據(jù)拼多多2021Q1電話會議:我們將在這個領域持續(xù)投入,包括物流體系、科技(例如不同區(qū)域的集單等)。

·據(jù)美團2021Q1電話會議:我們會進一步加強供應鏈方面的能力,在SKU管理方面、長期的競爭力提升方面,我們都會拿出相應的舉措。

·據(jù)京東2021Q1財報:對京東物流,仍處于高速增長階段,并且在繼續(xù)投資基礎設施和網(wǎng)絡,用來擴大服務范圍和增長潛力。

就屬性上來說,供應鏈建設屬于重資產(chǎn),且投入上具有長期性,一旦產(chǎn)生短期內(nèi)很難被降下去,并且之后折舊和攤銷成本會同步上升。

此外,各平臺的豐富SKU、品類規(guī)模擴張(比如京東的“破圈”調(diào)品類)行為,也在一定程度上拉升了平臺的存貨成本。

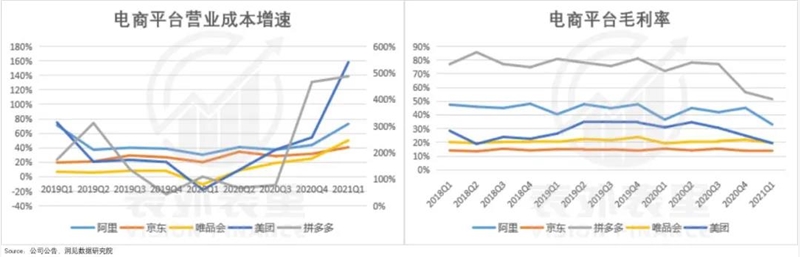

這些花出去的錢,從短期數(shù)據(jù)反饋上,大幅提升了各電商平臺近幾個季度的營業(yè)成本增速。同時成本增速超過收入增速,拉低了毛利率。

但需要注意的是,由供應鏈和產(chǎn)能擴張帶來的“增收不增利”局面,只是暫時的。

原因在于,這些資本支出都屬于長期投資,其從投入到完全釋放經(jīng)濟效益,需要一定的時間。這一點看自建物流的京東就知道——目前隨著規(guī)模效應的彰顯,京東物流的經(jīng)營效率一直在提升。

同樣屬于價值投資的,還有研發(fā)費用的投入,主要用在算法推薦系統(tǒng)優(yōu)化以及直播電商流量分發(fā)方面。

綜上,除了在社區(qū)團購早期,燒錢打價格戰(zhàn)的行為,有“內(nèi)卷”跡象之外,之后無論是供應鏈、產(chǎn)能等成本投入,還是研發(fā)費用的支出,都是平臺基于滿足自身發(fā)展或用戶需求的剛性支出。

并且,即便是“內(nèi)卷”的價格戰(zhàn),也已被牢牢按下的監(jiān)管大手“熄滅”。

那么,電商行業(yè)的增長空間究竟如何,巨頭間的多輪布局投入,究竟是零和博弈,還是共同做大了蛋糕?我們從收入端來看看。

行業(yè)增長性:能否撬動新的流量紅利?

所謂“內(nèi)卷”,意味著競爭市場必有受損方。表現(xiàn)在收入上,就一定有企業(yè)的營收增長出現(xiàn)下滑。

電商行業(yè)是否是這樣的表現(xiàn)呢?下面通過電商收入增長路徑:用戶——GMV——營收,來進行分析。

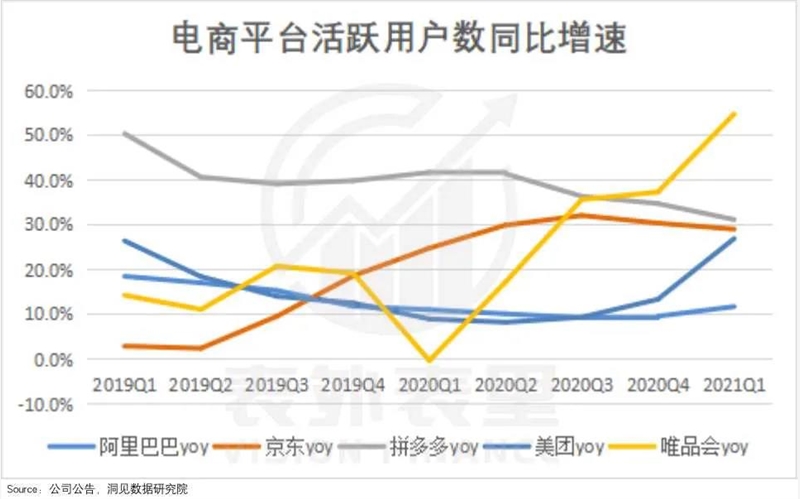

用戶:抓住下沉市場紅利,MAU增長被重新激活

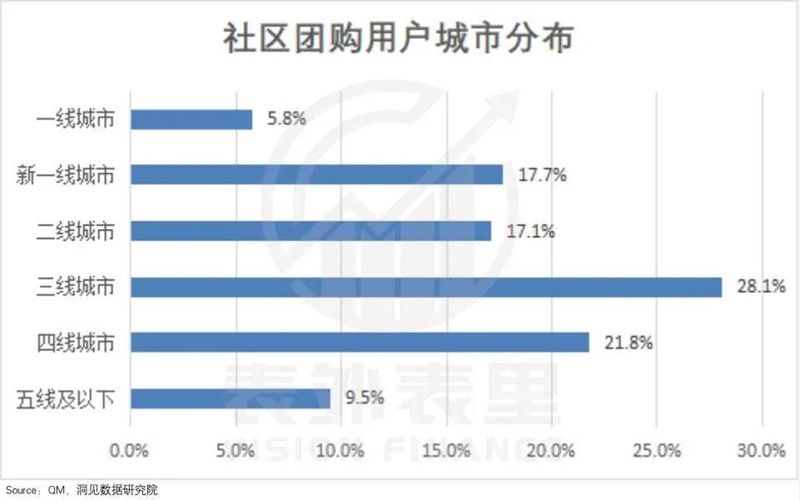

過去幾年,龐大的低線城市、低線用戶,給市場帶來了全新拼圖,導致電商行業(yè)的份額格局發(fā)生了變化。以此起家的拼多多,一躍成為年度活躍用戶規(guī)模第一(8.24億)的平臺。

下沉市場的用戶積累規(guī)模和潛力被驗證,再加上疫情催化下沉市場線上化率的提高。這樣的掘金新地,當然值得一爭。

2020年初,阿里推出針對下沉市場的淘寶特價版(現(xiàn)名為“淘特”),“殺入”下沉市場搶人。QM數(shù)據(jù)顯示,上線不到一年,淘寶特價版的MAU增長近1億。

同樣瞄準“五環(huán)外”用戶的,還有京東的“京喜”。其自2019年底上線以來,對京東用戶規(guī)模的拉升,基本是“拖著跑”的狀態(tài)。

·2020Q3,京東年活躍用戶達到4.416億,同比增長32.1%,創(chuàng)三年來新高,其中80%新增用戶來自下沉市場。

·2021Q1,京東新增活躍用戶81%來自下沉市場。

而在另一聚焦下沉市場的領域:社區(qū)團購,也有著相似的增長、布局路線。

上文提到過的社區(qū)團購拉新大戰(zhàn),從結(jié)果上看,發(fā)展較好的美團優(yōu)選和多多買菜,其用戶增長拉動效果確實不錯。

電話會議披露,2021Q1,美團平臺新增活躍用戶,有一半來自美團優(yōu)選;多多買菜,也為拼多多帶來消費者頻次和互動頻率的提升。

總的來說,在移動互聯(lián)網(wǎng)總用戶見頂?shù)谋尘跋拢髌脚_在下沉市場的投入,在推動平臺活躍用戶增速的穩(wěn)定或提升的同時,也讓電商行業(yè)的總用戶規(guī)模實現(xiàn)了正向增長。

當然,用戶增長是手段,讓用戶多花錢、花多錢,才能轉(zhuǎn)化為GMV增長。這也意味著,平臺在獲客之后,要繼續(xù)投入去維持用戶活躍性,提高轉(zhuǎn)化率。

GMV:提高轉(zhuǎn)化率和粘性,讓用戶多花錢

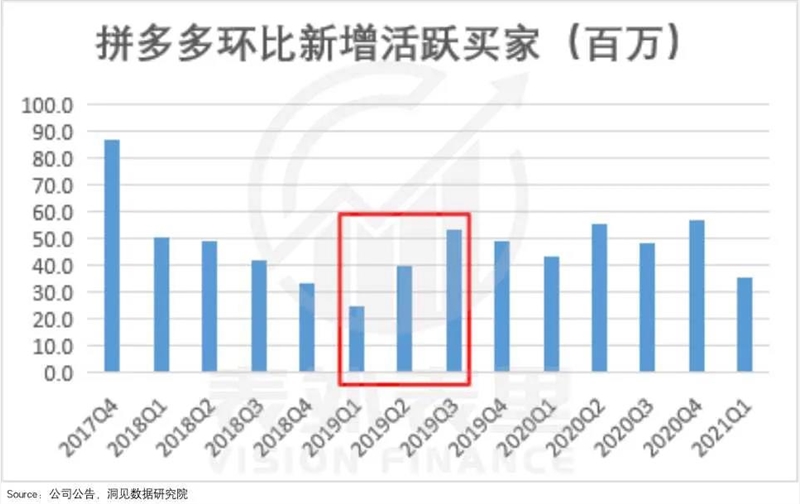

在短期效果方面,拼多多、京東和淘寶聚劃算先后通過“百億補貼”的方式,在存量用戶上挖掘轉(zhuǎn)化率空間。2019Q2-Q3拼多多平臺活躍買家環(huán)比新增跳漲。(京東和淘寶沒有相關(guān)的數(shù)據(jù)披露)

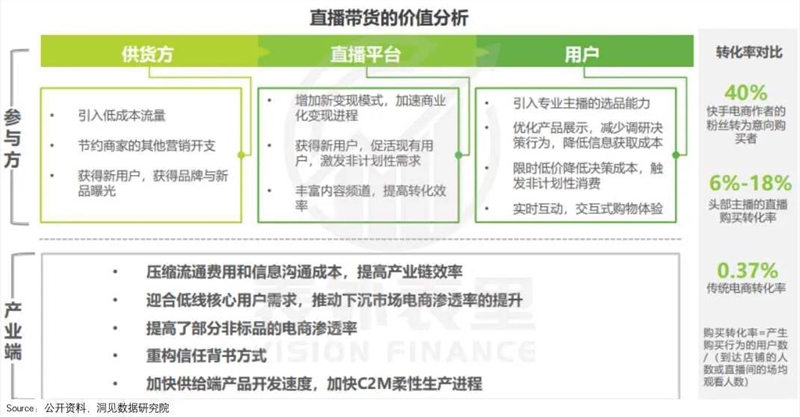

但能從根本上改變轉(zhuǎn)化效率問題的,是行業(yè)層面的模式轉(zhuǎn)變——從傳統(tǒng)電商到直播電商。

直播電商的出現(xiàn),讓消費者的購物習慣,從傳統(tǒng)的“人找貨”,轉(zhuǎn)變?yōu)椤叭苏邑洝庇龅健柏浾胰恕薄@個過程中,你動作慢,根本搶不到心儀的貨。

需求得到精準匹配下,轉(zhuǎn)化率有了進階。如下圖,傳統(tǒng)電商平臺的轉(zhuǎn)化率僅有0.4%,直播電商模式下,頭部網(wǎng)紅主播的轉(zhuǎn)化率可高達40%。

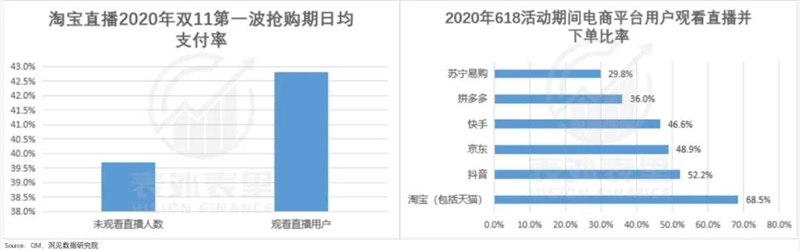

這對電商平臺意味著什么呢?我們以進場最早、且相關(guān)數(shù)據(jù)披露最詳細的淘寶直播為例來看看。

QM數(shù)據(jù)顯示,去年雙十一,淘寶第一波搶購期,觀看直播用戶的下單率高于傳統(tǒng)用戶的下單;同時,由于投入較早,淘寶直播的轉(zhuǎn)化率(去年618期間)也遠高于其他平臺。

高轉(zhuǎn)化率貢獻下,據(jù)阿里財報:2021財年,淘寶直播的GMV已超過5000億。

而直播電商拉動GMV增長的顯著效果,也從另一個維度給人口紅利消退的電商行業(yè),創(chuàng)造了在存量市場煥發(fā)“青春”的機會。

不過,用戶規(guī)模增長、購買需求被激發(fā),會伴隨一個問題:平臺的產(chǎn)品供給端,是否能滿足用戶更多樣的需求?

一般來說,想讓用戶有任何購買需要就想到你,依賴的是SKU的豐富。無論是阿里、拼多多推出自營業(yè)務,還是京東的品類擴充,也都是奔著這一點。

這個層面的競爭,在短期指標上,確實給平臺帶來了一些負面影響。

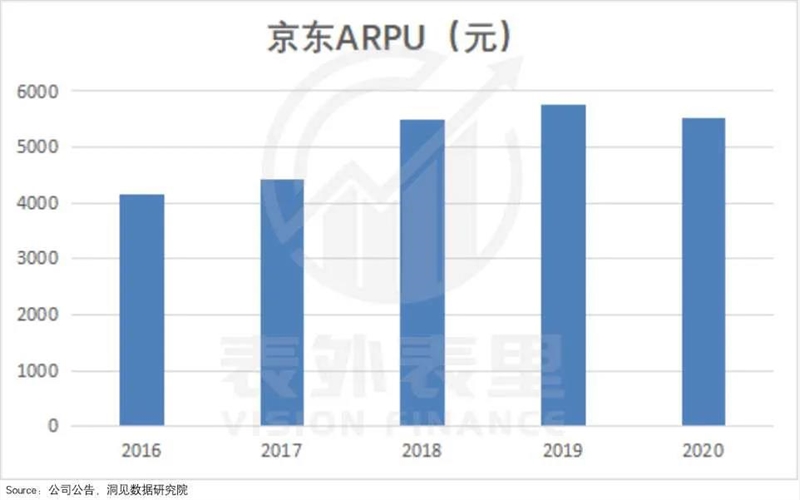

以動作最大的京東調(diào)品類“破圈”舉措為例,由于價格較低的快消品類快速擴充,一定程度上拉低了平臺的ARPU值(環(huán)比),也就是消費者在平臺上花得錢變少了。

但實際上,調(diào)品類、引入第三方平臺的業(yè)績釋放,在2021Q1給京東帶來了可觀的廣告服務收入和傭金收入增長。(具體參考《京東“破圈”避開內(nèi)卷》一文)

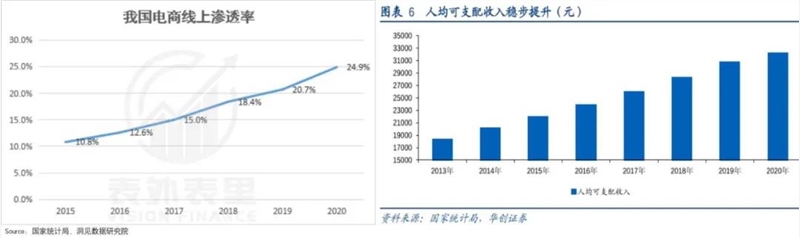

此外,從行業(yè)角度出發(fā),隨著居民消費能力的提升,以及電商線上化率加大,長遠來說,電商領域的ARPU值仍然有很大的提升空間。

備注:電商線上化率程度高,代表消費者可以線上購買的東西變多;人均消費能力提高,意味著消費者花錢的意愿變大,從而整體推動ARPU增長。

營收:各電商平臺營收增速大幅上漲

綜上可以看到,無論是下沉市場拉新(增量),還是存量用戶轉(zhuǎn)化率、粘性提升,各平臺的投資都是建立在長遠發(fā)展的基礎上,且各自的側(cè)重方向也不盡相同——拼多多主打社區(qū)團購,阿里著重直播電商,京東一直在擴充品類。

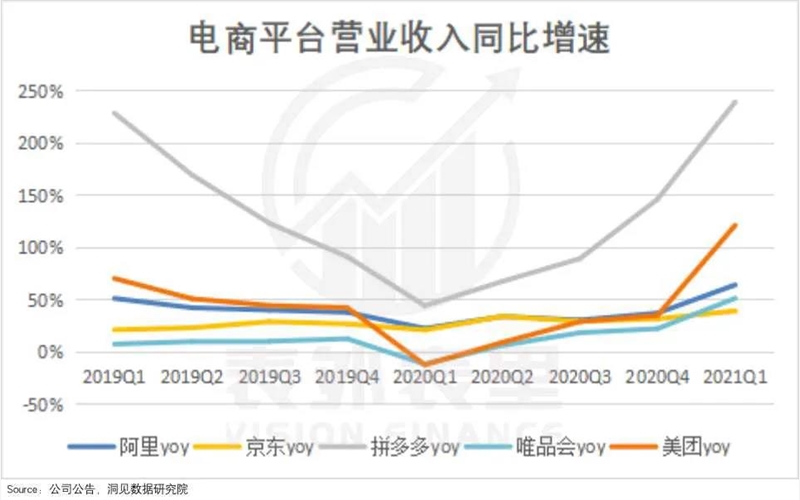

而基于自身發(fā)展需求的投資布局,反映在業(yè)績數(shù)據(jù)上,是從2020Q1開始,各平臺的營收增速都大幅上漲。

如此來看,在收入端,電商行業(yè)投資行為的產(chǎn)出,并不符合內(nèi)卷的標準,而是高質(zhì)量、有價值的。

而前文成本費用端,花錢質(zhì)量也有提高,這說明電商行業(yè)的投資不是“內(nèi)卷”,而是行業(yè)新的利潤增長拉動點。

在移動互聯(lián)網(wǎng)用戶見頂?shù)谋尘跋拢O(jiān)管的趨嚴,讓市場對電商行業(yè)的一系列投資行為,都冠之“內(nèi)卷”的大帽。

但事實上,存在于社區(qū)團購早期的非理性投資——價格戰(zhàn)已經(jīng)被監(jiān)管按下,而剩下的供應鏈、產(chǎn)能、研發(fā)費用等投資,都是基于產(chǎn)業(yè)前景的布局,整體呈現(xiàn)良性競爭狀態(tài)。

這些基于長期價值的重投資,或許短期內(nèi)會因“成本上升速度快于收入增長速度”,導致行業(yè)整體“增收不增利”格局,但后續(xù)爆發(fā)力可期。